Содержание

- 1 Срок инвестирования

- 2 А сейчас эта система действует?

- 3 Досрочное расторжение и изъятие средств

- 4 Как выбрать НПФ с высокой доходностью?

- 5 А если фонд все же прогорит?

- 6 Доходность фонда

- 7 Какой НПФ выбрать, чтобы точно не потерять деньги?

- 8 Можно ли перейти из одного НПФ в другой?

- 9 Что такое негосударственный пенсионный фонд?

- 10 Что будет с деньгами, если я не доживу до пенсии?

Срок инвестирования

Срок вклада определяете вы сами. Чаще всего клиенты оформляют вклады в пределах одного года, хотя некоторые банки предлагают депозиты и на более долгие сроки.

С НПО фактический срок инвестирования зависит от вашего возраста. Негосударственную пенсию начнут выплачивать только тогда, когда вы получите право на получение государственной пенсии, неважно какой: по старости, инвалидности или потере кормильца.

Например, мне сейчас 33 года. Если я заключу договор НПО, негосударственную пенсию смогу получить только через 32 года, когда мне исполнится 65 лет. Или не смогу, поскольку за столь долгий срок все может измениться. У меня нет уверенности в том, что в 2051 году нужный мне НПФ будет существовать и выплачивать мне пенсию. Мой единственный способ претендовать на выплаты раньше — это назначение государственной пенсии по инвалидности или потере кормильца.

А сейчас эта система действует?

И да и нет. С 2014 года накопительная часть государственной пенсии заморожена. Это значит, что новые обязательные отчисления работодателей ее не пополняют, а идут в общий бюджет ПФР на выплату страховых пенсий сегодняшним пенсионерам. Но сам человек по-прежнему может пополнять свой индивидуальный пенсионный счет. Да и работодатели по своей доброй воле могут делать за своих сотрудников дополнительные взносы, чтобы увеличить накопительную часть их пенсии.

Фонды и управляющие компании продолжают инвестировать пенсионные накопления, которые были переданы им в управление прежде. А их клиенты могут, как и раньше, свободно переводить свои накопления — из ПФР в НПФ и обратно, из одного НПФ в другой, из одной управляющей компании или конкретного инвестиционного портфеля УК в другой.

Досрочное расторжение и изъятие средств

Можно ли будет пополнять или изымать вклад — зависит от условий конкретного банка. Бывают вклады с разными опциями: с возможностью пополнения, частичного изъятия — или вообще без них.

Со вклада вам всегда вернут сумму ваших собственных средств. Проценты чаще всего банк пересчитает по пониженной ставке.

По НПО вам вернут так называемую выкупную сумму. Это часть суммы вашего взноса плюс полученный инвестиционный доход. Размер выкупной суммы зависит от срока, в течение которого деньги находились у конкретного НПФ. Некоторые НПФ требуют, чтобы деньги пробыли у них несколько лет, иначе удержат весь инвестиционный доход и часть вашего собственного взноса. Фактически вас штрафуют за досрочное расторжение договора.

Вы упомянули НПФ Сбербанка. Посмотрим условия досрочного расторжения договора на примере индивидуального пенсионного плана «Универсальный» этого фонда:

- Если расторгнуть договор в первые два года, 100% инвестиционного дохода и 20% вашего собственного взноса достанутся НПФ. Вложили 100 тысяч рублей — забрали 80 тысяч.

- Если расторгли в срок от двух до пяти лет, 50% вашего инвестиционного дохода заберет НПФ. Вложили 100 тысяч рублей — забрали 100 тысяч плюс 50% от полученной прибыли.

- Если расторгли после пяти лет — штрафов не будет.

Как выбрать НПФ с высокой доходностью?

О том, как выбрать НПФ, мы ранее уже писали. Ключевые пункты для контроля:

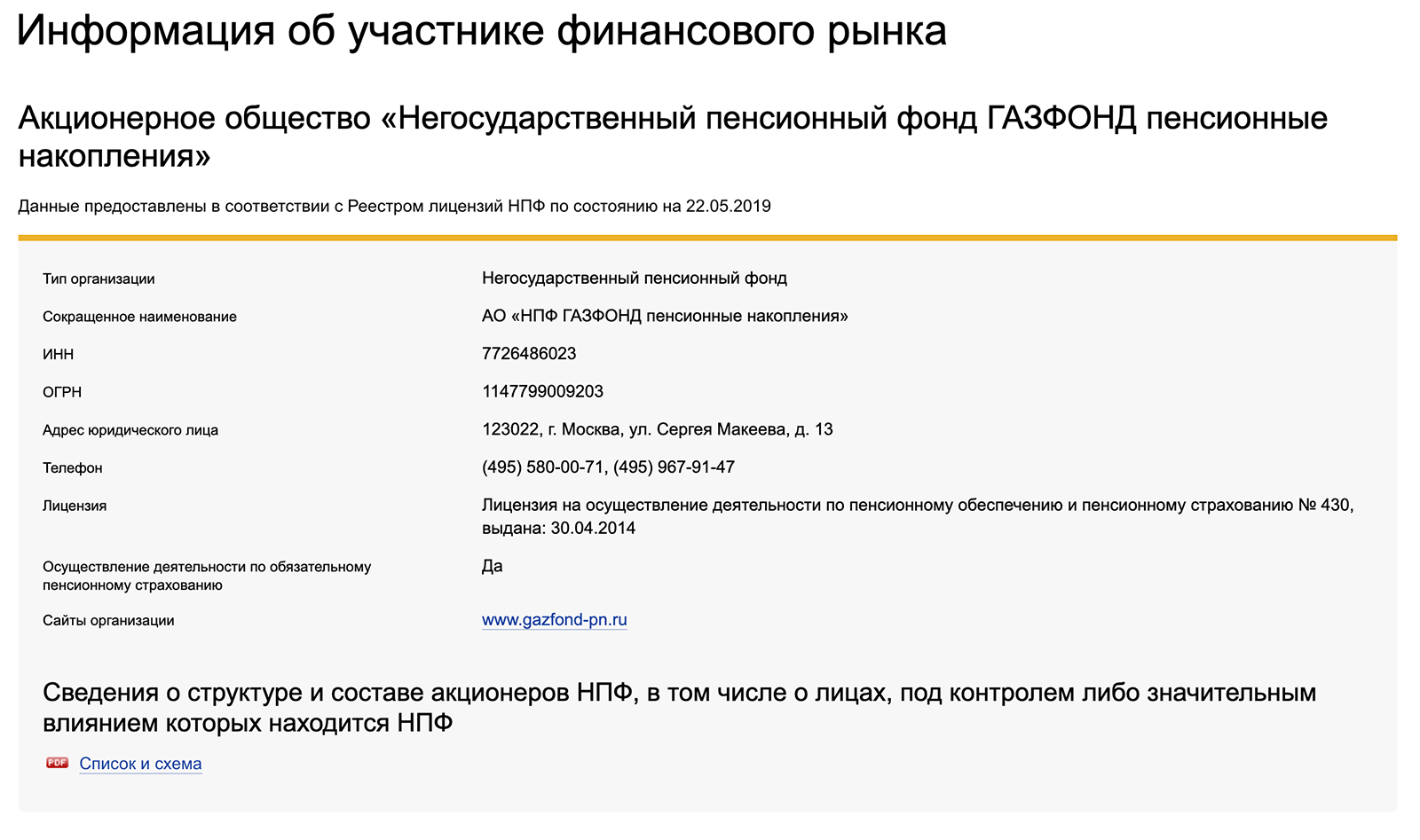

- Лицензия ЦБ.

- Рейтинги: самые надежные фонды обладают заветными буквами ААА.

- Срок работы фонда: лучше, если НПФ основан до 2005 года или он правопреемник таких фондов.

- Размер: чем крупнее, тем лучше. В идеале — входит в топ-10.

С моей точки зрения, лучше, если НПФ тесно связан с государством или крупнейшими окологосударственными компаниями. Это существенно повысит его шансы на выживание. Ключевую информацию о каждом НПФ — наименование, номер лицензии, юридический адрес, структура акционеров — можно посмотреть на сайте ЦБ.

На мой взгляд, использовать программы НПО в качестве альтернативы вкладам не стоит. Доходность их сопоставима с депозитами, при этом не гарантирована и может облагаться налогами. Сроки получения дохода отдаленные и увязаны на назначении государственной пенсии. Государственного страхования взносов не предусмотрено, а при досрочном расторжении можно потерять часть средств.

Во-первых, работающим пенсионерам и лицам, у которых до пенсии осталось всего несколько лет — от трех до пяти. Такие клиенты могут реально дождаться назначения государственной пенсии и сразу обратиться в НПФ за получением негосударственной пенсии. Поскольку они не расторгали договор НПО, все налоговые вычеты можно оставить себе, а выплачиваемую пенсию — освободить от НДФЛ.

В-третьих, клиентам, для которых особенно важно защитить свои денежные средства от притязаний третьих лиц при разводе, аресте и тому подобном. Для таких клиентов также могут быть интересны программы накопительного и инвестиционного страхования жизни, о которых мы тоже писали.

И в-четвертых, сотрудникам крупных компаний, если работодатель гарантирует софинансирование негосударственной пенсии. Но лучше, если до пенсии осталось не так много лет: вдруг компания решит изменить социальную политику.

Когда будете оформлять НПО, выбирайте НПФ в первую очередь по критерию надежности. Выплаты негосударственной пенсии будут через много лет, а государственного страхования взносов не предусмотрено. Важно, чтобы ваши деньги смогли дождаться вас.

Нет, не могут. Отчисления, которые уже были сделаны на ваш индивидуальный пенсионный счет, сохранятся на нем в любом случае.

Путаница часто возникает потому, что одно время выбор варианта пенсии был добровольным. До конца 2015 года людям предложили определиться: вернуться к страховой пенсии — «общему котлу», как было раньше, или оставить комбинированный вариант — частично страховой, частично накопительной пенсии. Подробнее о типах пенсий можно прочитать в статье про то, как устроена пенсионная система.

Если вы осознанно выбрали страховой вариант или просто не предпринимали никаких действий, то ваша пенсия с 2016 года стала формироваться как классическая распределительная. То есть взносы, которые делает за вас работодатель, полностью идут в общий бюджет Пенсионного фонда России.

Если же вы решили, что вам больше подходит комбинированный вариант, ваша компания должна была бы перечислять часть обязательных пенсионных отчислений в «общий котел», а часть — на ваш индивидуальный счет. Благодаря этому накопительная часть вашей государственной пенсии росла бы. Так и было бы, если бы не «заморозка». С 2014 года никакие новые обязательные отчисления на пополнение накопительной части не идут — все отправляется в «общую кассу» ПФР.

Если вы останетесь «молчуном», так и не выберете НПФ или УК, вашими пенсионными накоплениями в ПФР продолжит управлять государственная управляющая компания — Внешэкономбанк.

На начало 2018 года около 35 млн человек выбрали частные фонды и управляющие компании. Больше 40 млн «молчунов» предпочли довериться государственной компании.

ВЭБ, так же как и другие НПФ и управляющие компании, регулярно отчитывается о доходности вложений. Если вам она кажется приемлемой, нет необходимости куда-то переводить свои накопления.

Например, доходность расширенного портфеля пенсионных накоплений ВЭБа (используется в том числе для «молчунов») по итогам 2017 года составила 8,6% при годовой инфляции 2,5%. Средняя доходность НПФ по итогам 2017 года была примерно на том же уровне.

Доходность НПФ и частных управляющих компаний за несколько лет можно проверить на сайте Банка России. Для этого нужно посмотреть статистику по обязательному пенсионному страхованию. Но стоит помнить: показатели прошлых лет не гарантируют такой же доходности в будущем. К тому же в этой статистике указана именно доходность инвестиций. Затем из этой цифры фонд или УК вычитает также свои комиссии. В итоге на конкретный счет зачисляется меньшая сумма.

Банк России очень жестко регламентирует, во что НПФ и УК могут вкладывать пенсионные деньги, и очень строго следит за выполнением этих требований. Будущие пенсии можно инвестировать только в надежные финансовые инструменты.

Тем не менее любые инвестиции несут в себе риск: они могут обернуться как прибылью, так и убытками. При этом размер инвестиционного дохода определяется не столько случаем, сколько профессионализмом экспертов, которые управляют деньгами НПФ. Если определенный фонд на протяжении нескольких лет показывает доходность выше среднего по рынку, то велика вероятность, что его специалисты умеют грамотно планировать вложения.

Любые инвестиции — это риск. Даже один и тот же фонд может в какой-то год заработать больше других, а в следующем — выйти в минус. Но есть несколько показателей, на которые стоит обратить внимание:

- Проверьте доходность инвестиций пенсионных накоплений фонда за несколько лет. Если эта доходность была стабильно на уровне или чуть выше среднего по рынку, без значительных провалов, это хороший признак.

-

Посмотрите количество клиентов и объем пенсионных накоплений фонда. Чем фонд больше, тем более профессиональную команду экспертов по инвестициям он может нанять. С другой стороны, некрупные фонды более маневренны в выборе инвестиционных проектов — и их инструменты могут оказаться более доходными.

Все эти данные есть в открытом доступе на сайте Банка России. -

Посмотрите, кто владельцы фонда. Если это крупные и надежные структуры, например ведущие банки или корпорации, это может говорить об устойчивости НПФ. Хороший признак — если фондом управляют люди с большим и успешным опытом работы на финансовом рынке. И наоборот: если на сайте фонда нет информации о руководителях, стоит насторожиться.

Есть три варианта выплат:

-

Единовременная выплата. В некоторых случаях все накопления выплачивают сразу: например, если накопительная часть получается очень маленькой — не больше 5% от общего размера пенсии. Если накоплений больше, то разовая выплата невозможна. Другие случаи, когда вы получите пенсионные накопления одной суммой, перечислены

на сайте ПФР. -

Пожизненная выплата. Самый распространенный случай — пожизненная пенсия: каждый месяц до конца жизни вы получаете государственную пенсию, одна часть которой — страховая, а другая — накопительная. Причем страховую часть всегда платит Пенсионный фонд России, а накопительную — выбранный вами НПФ или ПФР. Эти платежи могут даже приходить на ваш счет в разные даты месяца.

-

Выплата в течение нескольких лет. Она еще называется срочной пенсией. Этот вариант доступен не всем. Его могут выбрать те, кто сами делали добровольные взносы на свой индивидуальный счет, в частности перечислили на него материнский капитал, или за них дополнительные взносы делали работодатели. Выплату именно этих добровольных пенсионных накоплений можно растянуть на определенный фиксированный срок. Вы определяете его сами, но этот период должен быть не меньше 10 лет.

Вы можете комбинировать срочную пенсию с пожизненной: часть этих накоплений пустить на выплаты в течение фиксированного количества лет, а часть — на пожизненные платежи. Если специального заявления в ПФР или НПФ вы не напишете, автоматически будет выбран один из предыдущих вариантов: единовременная или пожизненная выплата.

Если человек умер до назначения пенсии, то все деньги с его индивидуального пенсионного счета переходят наследникам. Для этого правопреемники должны обратиться в ПФР или НПФ в течение полугода после смерти клиента фонда. Если наследники пропустят нужный срок, они могут восстановить свои права на эти деньги, но только через суд.

Вы можете сами определить наследников. Для этого достаточно подать заявление в ПФР (если ваши накопления остались там) или в НПФ (если вы их перевели). Наследниками могут быть любые люди, не обязательно родственники. Если правопреемников будет несколько, вы должны указать, в каких долях нужно будет распределить между ними накопления.

Заявление по поводу наследников можно и не писать. В этом случае пенсионные сбережения в первую очередь отойдут ближайшим родственникам: детям, супругам, родителям. Если их нет, во вторую очередь идут братья, сестры, бабушки, дедушки и внуки. Все родственники одной очереди получат деньги в равных долях.

В некоторых случаях близкие смогут унаследовать ваши накопления, даже если вы уже получили право на пенсию и вам ее назначили. Но тут все зависит от срока выплат:

-

Если человеку полагалась единовременная выплата, но он сам не успел ее получить, то все деньги полностью отдадут наследникам.

-

Если пенсионер выбрал выплаты в течение нескольких лет (так называемую срочную пенсию), но не дожил до конца этого срока, то наследники получат остаток накоплений.

-

Если у вас комбинированный вариант (часть накоплений вы пустили на срочную пенсию, а часть — на пожизненную), унаследовать ваши близкие смогут только срочную часть.

-

Если же человеку была назначена только пожизненная выплата пенсии, то наследникам не выплатят ничего.

А если фонд все же прогорит?

Накопления в системе ОПС защищены государственной системой гарантирования прав застрахованных. Это значит, что вся сумма взносов, которую вы или ваш работодатель делали на индивидуальный пенсионный счет, сохранится в любом случае. Если с выбранным вами НПФ или управляющей компанией что-то случится, эту сумму вернут в Пенсионный фонд России. Затем вы можете либо оставить деньги в ПФР, либо перевести в другой фонд по вашему выбору.

Но что касается инвестиционного дохода, его сохранность никто не гарантирует. Если фонд обанкротится, вы можете потерять доход за все время накопления, в том числе те деньги, которые заработали вам предыдущие НПФ.

Если вы уже начали получать пенсию, то ее размер не изменится, даже если НПФ, в котором вы держали пенсионные накопления, прогорит.

Доходность фонда

На вкладе размер процентной ставки фиксирован. Меньше вы не получите, но и больше тоже. Средняя ставка на апрель 2019 года по вкладам до востребования — 6,4%, на срок свыше года — 8,5%.

С НПО доходность не гарантирована — может быть как высокая, так и низкая. В отдельные годы может вообще не быть прибыли. Перечень активов, в которых НПФ могут размещать средства клиентов, ограничен законодательно. С одной стороны, это повышает сохранность средств: НПФ не сможет вложить ваши деньги, например, в криптовалюту и потерять их. С другой стороны, доходность в этом случае получается ниже.

Вывод такой: доходность НПО сопоставима с доходностью по вкладам или даже ниже.

Перед заключением с фондом договора о дополнительной пенсии имеет смысл изучить его инвестиционную декларацию, чтобы понять, во что именно он планирует вложить деньги, которые вы ему доверите. НПФ не обязаны ее раскрывать, но может это сделать.

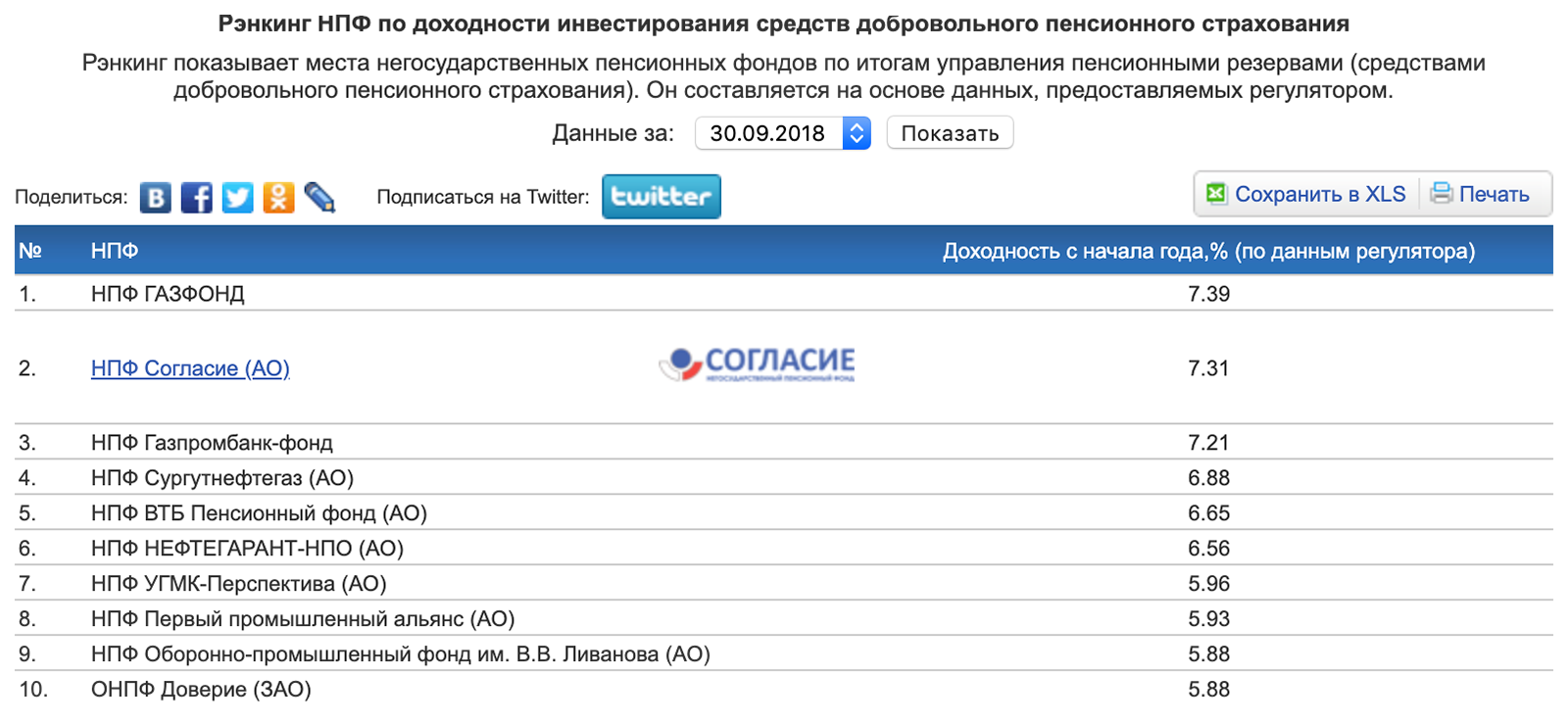

Многое зависит от профессионализма экспертов, которые управляют деньгами НПФ. Если на протяжении нескольких лет доходность вложений конкретного НПФ выше среднего по рынку, то с большой вероятностью команда специалистов по инвестициям там сильная.

Сравнить доходность инвестиций разных фондов можно в сводных таблицах на сайте Банка России. Если фонд работает и в системе обязательного пенсионного страхования, и в системе негосударственного пенсионного обеспечения, то показатели доходности по двум этим направлениям публикуются отдельно, и они могут различаться. Поэтому для начала выберите, какой вид инвестиций фонда вас интересует, и проверьте доходность за несколько лет.

На сайте регулятора фонды показывают общий доход от инвестиций — до того, как вычтут из него собственные комиссионные и другие платежи. Чистую доходность, которую НПФ начисляют на счета клиентов, сейчас можно посмотреть только на сайтах самих НПФ.

Стоит также помнить: доходность в прошлом — это не гарантия такой же доходности в будущем. Тем более что в первую очередь при выборе НПФ все же стоит думать о его надежности, а уже потом о доходности.

«Сколько денег в этом году для меня заработает НПФ?» — таким вопросом задаются сотни тысяч россиян. Однозначный ответ на него может быть получен только после составления годовой отчётности фонда. Данные о текущей доходности НПФ «Открытие» доступны на сайтах финансовой тематики, например, здесь, и официальном портале компании. Первый квартал 2019 года фонд закончил с неплохим показателем 10,7%.

Какой НПФ выбрать, чтобы точно не потерять деньги?

По вкладу доход выплачивают в зависимости от условий конкретного банка: бывают промежуточные выплаты процентов — чаще всего ежемесячные — или в конце срока. Иногда для вкладов предоставляют капитализацию: банк приплюсовывает промежуточные проценты к первоначальному вкладу и дальше начисляет новые проценты на увеличившуюся сумму.

С НПО доход капитализируется, а промежуточных выплат нет. Вы получите прибыль только в виде выплаты негосударственной пенсии. При этом выплата будет не единовременной: нужно будет выбрать желаемый срок получения пенсии. Как правило, НПФ требуют, чтобы этот срок был не менее 1—5 лет.

Получить доход за один раз можно только в случае, если решите досрочно расторгнуть договор НПО через определенное количество лет. Причем этот срок устанавливает сам фонд.

На апрель 2019 года ключевая ставка ЦБ составляет 7,75%. До тех пор, пока ставка по депозиту не превысит 12,75% годовых, налога не будет.

НПО зависит от срока получения дохода. Если договор НПО расторгается досрочно, весь инвестиционный доход облагается НДФЛ 13%. Если договор не расторгался, выплаты негосударственной пенсии не будут облагаться НДФЛ.

Есть два варианта перехода: срочный, то есть через пять лет с момента подачи заявления, и досрочный — в ближайший год.

Накопления всегда переводят с задержкой. Если вы пишете заявление на досрочный переход, то ваши деньги передадут в новый фонд или УК до конца марта следующего года. Если на срочный, то должен закончиться текущий год, пройти еще 4 полных года, а затем до конца марта пятого года ваши накопления перейдут в выбранный НПФ или УК.

При срочном (через 5 лет) переходе вы получите максимум возможного. Ваш НПФ передаст другому фонду все, что лежит на вашем счете с учетом заработанного инвестиционного дохода. Если же за эти пять лет фонд терпел убытки, то он передаст ту сумму, которую зафиксировал в последний раз, плюс все отчисления, которые вы делали после этой последней фиксации.

Пример 1. В 2007 году вы перевели свои накопления — 50 тыс. рублей — в НПФ № 1. По закону первая фиксация инвестдохода на всех пенсионных счетах произошла в 2015 году. К этому моменту общая сумма полученного инвестдохода составила 10 тыс. рублей. И у вас на счете оказалось 60 тыс. рублей.

А в 2018 году вы решили сменить фонд и выбрали срочный вариант. То есть в 2023 году ваши накопления попадут в НПФ № 2. Предположим, начиная с 2018 года вы и сами будете пополнять свой счет по 4 тыс. рублей в год и положите на него в общей сложности 20 тыс. рублей.

Возможны два варианта:

-

НПФ № 1 все эти пять лет с момента вашего заявления успешно вкладывал ваши деньги и заработал вам, скажем, 15 тыс. рублей инвестиционного дохода. В НПФ № 2 попадет: 60 (предыдущая фиксация) 20 (ваши взносы) 15 (инвестдоход) = 95 тыс. рублей.

-

НПФ № 1 сначала инвестировал успешно. В 2020 году (по итогам вторых пяти лет в фонде) на вашем счете зафиксировалось: 60 (предыдущая фиксация) 4×3 (ваши взносы) 10 (инвестдоход) = 82 тыс. рублей. А затем фонд два года терял деньги. Убытки составили 5 тыс. рублей.

В 2023 году в НПФ № 2 перейдет: 82 (последняя фиксация) 4×2 (ваши взносы) = 90 тыс. рублей.

Если же вы захотите перевести свои пенсионные накопления в другой фонд досрочно, на следующий год, то, наоборот, получите минимум из возможного. Инвестиционный доход за время с последней фиксации счета (если он был) вы потеряете. Еще хуже, если НПФ терпел убытки: их вычтут из суммы вашего счета — и фонд-неудачник передаст другому НПФ даже меньше денег, чем он получил изначально при заключении с вами договора или зафиксировал по итогам последних пяти лет управления.

Пример 2. В 2007 году вы перевели свои накопления — 50 тыс. рублей — в НПФ № 1. По закону первая фиксация инвестдохода на всех пенсионных счетах произошла в 2015 году. К этому моменту общая сумма полученного инвестдохода составила 10 тыс. рублей. И у вас на счете оказалось 60 тыс. рублей.

А в 2018 году вы решили сменить фонд и выбрали досрочный вариант. То есть ваши накопления попадут в НПФ № 2 уже в 2019 году. Предположим, в 2018 году вы сами пополнили свой счет на 4 тыс. рублей.

-

НПФ № 1 с момента последней фиксации (с 2015 года) успешно вкладывал ваши деньги и заработал за три года, скажем, 9 тыс. рублей инвестиционного дохода. Вы этот доход не получите. В НПФ № 2 попадет: 60 (предыдущая фиксация) 4 (ваши взносы) = 64 тыс. рублей.

-

НПФ № 1 три года терял деньги. Убытки составили 5 тыс. рублей. Эти убытки вычтут с вашего счета. В НПФ № 2 перейдет: 60 (последняя фиксация) 4 (ваши взносы) – 5 (убытки) = 59 тыс. рублей.

Другими словами, переводить деньги досрочно невыгодно. Но если вы твердо намерены сменить фонд как можно раньше, нужно выяснить, когда он будет фиксировать инвестиционный доход на вашем пенсионном счете. Обычно через 5, 10 или 15 лет с момента, как вы перевели в него деньги. Но может быть и другая дата — лучше уточнить это в самом НПФ или ПФР. Именно в этот год в фонд можно подать заявление о досрочном переходе — тогда вы сможете избежать потерь.

Можно ли перейти из одного НПФ в другой?

Да, конечно, фонд можно поменять. Например, если вы опасаетесь, что ваш НПФ обанкротится или фонд из года в год неудачно инвестирует ваши накопления — с маленькой доходностью или вообще с убытками.

Точно так же раз в год можно перевести деньги из ПФР в негосударственный пенсионный фонд или обратно. Кроме того, в рамках ПФР можно перекладывать накопления из одной управляющей компании в другую или менять инвестиционные портфели. Но выгоду от перехода нужно тщательно оценить.

По закону НПФ обязаны фиксировать инвестиционный доход каждые пять лет с момента заключения договора с клиентом. Причем даже если фонд вкладывал деньги неудачно и получал не доход, а убытки от инвестиций, по итогам этих пяти лет в минусе человек точно не окажется. В момент фиксации на его счете должна оказаться сумма не меньше той, которая была на начало этого периода, плюс все взносы, которые он сам или его работодатель перечислял на счет в течение этого времени.

Если же вы захотите резко сменить фонд и попадете в промежуток между фиксациями, то можете потерять инвестиционный доход и даже часть самих накоплений.

Что такое негосударственный пенсионный фонд?

Негосударственные пенсионные фонды (НПФ) помогают копить деньги на достойную старость. Вы или ваш работодатель делаете в них отчисления, а фонды инвестируют эти средства, чтобы они не обесценивались со временем. Когда вы выходите на заслуженный отдых, эти сбережения начинают постепенно выплачивать вам в виде пенсии.

НПФ может помочь вам увеличить пенсию двумя способами:

-

Нарастить накопительную часть государственной пенсии

С 2002 по 2013 год часть обязательных пенсионных отчислений работодателей шла не на общий счет Пенсионного фонда России (ПФР), а на индивидуальные пенсионные счета сотрудников. Эти суммы можно оставить там же, в ПФР (они все равно останутся персональными), а можно перевести в один из НПФ. Эти индивидуальные счета можно пополнять самостоятельно — тогда государственная пенсия будет больше. Подробнее об этом можно прочитать в статье про роль НПФ в обязательном пенсионном страховании (ОПС).

-

Сформировать дополнительную пенсию

Возможен и второй вариант: выбрать НПФ и заключить с ним договор негосударственного пенсионного обеспечения (НПО). Это позволит организовать себе вторую, дополнительную пенсию. Именно этот вариант выбрал Василий.

Многие фонды одновременно занимаются и государственными, и дополнительными пенсиями. Если вы перевели пенсионные накопления в НПФ и довольны тем, как он управляет вашими средствами, то можете в нем же начать откладывать деньги и на дополнительную пенсию. Но для этого фонд заключит с вами отдельный договор и откроет вам другой счет. При желании можно заключить договор и с другим фондом.

Для вкладов в пределах 1,4 млн рублей действует система страхования от АСВ. Страхование распространяется и на проценты по вкладам. Если у банка отзовут лицензию, через две недели вы сможете обратиться за компенсацией.

С НПО государственных гарантий возврата не предусмотрено. Если у НПФ отзовут лицензию, получить компенсацию можно только после банкротства фонда и распродажи его ликвидного имущества. Но лишь в том случае, если полученных средств хватит на всех кредиторов.

Что будет с деньгами, если я не доживу до пенсии?

Имеет смысл также максимально диверсифицировать риски, комбинируя разные финансовые инструменты для накоплений, чтобы сделать старость комфортной и обеспеченной.

Если передача сбережений возможна, вы можете сами определить список наследников при составлении договора с НПФ — это могут быть любые люди, необязательно родственники. Если же вы никого не укажете в договоре, то пенсионные сбережения в первую очередь наследуют ближайшие родственники: дети, супруги, родители (в равных долях), а во вторую — братья, сестры, бабушки, дедушки, внуки. Чтобы получить деньги, наследники должны подать заявление в ваш НПФ.

К сожалению, нет гарантии, что в этом случае вы вернете все ваши отчисления и инвестиционный доход. Накопления в системе ОПС (сумма взносов без инвестиционного дохода) застрахованы государством, а отчисления на дополнительные пенсии — нет.

После отзыва лицензии начинается процедура ликвидации фонда. Если фонд участвовал в системе ОПС, ликвидацию проводит Агентство по страхованию вкладов (АСВ); если же НПФ занимался только дополнительными негосударственными пенсиями — то учредители фонда.

В ходе этой процедуры оценивают активы фонда: ценные бумаги, в которые были вложены пенсионные средства, недвижимость и все остальное имущество, а затем распродают их. Весь процесс может занять много времени — больше года.

В случае добровольных пенсий вырученные деньги распределяют в строгой очередности. Сначала их делят между клиентами НПФ, которые уже получают пожизненную пенсию. Затем между теми, кто вышел на пенсию и планировал получать ее в течение определенного количества лет (так называемая срочная пенсия). Оставшиеся деньги распределяют между теми, кто еще только копит, — пропорционально размеру их средств на счетах фонда. В самую последнюю очередь фонд выполняет обязательства перед компаниями, которые перечисляли в этот НПФ деньги за своих сотрудников.

Если активов фонда окажется недостаточно или их не удастся быстро продать по справедливой цене, вернуть свои деньги в полном объеме не получится. Сколько конкретно вам выплатят, зависит от того, сколько активов фонда смогут перевести в реальные деньги.

Порядок выплат зависит от того, получаете ли вы уже дополнительную пенсию и какую именно:

-

если вы начали получать дополнительную пожизненную пенсию, вам назначат новый фонд. АСВ или учредители НПФ проведут конкурс и выберут фонд, который предложит максимальные пенсии для клиентов обанкротившегося НПФ. Ваши средства переведут в этот НПФ, и вы продолжите получать пенсию там, но, возможно, в меньшем размере;

-

если вы уже вышли на пенсию и планировали ее получать в течение определенного количества лет, то вас ждет одна разовая выплата. В идеале она должна быть равна размеру выкупной суммы, правила расчета которой описаны в договоре с фондом. Но стоит быть готовым к тому, что выплата будет меньше;

-

если вы еще не начали получать пенсию и только копили деньги в НПФ, вам также выплатят вашу долю от оставшихся активов одной суммой.

Поэтому так важно тщательно выбирать фонд. Постарайтесь максимально диверсифицировать риски, комбинируя разные финансовые инструменты для накоплений, чтобы сделать старость комфортной и обеспеченной.