Содержание

Срок уплаты НДФЛ с отпускных в 2019 году

В 2018 г. депутаты внесли на рассмотрение в Государственную Думу РФ законопроект за № 427315-7 об увеличении НДФЛ в 2019 году. Комитет Госдумы по бюджету и налогам предложил принять этот документ для рассмотрения. Ко всему вышеизложенному, запросы на подготовку заключения получили Президент и Правительство РФ, Совет Федерации и все заинтересованные ведомства.

В настоящее время закон о повышении НДФЛ в 2019 г. находится в процессе предварительного рассмотрения в Госдуме.

Законодатели предлагают следующее:

- Ввести пониженную ставку НДФЛ в размере 5% в отношении тех доходов граждан, которые составили за налоговый период (календарный год) менее 100 000 руб. в год.

- В отношении доходов в размере 100 000 — 3 000 000 руб. в год предлагают ввести ставку 13%.

- По ставке 18% будет облагаться только годовой доход в размере 3 000 000 — 10 000 000 руб. в год.

- Для доходов более 10 000 000 руб. предусмотрена ставка 25%.

Рассмотрим все изменения подробнее в таблице 1.

Таблица 1. Возможное повышение НДФЛ в 2019 г.

| Сумма дохода за налоговый период календарный год, в руб. | Ставка НДФЛ в 2019 г. |

| до 100 000 | 5% |

| 100 001 — 3 000 000 | 5 тыс. руб. 13% с суммы превышения лимита в 100 тыс. руб. |

| 3 000 001 — 10 000 000 | 382 тыс. руб. 18% с суммы превышения лимита в 3 млн руб. |

| более 10 000 001 руб | 1 642 000 руб. 25% с суммы, превышения лимита в 10 млн руб. |

По правилам НК РФ платить российский налог со своих доходов должны не все физлица. Под налогообложение подпадает два вида доходов:

- полученные нерезидентами от российских источников;

- полученные резидентами от любых источников – и в РФ, и за пределами России.

Поэтому рассказывать, как ответить на вопрос «удерживается ли НДФЛ с отпускных в 2019 году?», можно по-разному в зависимости от источника выплаты отпускных и от налогового статуса получателя дохода.

Отпускные, то есть средний заработок на период оплачиваемого отпуска (основного, дополнительного, учебного), выплачивает работодатель наемным сотрудникам, работающим по трудовым договорам. Если сотрудник за последние 12 подряд следующих месяцев был в России 183 дня или более, он считается налоговым резидентом РФ. Если пребывание в России составило менее 183 дней за последние 12 месяцев, сотрудник не является резидентом России для целей налогообложения НДФЛ.

Все возможные варианты уплаты НДФЛ с отпускных 2019 смотрите в таблице 1.

Таблица 1.Удерживается ли НДФЛ с отпускных в 2019 году

По любому доходу, облагаемому подоходным налогом, установлены даты расчета налогового платежа, его удержания и уплаты в бюджет. По доходу в виде средней зарплаты, который получают сотрудники при уходе в отпуск, ключевые даты установлены так:

- Дата расчета налога – при оплате отпуска.

- Дата удержания – при оплате отпуска.

- Дата перечисления налогового платежа в бюджет – к последнему дню месяца, в котором оплачен отпуск.

При этом, если последний день в месяце – нерабочий, то крайняя дата перечисления платежа в бюджет переносится на будущее – на ближайший рабочий день. Подробнее о сроке уплаты НДФЛ с отпускных в 2019 году читайте в таблице 2.

Таблица 2. Срок уплаты НДФЛ с отпускных в 2019 году

| Месяц, в котором оплачен отпуск | Оплата НДФЛ с отпускных в 2019 году сроки |

| Январь | 31.01.19 |

| Февраль | 28.02.19 |

| Март | 01.04.19 |

| Апрель | 30.04.19 |

| Май | 31.05.19 |

| Июнь | 01.07.19 |

| Июль | 31.07.19 |

| Август | 02.09.19 |

| Сентябрь | 30.09.19 |

| Октябрь | 31.10.19 |

| Ноябрь | 02.12.19 |

| Декабрь | 31.12.19 |

Чтобы перечислить платеж вовремя, необходимо исходить того, на какой месяц приходится дата оплаты отпуска. Эта дата определена в Трудовом кодексе и применяется, в том числе, по «переходящим» отпускам, которые начинаются в одном месяце, а заканчиваются в другом.

По правилам трудового законодательства, оплатить ежегодный плановый отдых сотруднику работодатель должен за три дня до начала отдыха. Согласно официальным разъяснениям, сроки перечисления отпускных в 2019 году определяются в календарных днях без учета даты выплаты и даты начала отдыха. Поясним расчет на примере.

За неполное или несвоевременное перечисление платежей в бюджет для работодателей установлены налоговые санкции, а для виновных сотрудников – административные и уголовные.

В статье 123 НК РФ предусмотрен специальный штраф для агентов – 20% от размера недоимки. Данная ответственность распространяется на агентов по любым платежам – НДС, «прибыльному» или подоходному налогу. О штрафах для агентов по налогу с доходов физлиц, в том числе – для работодателей, читайте в таблице 3.

Таблица 3. Просрочка уплаты НДФЛ с отпускных 2019 г.

| Нарушение по налогу | Санкции | ||

| Взыскание недоимки | Пени | Штраф | |

| Не удержан | Нет, вносить платеж за счет агента нельзя. Должником считается сотрудник | Нет, должником считается сотрудник | Да, если удержать налог было возможно |

| Удержан не полностью | Нет, вносить платеж за счет агента нельзя. Должником считается сотрудник | Нет, должником считается сотрудник | Да, если удержать налог было возможно |

| Удержан, но не перечислен в бюджет | Да | Да | Да |

Если нарушение правил расчета налогового платежа привело к неудержанию 10% платежа или более, то главному бухгалтеру грозит административный штраф на сумму 5000 – 10 000 р. Руководителя оштрафуют, только если он:

- взял ведение бухучета на себя;

- передал ведение бухучета стороннему специализированному исполнителю;

- дал незаконный письменный приказ главному бухгалтеру.

А если инспекция установит, что неуплата совершена умышленно, виновные лица понесут уголовную ответственность.

По ссылке читайте про сроки выплаты зарплаты.

Шаг 1. Определить, когда доход в виде оплаты отпуска считается полученным по правилам Налогового кодекса.

Шаг 2. Рассчитать сумму платежа в бюджет на дату выплаты денег сотруднику по правилам Налогового кодекса.

Шаг 3. Удержать налог при выплате денег сотруднику.

Шаг 4. Перечислить платеж в бюджет не позже, чем на последнюю дату месяца, в котором оплачен отдых сотруднику.

По ссылке читайте про платежное поручение НДФЛ 2019 году.

Правила по датам не меняются и в нестандартных отпускных ситуациях. Например, если сотрудник остается на отпуск по месту командировки.

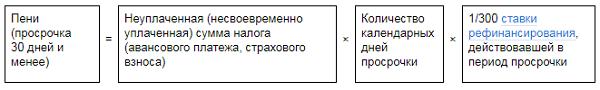

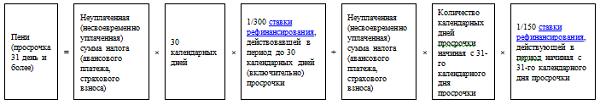

По действующим правилам ставка для расчета пеней возрастает при просрочке налогового платежа более чем на 30 дней. Сейчас налоговики считают пени по двум разным формулам.

Для определения налоговой базы по НДФЛ и сроков уплаты налога необходимо выяснить, кто является налогоплательщиком.

Налогоплательщиком подоходного налога являются физические лица:

- резиденты;

- нерезиденты;

- индивидуальные предприниматели и самозанятые лица.

Поскольку в основном источниками дохода являются работодатели, то они, как налоговые агенты, и занимаются исчислением и уплатой НДФЛ в бюджет (ст. 226 НК РФ).

Подробнее о налоговых агентах читайте в материале «Налоговый агент по НДФЛ: кто является, обязанности и КБК»

В ст. 226 НК РФ прописаны для НДФЛ сроки уплаты. Выявить нарушение по НДФЛ сроков уплаты сложно, поскольку налогоплательщик может получить доход в любой день. НДФЛ удерживается с налогоплательщика из доходов при их фактической выплате. Налоговые агенты должны перечислить налог в бюджет в день выплаты дохода налогоплательщику либо на следующий день.

Поскольку работодатель обязан выплачивать заработную плату сотрудникам каждые 15 дней, у многих бухгалтеров возникает вопрос: «Удерживать и перечислять ли НДФЛ при выдаче аванса?»

Датой получения дохода в виде заработной платы является последний день месяца. Тогда же осуществляется расчет подоходного налога к удержанию. Поскольку аванс выплачивается до окончания месяца, удерживать и перечислять налог с него не нужно.

Таким образом, подоходный налог с зарплаты удерживается 1 раз при выплате 2-й части заработка и перечисляется не позже следующего за датой выплаты дня.

Крайний срок для перечисления подоходного налога, удержанного с доходов, которые выплачены сотруднику при увольнении, установлен на следующий за датой выплаты увольнительных день. То есть, если работник уволен 13.03.2019 года, то срок перечисления подоходного налога не позднее 14.03.2019 года.

Если сотрудник получил доход в виде материальных ценностей (в натуральной форме), подоходный налог удерживается при следующей выплате заработка и перечисляется не позднее следующего за датой выплаты дня. Если же НДФЛ удержать не представилось возможным, то налоговый агент обязан уведомить об этом факте налоговиков и самого налогоплательщика, путем представления справки 2-НДФЛ с признаком 2 до 01 марта года, идущего за истекшим налоговым периодом.

- До какого числа следует уплатить налоги в 2019 году?

Сроки уплаты зарплатного НДФЛ: таблица

После того, как налоговый агент или же сам налогоплательщик — физическое лицо, исчислили налог, они обязаны уплатить его в бюджет РФ.

Крайние сроки уплаты сведены в таблице 2.

Таблица 2. Сроки уплаты НДФЛ в бюджет в 2019 г.

| Полученный доход | Время получения дохода на руки или перечисления его на банковский счет | Крайний срок уплаты налога НДФЛ |

| Доходы работников, находящихся в штате компании | ||

| Заработная плата сотрудников | Последний день месяца начисления | Следующий после выплаты день |

| Ежемесячные премии по производственным результатам | ||

| Доход в виде среднего заработка за время нахождения работника в командировке | ||

| Доход в виде среднего заработка за донорские дни | День выплаты | |

| Доход в виде среднего заработка за время простоя не по вине работника | ||

| Квартальные и полугодовые премии по производственным результатам | ||

| Непроизводственные премии | ||

| Отпускные | Последний день месяца выплаты | |

| Больничные, в т.ч. по уходу за ребенком | ||

| Суточные сверх лимита | Последний день месяца утверждения авансового отчета | Следующий после выплаты день |

| Компенсация проезда и проживания сотрудника в командировке (при отсутствии подтверждающих документов) | ||

| Матпомощь на сумму более 4000 р. | День выплаты или оплаты товаров, услуг за работника | |

| Доход в виде списания долга | День списания долга с баланса | |

| Доход в виде зачета встречных однородных требований | День зачета | |

| Вручение подарка стоимостью более 4000 р. | День вручения | |

| Доходы уволенных работников, которые находились в штате организации | ||

| Заработная плата | Последний рабочий день, по который был начислен доход | Следующий после выплаты день |

| Компенсация за неиспользованный отпуск | Последний рабочий день | |

| Отпускные | День выплаты | Последний день месяца начисления |

| Доходы по договорам ГПХ или авторским договорам | ||

| Гонорар | День выплаты | Следующий после выплаты день |

| Оплата товаров, работ или услуг | ||

| Материальная выгода от экономии на процентах по займам, выданным после 01.01.2016 г. | Последний день каждого месяца в течение срока предоставления займа | |

| Материальная выгода от экономии на процентах по займам, выданным до 01.01.2016 г. | За период до 2016 г. – день погашения долга За период с 2016 г. – последний день каждого месяца в течение срока предоставления займа | |

| Матвыгода от приобретения товаров или ценных бумаг | День, когда купили (получили безвозмездно) ценные бумаги или товары согласно подп.3 п.1 ст.№223 НК | |

| Доходы индивидуального предпринимателя | ||

| Доходы, указанные в декларации 4-НДФЛ: | День поступления средств на расчетный счет или в кассу | |

| Не позже 15 июля налогового периода | |

| Не позже 15 октября налогового периода | ||

| Не позже 15 января налогового периода | ||

| Фактически полученные в налоговом периоде доходы минус уплаченные в нем авансовые платежи | Не позже 15 июля следующего налогового периода | |

| Доходы физлиц | ||

| Доходы, указанные в декларации 3-НДФЛ | День поступления денежных средств на расчетный счет или получения дохода на руки | Не позже 15 июля следующего налогового периода |

| Доходы, с которых НДФЛ удерживает налоговый агент | Дата, когда налоговый агент обязан был удержать налог НДФЛ | Не позже 1 декабря следующего налогового периода, согласно налоговому уведомлению от ИФНС |

НДФЛ — налог, который представлен в нескольких разновидностях:

- налог на доходы физлица, которые выплачены ему налоговым агентом;

- налог на доходы физлица по налогооблагаемым сделкам (с недвижимостью, автомобилями);

- налог на доходы ИП, который работает на общей системе налогообложения.

В свою очередь, указанные разновидности НДФЛ также могут быть классифицированы по иным основаниям. Так, «агентский» НДФЛ может быть представлен:

- налогом на выплаты по трудовому договору — то есть, на зарплату (дополняемую в предусмотренных законом случаях больничными, отпускными, компенсациями неиспользованного отпуска);

- налогом на выплаты за работы и услуги по гражданско-правовому договору (с физлицом, не зарегистрированным как ИП);

- налогом на дивиденды (которые можно подразделить на выплаты от ООО и АО).

Собственно, первая разновидность «агентского» НДФЛ — это и есть налог на зарплату в общепринятом смысле. При этом, многие компании предпочитают заключать гражданско-правовые договоры (но это делать надо очень аккуратно), а не трудовые — и получатели выплат по ним также рассматриваются в качестве работников. Таким образом, налогом на зарплату условно можно именовать и НДФЛ по гражданско-правовым договорам.

Что касается, дивидендов с натяжкой их тоже можно отнести к «зарплате»: они будут одним из источников дохода собственника или акционера хозяйственного общества, возможно — единственного дохода и по существу трудового — в случае, если такой собственник принимает активное практическое участие в управлении бизнесом.

Главное для налогового агента — вовремя уплачивать НДФЛ: рассмотрим, какие сроки перечисления указанных разновидностей «зарплатного» налога в бюджет установлены законом.

Выплаты по трудовым договорам представлены:

- собственно, зарплатой;

- отпускными;

- больничными;

- компенсацией неиспользованного отпуска (при увольнении и без увольнения).

Исчисление налога по доходу, представленному зарплатой, осуществляется во всех случаях по состоянию на последнее число месяца, за который зарплата начислена. Не имеет значения, выплачена она или нет (то есть, задержана).

Удержание НДФЛ осуществляется с ближайшей выплаты, начиная с начала месяца, следующего за тем, за который начислена зарплата. Чаще всего соответствующая «ближайшая» выплата — это вторая часть зарплаты (основная). В то время как первая — аванс, обычно выплачивается в пределах месяца начисления зарплаты.

Перечисляется НДФЛ с зарплаты на следующий рабочий день после ее удержания.

Пример

ООО «Фирма» выплатила работнику Иванову зарплату за январь 2019 года (50 000 рублей), состоящую из двух частей:

- аванса, выданного 21 января (20 000 рублей);

- основной части зарплаты, выданной 11 февраля (30 000 рублей).

НДФЛ на зарплату будет:

- исчислен 31.01.2019 года;

- удержан 11.02.2019 года;

- перечислен в бюджет 12.02.2019 года.

Дата выплаты аванса с точки зрения начисления, удержания и перечисления НДФЛ значения не имеет.

Если выплачиваются больничные или отпускные, ситуация с НДФЛ иная (при этом «операции» с НДФЛ регулируются гораздо проще). Налог с больничных и отпускных подлежит:

- исчислению и удержанию — в день выплаты суммы отпускных или больничных работнику;

- перечислению — не позднее последнего числа месяца, в котором была произведена выплата.

Несколько сложнее определение срока уплаты НДФЛ с компенсаций за неиспользованный отпуск. Дело в том, что она может быть выплачена:

- когда сотрудник увольняется;

- когда сотрудник продолжает работать.

Если сотрудник увольняется, НДФЛ на компенсацию подлежит:

- исчислению и удержанию — в день увольнения;

- перечислению в бюджет — не позднее следующего рабочего дня.

А если сотрудник получает компенсацию, но при этом продолжает работать, то НДФЛ на нее подлежит:

- исчислению и удержанию — в день выплаты компенсации;

- перечислению в бюджет — не позднее следующего рабочего дня.

По гражданско-правовым договорам не предусмотрены ни отпускные, ни больничные, ни компенсации отпусков. Разве что только неофициально — но в этом случае работодатель включает оговоренные доплаты в саму выплату по договору, не конкретизируя в каких-либо документах, что это «отпускные», «больничные» или «компенсация».

НДФЛ с «зарплаты» по гражданско-правовому договору необходимо:

- исчислить и удержать — в день ее выдачи;

- перечислить в бюджет — не позднее следующего рабочего дня.

Под дивидендами можно понимать производимые за счет прибыли в бизнесе выплаты в пользу собственника:

- ООО (или владельца доли в нем);

- акций АО (всех или доли в них).

Сроки «операций» с НДФЛ, установленные для дивидендов ООО и АО, разные. Если выплата произведена в пользу владельца (совладельца) ООО, то НДФЛ подлежит:

- исчислению и удержанию — в день выплаты;

- перечислению — не позднее следующего рабочего дня.

Если выплата произведена в пользу собственника акций, эмитированных АО, НДФЛ должен быть:

- исчислен и удержан — в день выплаты;

- перечислен — не позднее 1 месяца после выплаты.

Теперь мы можем обобщить рассмотренные нами сроки уплаты зарплатного НДФЛ по различным основаниям и наглядно отобразить их в небольшой таблице.

| Вид «зарплатного» НДФЛ | Крайний срок уплаты |

| Зарплата по трудовому договору | В общем случае — день, следующий за тем, в котором была выплачена вторая часть зарплаты за месяц ее начисления |

| Отпускные, больничные | Последний день месяца их выплаты |

| Компенсация за неиспользованный отпуск (при увольнении) | День, следующий за последним днем работы получателя выплат |

| Компенсация за неиспользованный отпуск (без увольнения) | День, следующий за выплатой |

| Зарплата по гражданско-правовому договору | |

| Дивиденды от ООО | |

| Дивиденды от АО | День через месяц после выплаты |

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl Enter.

| Вид дохода | Когда признать доход | Когда удержать налог | Срок уплаты НДФЛ | Основание |

| Премии к праздникам, например к дню рождения или по выслуге лет | День, когда выплатили премиальные | В момент выплаты | Следующий рабочий день после выплаты денег | Подп. 1 п. 1 ст. 223, абз. 1 п. 6 ст. 226 НК РФ |

| Ежемесячная, квартальная или годовая премия по результатам выполненных работ | День, когда выплатили премиальные | В момент выплаты после того, как признали доход | Следующий рабочий день после выплаты денег | П. 2 ст. 223, абз. 1 п. 6 ст. 226 НК РФ, письмо ФНС России 5 октября 2017 г. № ГД-4-11/20102 |

Особое внимание стоит уделить периодичности выплаты премий. Чаще всего премии платятся по результатам месяца, квартала или года.

Так, ежемесячная премия чаще всего выплачивается вместе с окончательным расчетом заработной платы. Обычно российские компании делают это 5 числа следующего за отработанным месяцем. Согласно п. 6 ст. 226 НК РФ подоходный налог с такой премии нужно будет перечислить 6 числа месяца. Такие же разъяснения содержатся в письме Минфина России от 26 марта 2018 г. № 03-04-06/18932.

Аналогичные правила распространяются и на ежеквартальные премиальные выплаты. Разница лишь в том, что такие вознаграждения работник часто получает не сразу с зарплатой, а чуть позже. Например, в конце следующего за окончанием квартала месяце. Так, если выплата сотруднику была сделана 28 марта, то НДФЛ с нее должен быть уплачен 29 марта.

- ООО удерживают НДФЛ с дивидендов в день выплаты дохода и перечисляют налог не позже следующей за днем выплаты даты;

- АО уплачивают удержанный у налогоплательщика доход при наступлении самой ранней даты:

- окончания налогового периода, т.е. 31 декабря;

- даты выплаты денежных средств (передачи ценных бумаг).

| Месяц выплаты отпускных или больничных в 2019 году | Крайний срок уплаты НДФЛ с отпускных и больничных |

| январь | 31.01.2019 |

| февраль | 28.02.2019 |

| март | 01.04.2019 |

| апрель | 30.04.2019 |

| май | 31.05.2019 |

| июнь | 01.07.2019 |

| июль | 31.07.2019 |

| август | 02.09.2019 |

| сентябрь | 30.09.2019 |

| октябрь | 31.10.2019 |

| ноябрь | 02.12.2019 |

- на обязательное пенсионное страхование;

- на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством;

- на обязательное медицинское страхование.

- В какую ИФНС перечислить налог, удержанный с доходов наемных сотрудников, работающих удаленно?

Ндфл с отпускных: когда платить в 2019 году, таблица крайних сроков уплаты

Пример

Полный доступ на месяц! – Формируйте документы, тестируйте отчеты, пользуйтесь уникальным сервисом экспертной поддержки “Системы Главбух”.

Позвоните нам по телефону 8 800 222-18-27 (бесплатно).

Расчет отпускных онлайн

Работодатели являются налоговыми агентами по НДФЛ в отношении денежных и неденежных вознаграждений, выплачиваемых сотрудникам. Это значит, что фирма или предприниматель, имеющие наемный персонал, должны своевременно рассчитывать налог с доходов, выданных сотрудникам, удерживать его и перечислять в бюджет.

Отпускные – это доход сотрудников, облагаемый подоходным налогом. Выплату за отпуск рассчитывают по среднему заработку.

И даже если зарплаты у персонала не очень высокие, все равно в целом за каждый месяц набегает существенная сумма отпускных.

Правила предоставления отпусков установлены в Трудовом кодексе, в который регулярно вносятся изменения. С 2019 г. правила снова уточнены.

Теперь право на внеочередной отдых получили многодетные родители, у которых на начало года есть не менее трех детей в возрасте не старше 12-ти лет. Не исключено, что в ближайшее время правила предоставления и оплаты отпусков опять уточнят.

Так что, зная, как он рассчитывается, легко проверить его правильность самостоятельно. Итак, что же представляет собой НДФЛ на зарплату в 2019 году, НДФЛ с отпускных — срок перечисления, а также алгоритм определения ставки и расчета за месяц?

Читайте в статье подробнее, как заполняется платежное поручение на уплату, как отражается в 6-НДФЛ и чем грозит работодателю просрочка.

Законодательство обязывает нанимателя удерживать и уплачивать подоходный налог с зарплаты (или НДФЛ) своих сотрудников. Для того, чтобы правильно это сделать, следует обладать информацией о его актуальных ставках и порядке расчета.

Основным прямым налогом, удерживаемым с вознаграждения за труд, является НДФЛ. Порядок расчета и актуальные ставки зависят от налогового статуса, то есть резиденства или нерезиденства получателя дохода.

Так, налоговым резидентом является работник, который за последний год находился в России более 183 календарных дней, а нерезидентом, соответственно, тот, кто пребывал на российской территории меньше указанного срока.

Уезд из страны для лечения или обучения на срок до 6 месяцев прерыванием пребывания не считается. Статус требуется уточнять в конце отчетного периода ввиду возможности его изменения.

Отечественным НК предусмотрены следующие ставки НДФЛ в 2019 году:

- 9% — используется при налогообложении доходов учредителей доверительного управления ипотечным покрытием по сертификатам участия, выданным до 01.01. 2007 г. и процентов по выпущенным до 01.01. 2007 г. облигациям с ипотечным покрытием.

- 13% – основная (п. 1 ст. 224 ТК) и применяется для налогообложения тех доходов налоговых резидентов, в отношении которых законодателями не установлено иное (вознаграждения за труд, премиальных, дивидендов, вырученных от продажи имущества средств).

- 15% — применяется для определенных категорий нерезидентов (подробнее об НДФЛ для иностранцев – в следующем разделе).

- 30% — применяется для расчета НДФЛ с доходов нерезидентов (кроме тех, к кому применимы 13 %), а также доходов по ЦБ (за исключением дивидендов), выпущенных российскими организациями, когда:

- они учитывают на счете депо депозитарных программ, иностранного номинального или уполномоченного держателя;

- их получателем не были предоставлены налоговому агенту сведения согласно положениям ст. 214.6 НК.

Иностранец-резидент лично уплачивает НДФЛ с доходов, полученных за рубежом.

- 35% — по самой высокой ставке налога облагаются, без применения вычетов, средства резидентов, перечисленные во втором пункте ст. 224 НК (к примеру, выигрыши и призы, проценты по депозитам и так далее).

При этом, если в 2017 г. выигрыши облагались все, без учета их размера, то в этом году налог удерживается с суммы, превышающей 4.000 р. (п. 28 ст. 217 НК). В противном случае уплачивать его не нужно.

Кроме того, ранее физлица самостоятельно платили НДФЛ c выигрыша любого размера, а сейчас удерживать его должен субъект, организующий конкурс или розыгрыш призов (однако, исключительно с дохода, превышающего 15.000 руб.). С выигрыша в размере 4.000-15.000 руб. НДФЛ, как и прежде, уплачивается его получателем (подп. 5 п. 1 ст. 228 НК).

Без указанных ограничений НДФЛ удерживается с иных доходов в ненатуральной форме (к примеру, с премий к юбилею средств за аренду, полученных на предприятии).

На практике нередки ситуации, когда начисленная сумма НДФЛ больше заработной платы. В данном случае удержать его необходимо с последующей выплаты, принимая во внимание вышеприведенный процентный лимит.

Что касается налогообложения нерезидентов, подоходный налог с физических лиц с зарплаты, а также с других их трудовых доходов, взимается в размере 13 % с:

- наемных работников, выполняющих свои обязанности на основании патента;

- физлиц, участвующих в госпрограмме переселения соотечественников;

- членов экипажей, плавающих под госфлагом РФ судов;

Каков срок перечисления НДФЛ при самостоятельной оплате налога физическим лицом?

В какие сроки производится уплата НДФЛ в 2019 году?

Какие установлены сроки перечисления НДФЛ с зарплаты и с дивидендов?

НДФЛ за работника перечисляют в бюджет налоговые агенты.

Для каждого вида дохода действует свой срок уплаты.

Мы перечислили их в таблице. Срочная новость для всех бухгалтеров по зарплате: Минфин настаивает на НДФЛ и взносах с подотчетных сумм. Подробности читайте в журнале «Российский налоговый курьер».

Бесплатный доступ к журналу «Российский налоговый курьер» Дата выплаты дохода Срок уплаты НДФЛ Заработная плата за первую половину месяца Заработная плата за вторую половину месяца с 16 по 30 (31) число текущего месяца с 1 по 15 число следующего месяца (абзац 5, ч.

Какие еще доходы граждан облагаются НДФЛ?

Авансовые платежи частным предпринимателям налоговые органы рассчитывают самостоятельно, они получают уведомление по почте или по e-mail.

Согласно этому уведомлению они оплачивают этот налог на доходы физических лиц по такой схеме: за период с января — июнь – до 15 июля; с июля — сентябрь – до 15 октября; с октября — декабрь – до 15 января.

Актуально на: 14 сентября 2019 г. Сроки уплаты взносов, а также сроки уплаты налогов в 2019 году вы найдете в нашем календаре.

Сроки уплаты налога на имущество организаций, а также транспортного устанавливаются законом субъекта РФ. уплаты земельного налога устанавливаются местными нормативными правовыми актами.

Одним из самых важных изменений 2019 года является то, что администрированием страховых взносов (кроме взносов «на травматизм») будет заниматься ФНС.

В нашем Онлайн-календаре вы найдете сроки и других обязательных платежей в бюджет (например, «импортного» НДС или водного налога)

- Налоговые резиденты Российской Федерации — физические лица, фактически находящиеся в Российской Федерации не менее 183 календарных дней в течение 12 следующих подряд месяцев. Период нахождения физического лица в Российской Федерации не прерывается на периоды его выезда за пределы Российской Федерации для краткосрочного (менее шести месяцев) лечения или обучения;

- Лица, не являющиеся налоговыми резидентами (налоговые нерезиденты), но получающие доходы от источников в Российской Федерации.

Статьей 217 Налогового кодекса предусмотрены льготы в виде перечня доходов, не подлежащих налогообложению налогом на доходы физических лиц:

-

Государственные пособия (за исключением пособий по временной нетрудоспособности).

-

Государственные пенсии.

-

Компенсационные выплаты, производимые по некоторым основаниям (в связи с возмещением вреда, причиненного увечьем или иным повреждением здоровья; увольнением работников; гибелью военнослужащих или государственных служащих при исполнении ими своих служебных обязанностей и др.).

-

Вознаграждения донорам за сданную кровь, материнское молоко.

-

Алименты.

-

Стипендии.

-

Доходы, полученные в виде подарков от организаций и индивидуальных предпринимателей, призов, материальной помощи от работодателей, в сумме, не превышающей 4 000 рублей за налоговый период, и др.

1. По виду дохода:

-

Доход в денежной форме;

-

Доход в натуральной форме:

- в виде полученных товаров (работ, услуг, иного имущества) на безвозмездной основе или с частичной оплатой. Доход определяется как стоимость этих товаров (работ, услуг), иного имущества;

- оплата (полностью или частично) товаров (работ, услуг, имущественных прав) в интересах налогоплательщика организациями или индивидуальными предпринимателями;

- оплата труда в натуральной форме;

-

Доход в виде материальной выгоды:

- экономия на процентах за пользование налогоплательщиком заемными (кредитными) средствами, полученными от организаций или индивидуальных предпринимателей (за исключением материальной выгоды, полученной в связи с операциями с банковскими картами в течение беспроцентного периода, и материальной выгоды, полученной от экономии на процентах за пользование заемными (кредитными) средствами на новое строительство либо приобретение на территории Российской Федерации жилого дома, квартиры, комнаты или доли (долей) в них);

- материальная выгода, полученная от приобретения товаров (работ, услуг) в соответствии с гражданско-правовыми договорами, если продавцами (подрядчиками и т.п.) выступили лица, являющиеся взаимозависимыми по отношению к налогоплательщику;

- материальная выгода, полученная от приобретения ценных бумаг.

2. По происхождению дохода:

- доходы от источников в Российской Федерации (дивиденды, полученные от российской организации; доходы от реализации недвижимого имущества, находящегося в Российской Федерации; заработная плата, полученная за выполнение трудовых обязанностей в Российской Федерации; пенсии, пособия, стипендии, полученные в соответствии с российским законодательством, и др.);

- доходы от источников за пределами Российской Федерации (дивиденды, полученные от иностранной организации; доходы от реализации недвижимого имущества, находящегося за пределами Российской Федерации; заработная плата, полученная за выполнение трудовых обязанностей за пределами Российской Федерации; пенсии, пособия, стипендии, полученные в соответствии с законодательством иностранных государств, и др.).

3. По статусу налогоплательщиков:

- для налоговых резидентов — доход от источников в Российской Федерации и (или) от источников за пределами Российской Федерации;

- для налоговых нерезидентов — от источников в Российской Федерации.

4. По времени обладания имуществом

Физических лиц, которые в прошлом году получили доход от продажи имущества, налоговое законодательство России ставит в зависимость от срока нахождения проданного имущества в собственности и делит все доходы от продажи имущества (и, как следствие, — порядок исчисления и уплаты НДФЛ) на 2 категории:

- имущество, которое находилось в собственности менее 3 лет;

- имущество, которое находилось в собственности 3 года и более.

Важно: 3-летний срок надо считать с момента регистрации права собственности на имущество (за исключением имущества, полученного в наследство) и до момента утраты этого права (т.е. момента регистрации права собственности другого лица на это же имущество). Поэтому ниже я даю ответы на 2 вопроса (2 варианта).

Рассмотрим это правило на примерах. Как видно, в такой ситуации может быть 2 варианта.

Как получить отсрочку (рассрочку) по уплтае налогов

Физческое лицо (налоговый резидент России) в течение прошлого года продало квартиру (или автомобиль, другое имущество которое было в собственности менее 3 лет). Какие документы, в какие сроки такое лицо должно подать в ФНС и какие налоги уплатить?

Физическое лицо (налоговый резидент России) в течение прошлого года продало квартиру (или автомобиль, другое имущество, которое находилось в собственности более 3 лет). Надо ли платить НДФЛ и подавать налоговую декларацию (3 НДФЛ) в этом году?

Вычеты по НДФЛ

Все вычеты можно разделить на несколько видов:

-

Стандартные налоговые вычеты.

-

Социальные налоговые вычеты, которые предоставляются на лечение, обучение и другие, указанные в статье 219 Налогового кодекса — этим видом вычетов можно пользоваться ежегодно.

Перечень лекарственных средств, назначенных лечащим врачом налогоплательщику и приобретенных им за счет собственных средств, размер стоимости которых учитывается при определении суммы социального налогового вычета

Перечень дорогостоящих видов лечения в медицинских учреждениях Российской Федерации, размеры фактически произведенных налогоплательщиком расходов по которым учитываются при определении суммы социального налогового вычета (утвержден Постановлением Правительства РФ от 19.03.2001 № 201)

-

Имущественные вычеты при продаже имущества — этим видом вычетов можно пользоваться ежегодно. Предельный размер суммы, с которой можно получить вычет:

- в размере полученного дохода от продажи имущества — если имущество находилось в собственности 3 года и больше;

- 1 000 000 рублей со всего проданного в течение года недвижимого имущества — если недвижимое имущество (квартира, комната, земля, дом ИЖС и доли в них) находилось в собственности менее 3 лет;

- 250 000 рублей — от продажи любого другого имущества и долей в нем.

-

Имущественные вычеты при покупке недвижимого имущества (жилье, доля в жилье, земля) — этим видом вычетов можно воспользоваться только один раз в жизни. Предельная сумма, с которой можно получить имущественный вычет при покупке недвижимости — 2 000 000 рублей на все приобретенное имущество.

Далее отметим, когда налоговому агенту платить НДФЛ в 2019 году в самых распространенных ситуациях.

- Аванс и зарплата за вторую половину месяца – день, следующий за днем выплаты зарплаты за вторую половину месяца.

- Премия – день, следующий за днем ее выплаты.

- Отпускные – последний день месяца, в котором они выплачены.

- Больничные – последний день месяца, в котором они выплачены.

- Выплаты при увольнении, включая компенсацию за неиспользованный отпуск и зарплату, – день, следующий за последним днем работы.

- Дивиденды ООО – день, следующий за днем их выплаты.

- Выплаты по договорам ГПХ (подряда, оказания услуг) – день, следующий за днем выплаты любого дохода по договору, включая аванс.

- Матпомощь и прочие денежные доходы – день, следующий за днем выплаты.

- Материальная выгода от экономии на процентах – день, следующий за ближайшей денежной выплатой после расчета НДФЛ с матвыгоды.

Первый способ – по источнику выплат – относится к случаю, где налоги перечисляются с заработной платы. Налоговый платеж в таком случае удерживается работодателем из суммы заработка работника.

В этом случае плательщиками будут выступать налоговые агенты: индивидуальный предприниматель или юридическое лицо.

Работник не подает декларацию и не перечисляет самостоятельно положенную сумму в бюджет, все это лежит на плечах работодателя.

Второй способ – декларационный. Он применяется, например, ИП, нотариусами, которые занимаются частной практикой, и иными категориями лиц, а также физическими лицами по отдельным видам полученных доходов. Перечень таких доходов содержится в ст. 228 НК (например, доход от аренды, от продажи квартиры и т. д.).

Согласно статье 207 НК РФ, плательщиками НДФЛ являются физические лица (резиденты и нерезиденты), получающие доход из источников на территории РФ. Перечислять подоходный налог в бюджет они должны либо самостоятельно при получении разовых или систематических поступлений, либо через налоговых агентов, которые являются плательщиками доходов этих лиц.

- Куда направить платеж, если сотрудник находится в командировке по месту нахождения обособленного подразделения?

- они получили определенный вид дохода (ст. 228 НК РФ);

- они попадают в отдельную категорию (ст. 227, ст. 227.1 НК РФ).

Итоги

Для каждого вида дохода установлены свои сроки уплаты НДФЛ. Для большинства доходов, включая зарплату, НДФЛ необходимо перечислить не позднее следующего за датой выплаты дохода дня. НДФЛ с отпускных и больничных пособий перечисляется до последнего дня месяца, в котором доход был выплачен налогоплательщику.