Содержание

Что такое налоговый вычет 13% при покупке квартиры

Когда человек официально трудоустроен, то он уплачивает в бюджет налог от дохода физического лица. Как правило, удержанием и выплатой 13% занимается работодатель, но удерживаются они именно с уже начисленной зарплаты человека.

Налоговый вычет представляет возможность вернуть выплаченные 13 процентов из государственного бюджета. В данном случае работает определенный принцип, при котором государство понимает, что человек потратил свой доход на действительно нужное имущество и позволяет сделать вычет из дохода данную сумму. В результате налоговая база уменьшается, или же на протяжении какого-то периода времени платить налог не придется вовсе. А также если появилась лишняя уплаченная сумма, то она будет возвращена на счет плательщика.

Перед тем, как вернуть 13% с покупки квартиры, человек должен иметь статус налогоплательщика, уплачивать этот налог, а также иметь подтверждение того, что деньги были потрачены именно на покупку квартиры. Если человек является индивидуальным предпринимателем на УСН, то выплата НДФЛ в таком случае не производится, данная система работает по другому налогообложению, который для вычета не подходит, к тому же если человек вовсе не является налогоплательщиком, то и вычет будет ему не положен.

Если гражданин приобрел квартиру, то для возвращения налогового вычета одного решения будет недостаточно. Данная компенсация, за покупку недвижимости, производится только конкретным категориям граждан, которые соответствуют конкретным требованиям – это:

- У человека должна быть официальная работа, и он обязан проводить выплату налога НДФЛ. Выплата налога в бюджет должна проводиться минувшие три года, только тогда он будет иметь право на возмещение этих средств.

- Человек должен иметь только российское гражданство, а также постоянную регистрацию по месту проживания.

Но, данные требования являются не единственными, также человек должен относиться к определенной категории, одной из:

- Приобретение квартиры должно быть произведено только за личные средства человека, если при покупке использовался материнский капитал или другие государственные пособия и выплаты, то возврат 13% ему будет не положен.

- Также оформить налоговый вычет имеют право и пенсионеры, но при условии, что закончить трудовую деятельность они должны были не менее чем три года назад, иначе иметь основание для возврата они не будут.

- Возврат 13% также возможен, если покупка жилья была проведена при помощи ипотечного кредитования, в котором не использовались различные социальные выплаты. Но к возврату будет доступна только доля процентов, а не от полной суммы кредитования.

Поэтому выплата 13 процентов при покупке квартиры доступна только данным категориям граждан. Но стоит отметить еще один важный момент, у кого есть возможность получить вычет, у самого покупателя или у его родственника.

Иметь право на возмещение процентов имеет только человек, который является покупателем или его законный супруг, также данное право есть у родителей, дети которых не достигли совершеннолетнего возраста.

Подать заявку на вычет 13 процентов при покупке квартиры можно только при наличии определенных условий, к которым относится:

- Человек является резидентом РФ, то есть он проживает на территории нашей страны более 183 календарных дней на протяжении года.

- Оплата за покупку квартиры была проведена, и это можно подтвердить документально. Оплата в данном случае может быть как частичной, так и полной, но она обязательно должна быть. Если квартира была получена в дар или по наследству, то получить вычет с нее не получится, так как на такую недвижимость затрат не было, а значит и налоговая база не будет уменьшена. Также право на вычет на общих основаниях не имеют граждане, покупающие квартиры при помощи военной ипотеки, так как часть суммы оплачивается за счет государственного бюджета.

- У человека должны быть правоустанавливающая документация. Если покупка была в новостройке, акт по приему и передаче квартиры. Договор по долевому участию в данном случае не пойдет, даже если внесена была вся сумма, придется ждать сдачи квартиры. Если покупка была на вторичном рынке, то право владения подтвердят свидетельство о праве собственности или выписка из ЕГРН. Оформлена документация, должна быть на покупателя или на его супруга. Получить вычет за мамину квартиру не получится, даже если деньги за нее были внесены за счет вас.

- Продавец не должен быть близким родственником покупателю. Получить вычет если лица взаимосвязанные не получится. То есть приобрести квартиру у сестры или мамы, а потом получить за такую покупку вычет нельзя, даже если деньги на самом деле были переданы. В данном случае добросовестность не пройдет. К тому же скрыть факт приобретения квартиры у ближайших родственников не получится, налоговые органы в любом случае будут данный факт проверять. А если есть взаимосвязь по другим причинам, то они также будут разбираться, то есть для налоговых органов теща не является мамой, а это значит, что при приобретении квартиры у тещи, вычет получить можно, а если у мамы, то нет. Также возместить вычет при покупке квартиры у брата не получится, а вот если купить ее у брата жены, то вычет будет оформлен. Но взаимосвязь может быть не только родственной, в данном случае учитываются и другие связи, которые могли повлиять на исход сделки, это может быть сожительница или отец общего ребенка. Но не стоит забывать, что данный факт налоговые органы должны будут еще доказать. Если покупка квартиры будет произведена у сына маминой подруги, то оформлением вычета можно смело заниматься.

- Право на вычет не было применено ранее. Имущественный вычет при приобретении квартиры имеет свой определенный лимит, и предоставляется он человеку всего один раз в жизни. Использование вычета еще раз не возможно. Если налоговый вычет был получен при покупке прошлой квартиры и остатка нет, то вычет оформлять не будут.

Возместить налоговый вычет можно при покупке следующей недвижимости:

- Квартира;

- Часть квартиры;

- Комната в квартире;

- Земельный участок, на котором находится постройка;

- Земельный участок, который покупался под строительство;

- Частный дом;

- Доля дома или земельного участка.

Возвращение 13 процентов при покупке квартиры или другого объекта недвижимости, возможно, только если для приобретения использовалась ипотека или личные средства покупателя. Но по каждому конкретному случаю необходимо консультироваться в налоговых органах, чтобы избежать возможных трудностей и соблюсти все необходимые условия.

Перед тем, как вернуть 13 процентов от покупки квартиры стоит знать, что по поданной налоговой декларации налоговые органы смогут посмотреть какая сумма, была выплачена в бюджет. А также помогут определить, сможет ли эта сумма покрыть стоимость покупки. Если выплата покрывает стоимость, то возврат произойдет по общим правилам, если же нет, то возврату будет подлежать только часть суммы, размер, который будет соответствовать сумме выплаченного налога.

Если человек покупает жилье, стоимость которого менее 2 000 000 рублей, а на остаток приобретает, например, дом, то возврату будет подлежать полная сумма – это 260 000 рублей.

Проведение выплат в полном объеме будет производиться в обязательном порядке, независимо от срока получения данных выплат.

Почти все знают, какой процент с покупки недвижимости возвращает налоговая. Возврат 13 процентов с покупки квартиры или другой недвижимости является стандартом. Но ограничения в данном случае также есть, только касаются они не самого процента, а суммы, которая подлежит возврату.

Когда человек покупает квартиру, то он должен знать, что за весь период его работы, возврату подлежит только процент с суммы, не превышающей 2-х миллионов рублей. То есть если на квартиру будет потрачена именно эта стоимость, то вернут ему 260 000 рублей, и не более. Данное правило относится только к покупке недвижимости за счет личных средств покупателя.

А теперь стоит узнать, какая сумма будет возвращена, если покупка квартиры осуществлялась за счет ипотечных средств. Процент в данном случае остается неизменным – 13%, а сумма будет повышена уже до 3 миллионов рублей. Но возврат будет произведен только на часть процентов, которые были выплачены по ипотеке.

Также есть и еще одно ограничение, которое касается заработной платы гражданина. То есть если кредит был оформлен на 2 миллиона, то чтобы в течение первого года возместить все 260 тысяч, заработная плата за год должна составлять именно 2 миллиона рублей. Другими словами возврат вычета производится только в сумме тех средств, которые фактически уже были уплачены.

До начала 2014 года данный вычет был привязан не только к плательщику налогов, но и к самому объекту. То есть он выдавался только один раз в жизни и только на один объект недвижимости. Другими словами, если стоимость недвижимости была менее 2 000 000 рублей, то остаток вычета, который оставался после возврата 13% за стоимость квартиры сгорал и не переносился на другую покупку недвижимости.

Например, если в 2012 году, человек приобрел недвижимость за 1 500 000 рублей, то после получения вычета за покупку стоимость составила 195 000 рублей. Полный лимит не был использован, и оставалось еще 500 000 рублей, то есть 65 000 рублей вычета. И вот эту сумму вычета вернуть уже нельзя, даже если будет приобретена еще одна квартиры.

А вот с начала 2014 года, налоговый вычет больше не привязан к объекту недвижимости и остаток, который не был использован, подлежит переносу.

Например, если в 2015 году было куплено жилье за 1 500 000 рублей, и налог за эту квартиру уже был возвращен, то при покупке следующей квартиры, человек сможет вернуть свой остаток, который равен 65 000 рублей.

Определение лимита вычета и условий предоставления будет определяться на тот год, в котором данное право на вычет появилось. То есть не потому периоду, когда за квартиру были отданы деньги или была подана декларация, а на тот момент, когда покупатель получил право собственности.

Матчасть: что такое вычет

Налоговый вычет — это возможность вернуть себе часть уплаченного НДФЛ из бюджета. Принцип действия такой: государство признает, что вы потратили часть дохода на что-то полезное, и разрешает вычесть из вашего налогооблагаемого дохода эту сумму. В итоге налоговая база становится меньше и вам либо не нужно какое-то время платить налог, либо появляется излишне уплаченная сумма, которую вам возвращают на счет.

Есть несколько видов вычетов. Например, бывают социальные, имущественные, профессиональные, стандартные и инвестиционные. При покупке квартиры вы получаете право на имущественный вычет. Правила, которые действуют для налогового вычета при покупке недвижимости, для других видов не работают.

Когда речь идет о вычетах, используют два понятия: сумма вычета и сумма налога к возврату. Сумма вычета — это на сколько государство разрешает вам уменьшить свои доходы при покупке квартиры. Сумма НДФЛ к возврату — сколько фактически вам вернут денег из бюджета. Если упрощенно, сумма возврата — это 13% от суммы вычета.

Мы регулярно рассказываем как получать максимум вычетов, выплат и льгот

Все новые способы — в нашей рассылке

Условия возврата денег

Там у вас запросят справку 2-НДФЛ за минувший год с обозначенной в ней суммой уплаченного в бюджет подоходного налога. Также вам необходимо заполнить налоговую декларацию. Совершить эти действия полагается до 1 апреля года, следующего за годом покупки вами квартиры.

В случае если недвижимое имущество вы взяли в ипотеку, то, помимо 13% от цены приобретенного имущества, государством возвращается также 13% от объема внесенных по данному кредиту процентов. Причем предельная величина возврата по процентам в законе не значится.

Для того чтобы отыграть ставку с выплаченных процентов, возьмите в банке справку о ежемесячных платежах по кредиту с разбивкой по уплате основного долга и процентов. Сумма в ней указывается в рублях.

Собираем документы

Для получения налогового вычета вам потребуются:

- паспорт гражданина РФ;

- декларация 3-НДФЛ и заявление на возврат налога;

- бумаги, подтверждающие ваши расходы (договор купли-продажи, чеки, квитанции);

- справка, подтверждающая уплаченный подоходный налог (2-НДФЛ).

Вычет возмещается следующим образом: вы платите налоги, а ИФНС возмещает их на указанные в заявлении реквизиты.

Нюансы

Когда жилье приобретается в долевую собственность, например, супругами или родственниками, то основание на возврат имущественного вычета есть у всех участников такой сделки. Если среди них ребенок младше 18 лет, то право получения налогового вычета переходит родителям.

В следующие годы вам будет доступна оставшаяся сумма имущественного вычета, до тех пор пока она не будет возвращена в полном объеме. При этом требуемый перечень документов вам необходимо предоставлять ежегодно.

Иной способ подразумевает получение справки о правах на вычет на месте в день визита. Эту справку вы приносите работодателю, и налог с вашего дохода более не удерживается.

Срок заканчивается в то же число, в которое было сдано заявление, но в следующем месяце. Если в следующем месяце нет такого числа, то срок заканчивается в последнее число этого месяца. Если дата попадает на выходной или праздник, то она переносится на ближайший рабочий день.

В случае если с момента подачи заявления истекает месяц, то налоговая обязана компенсировать ожидание, оплачивая пени за каждый день просрочки.

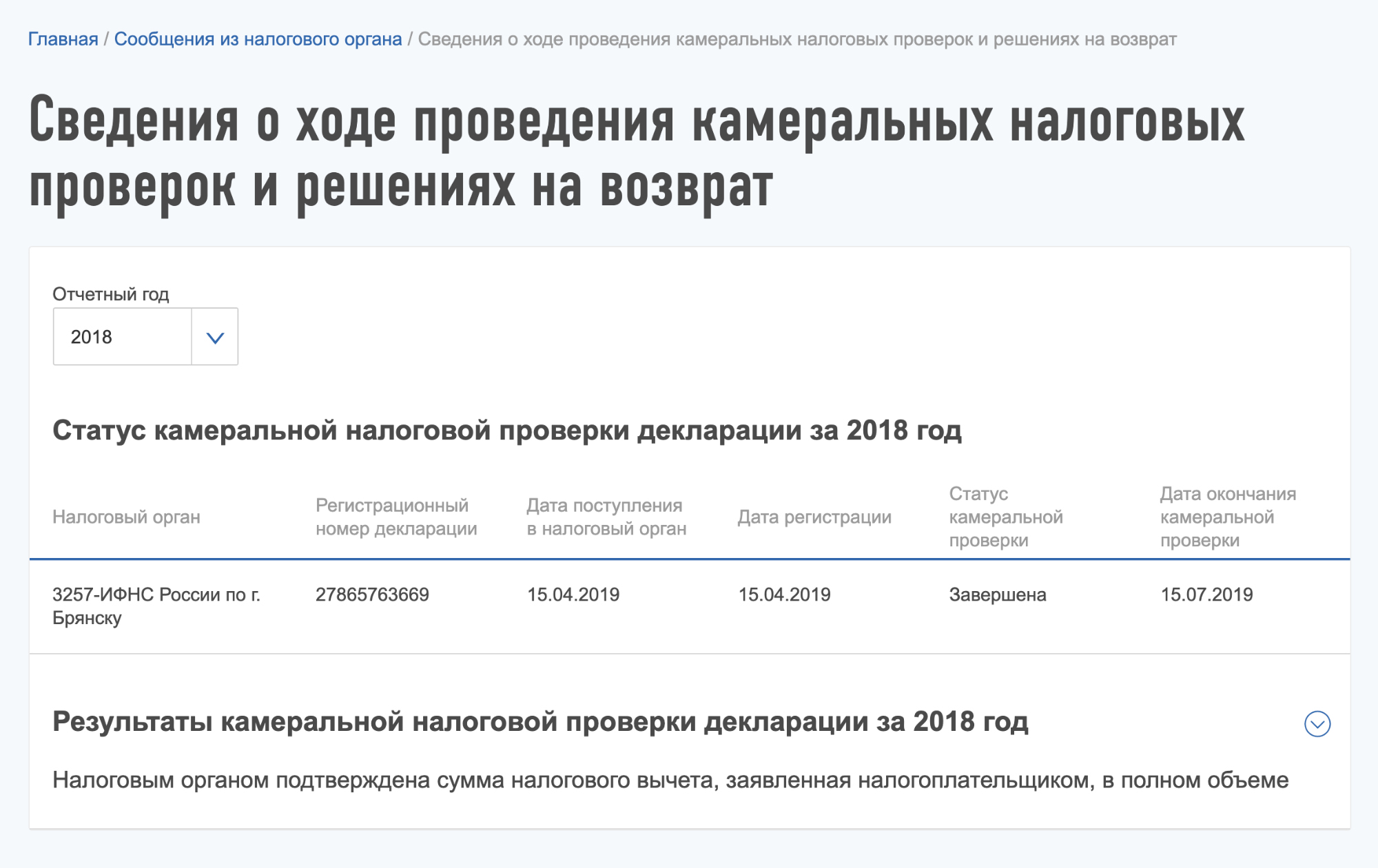

На деле же происходит следующее: поданные документы рассматриваются налоговым органом на протяжении 3 месяцев по четкому камеральному регламенту. Этот срок даже обозначен в пункте 2 статьи 88 Налогового кодекса РФ. И тогда срок ожидания из 1 месяца становится как минимум 3-4-месячным периодом.

Свои действия сотрудники налоговой службы объясняют применением пункта 11 Информационного письма Президиума ВАС РФ от 22 декабря 2005 года № 98, в котором сообщается, что имущественный вычет не возвращается, пока не закончится налоговая проверка.

Здесь надо отметить, что данный документ неактуален и относится он к налогу на прибыль, причем юридических, а не физических лиц. Поэтому смело защищайте свои права.

В момент подачи документов в налоговую службу проследите, чтобы заявление также было принято сотрудниками. В их практике существует следующая хитрость: сделать вид, что никакого заявления нет, сообщить, что с декларацией его не подают, или сказать, когда следует подать заявление. Подобные действия являются неправомерными, заявление должно быть принято в момент передачи всех документов на возврат налогового вычета.

Когда пройдет 30 дней с момента предоставления полного пакета, включая заявление, не поленитесь написать лично на имя руководителя инспекции требование о соблюдении законодательства и официальных сроков. Будет лучше, если такое письмо уйдет с уведомлением о вручении.

Вычет предоставляется гражданам Российской Федерации, которые исправно уплачивают подоходный налог. Процент вычета при покупке объекта недвижимости определяется в соответствии с коэффициентом 0,13, применяемым к стоимости сделки, но в рамках выделенного государством лимита. Обязательные условия возврата 13 процентов:

- резидент РФ;

- наличие постоянного облагаемого дохода;

- использование личных средств;

- стороны по договору не зависимы друг от друга.

Право на получение вычета может применяться независимо от объекта недвижимости, то есть, каждый из владельцев долей, если их несколько, имеет возможность на свою часть. Эта норма является новаторской, так как ранее – до 2014 года – предоставление привязывалось к собственнику. Однако не может быть предоставлена компенсация, если деньги были перечислены от других лиц.

Дополнительные условия возврата – это обладание правом собственности на объект или представители. Это могут быть:

- собственники;

- супруг собственника;

- родители собственника, если он не достиг совершеннолетия.

То, сколько раз применяется вычет, зависит от времени совершения сделки. Если дата совершения сделки предшествует 01.01.2014 г., то вычет может быть применен единожды, а если сделка была проведена после начала 2014 года, то количество применений численно не ограничено.

Расчет конечной суммы вычета производится от стоимости сделки. Однако максимум ограничен базой для расчета. База применяется в зависимости от того, приобретается недвижимость сразу или посредством оформления ипотеки. Для обычных сделок база составляет максимум 2 млн. руб., для ипотеки предусмотрено дополнительно 3 млн. руб., для выплаты кредита (на 2019 год).

Расчет при покупке недвижимости в ипотеку происходит отдельно для покрытия стоимости жилья и ипотеки. Компенсация по стоимости предоставляется единоразово, а по процентам – ежегодно, пока не будет исчерпан лимит. На примере сумма возврата подоходного налога при приобретении квартиры одним лицом стоимостью 180000 руб., будет выглядеть так: Вч. = 1800000 х 0,13 = 234 000

Стоит учесть, что в сумму, принимаемую для расчета – базу – может входить не только непосредственно цена самого жилья. Возврат налога 13 процентов при покупке квартиры распространяется и на дополнительные расходы – отделочные работы. Разумеется, использовать эти расходы для расчета суммы, полагаемой к возмещению, можно лишь при наличии лимита.

Несмотря на наличие ограничителя для стоимости имеется вариант, как вернуть 13 процентов, если купили квартиру по цене более. Это доступно, например, супругам, которые оформляют в долевую собственность. После чего они оба имеет законные основания на льготу. Лимит для обоих супругов будет независим.

Для супругов

Если объект приобретен в долевую собственность супругов, то дополняются обязательные бумаги свидетельством о браке и подтверждением расходов каждого.

Вычет на ребенка

Дополнительные документы при получении вычета на имя несовершеннолетнего ребенка:

- свидетельство о рождении;

- свидетельство о праве собственности на имя ребенка.

Отделочные работы

Если проводились отделочные работы, то нужно предоставить фактическое подтверждение расходов на них. Каждый решает индивидуально, какие документы на возврат 13% необходимо подавать. В случае непредставления обязательного документа ФНС может отказать.

Документы для возврата налога при покупке в кредит дополняются кредитным договором и расчетом ежемесячных выплат. Имеются юридические и процедурные нюансы того, как получить 13% от покупки квартиры в ипотеку, одновременно с банковской комиссией. Так как проценты рассчитываются из суммы денег, потраченных на оплату за год, то на все проценты сразу получить компенсацию нельзя.

Стоит помнить, что государство не занимается благотворительностью в отношении граждан, которые приобрели жильё. Рассчитывать на вычет могут только те из них, кто платит подоходный налог с заработной платы. Студенты, безработные или пенсионеры не смогут вернуть 13 процентов за покупку жилья, так как не отчисляют деньги в государственный бюджет.

Конечно, пенсионеры недовольны подобным положением дел, ведь в своё время они также отчисляли налоги, но на вычет могут надеяться только те из них, кто имел официальный доход не более трех лет назад. Они могут вернуть подоходный налог за 1 год.

Возмещение 13 процентов за покупку квартиры можно получить только в том случае, если гражданин произвёл оплату личными средствами.

Известно, что бо́льшая часть недвижимости приобретается за счёт ипотечных кредитов. В такой ситуации тоже можно рассчитывать на возвращение 13 процентов при покупке квартиры. При этом учитывается не только цена жилья, но и сумма уплаченных банку процентов. Именно поэтому нужно очень аккуратно относиться к хранению всех платёжных документов, в том числе и ежемесячных платежей по ипотеке.

Но использовать вычет именно по этой квартире не обязательно. У человека есть право подать документацию на получение данного вычета и при покупке следующей квартиры, даже если предыдущая будет продана. И уже после этого применить свое право получить от государства 13% не только с более высоким лимитом, но и с правом на перенос остатка. Если возврат был произведен, то отказаться от него, чтобы сделать возврат по новой квартире не получится.

Остаток данного вычета переносится на будущий год до тех пор, пока человек не получит полностью всю сумму.

Например, если человек приобрел квартиру за 2 миллиона рублей, а его доход за последний год составил один миллион рублей, то получить весь вычет он сможет за два года. А если на квартиру потрачена та же сумма, но годовой доход не превышает 500 000 рублей, то на получение вычета придется потратить 4 года. Оформлять вычет можно на протяжении многих лет, до того момента, пока человек не получит все 13% от стоимости его квартиры.

- Паспорт владельца квартиры;

- Справка по форме 2-НДФЛ;

- Справка по форме 3-НДФЛ;

- Заявление на возврат данного вычета;

- ИНН.

- При помощи налоговой инспекции, куда необходимо подать полный пакет документов. Как только они будут рассмотрены и принята заявка на выплату, государство проведет единоразовую выплату. Если сумма за последний год составит менее 13%, то остаток выплаты будет перенесен на следующий год.

- При помощи рабочей организации, тогда подача документов производится в налоговые органы, а оттуда берется справка о праве на получение вычета. Данная справка подается по месту работы, и работодатель выполнит все необходимые действия, чтобы в течение года удержание подоходного налога не производилось.

- Проверить, все ли условия для получения вычета соблюдены, так как чтобы был произведен возврат, соблюдать нужно все необходимые требования.

- Понять все нюансы конкретной ситуации, есть ли право на возмещение двойного вычета, или может, кому то одному пока не заявлять право на получение вычета. Вычет следует распределить между супругами, а также чтобы вернуть вычет за детей необходимо написать доверенность на маму.

- Выбрать наиболее удобный способ для получения вычета, то есть при помощи налоговых органов или через работодателя. Данные варианты можно чередовать до того момента, пока сумма лимита не будет исчерпана.

- Подготовить всю необходимую документацию, сделать ксерокопии нужных документов или сканы.

- Произвести заполнение налоговой декларации по форме 3-НДФЛ или заявление на получение уведомления.

- Отправить пакет документов в налоговые органы можно при помощи почтового письма или обратиться к ним лично.

- Ожидать, пока деньги поступят на счет или отнести готовое уведомление по месту работы

- Остаток вычета стоит контролировать, чтобы забрать его на следующий год.

| Стоимость квартиры | Сумма вычета | НДФЛ к возврату |

|---|---|---|

| 1 500 000 Р | 1 500 000 Р | 195 000 Р |

| 2 000 000 Р | 2 000 000 Р | 260 000 Р |

| 3 000 000 Р | 2 000 000 Р | 260 000 Р |

| 5 000 000 Р | 2 000 000 Р | 260 000 Р |

Стоимость квартиры

1 500 000 Р

Стоимость квартиры

2 000 000 Р

Стоимость квартиры

3 000 000 Р

Стоимость квартиры

5 000 000 Р

Схема оформления документов

Существует два алгоритма того, как вернуть 13 процентов, если приобрели квартиру:

- разовая выплата всей суммы через ФНС;

- использование будущей льготы через работодателя.

В первом варианте лицо, запросившее компенсацию, получает всю полагаемую ему сумму на расчетный счет. Однако есть условие – сумма компенсации не может быть более, чем «подоходный» за предшествующие 3 года, перечисленный гражданином в бюджет. При превышении размера компенсации будет выплачена только часть, а остальные средства перенесутся на следующий год. Порядок возврата подоходного налога по первой методике базируется на принципе «Сначала заплати – потом получи компенсацию».

Алгоритм действий, если выбран путь обращения в ФНС:

- Подготовка документов в начале года, следующего за годом приобретения:

- заполнение декларации 3-НДФЛ;

- запрос в бухгалтерии справки 2-НДФЛ;

- сбор бумаг на сделку и квитанций об оплате;

- написание заявления.

- Подача собранных документов в местный отдел ФНС.

- Ожидание срока рассмотрения запроса.

- Получение средств.

Через работодателя

Во втором алгоритме заявителю предоставляется льгота на будущие платежи. Суть льготы в освобождении от уплаты подоходного. Такая процедура возврата налога при покупке квартиры не обязывает предварительно перечислить средства в бюджет. Этот вариант удобен, если сумма уплаченного меньше, чем положенная компенсация.

Альтернативный вариант того, как оформить налоговый вычет при покупке квартиры, — это через работодателя, по методике предоставления льготы. Процедура будет такой:

- Подготовить заявление в ФНС для проверки и подтверждения права.

- Подождать период проверки.

- Получить в подтверждение.

- Направить работодателю:

- подтверждение от ФНС;

- заявление;

- договор;

- подтверждение потраченной суммы.

- Получение льготы в ближайшую зарплату.

Этот требует месяц ожидания рассмотрения заявления-запроса налоговой. После чего в ближайший расчетный период – месяц – гражданин уже пользуется компенсацией.

Отличительная особенность варианта реализации вычета через работодателя – отсутствие необходимости подготавливать и подавать декларацию 3-НДФЛ.

- Копия свидетельства о праве собственности или выписка из ЕГРН.

- Копия договора о приобретении недвижимости и акта о ее передаче.

- Платежные документы (квитанции к приходным ордерам, банковские выписки о перечислении денег на счет продавца, расписка, товарные и кассовые чеки).

- Справка 2-НДФЛ, если подаете декларацию.

- Заявление о распределении вычета между супругами, если купили квартиру в браке.

Заявление на возврат налога можно заполнить двумя способами.

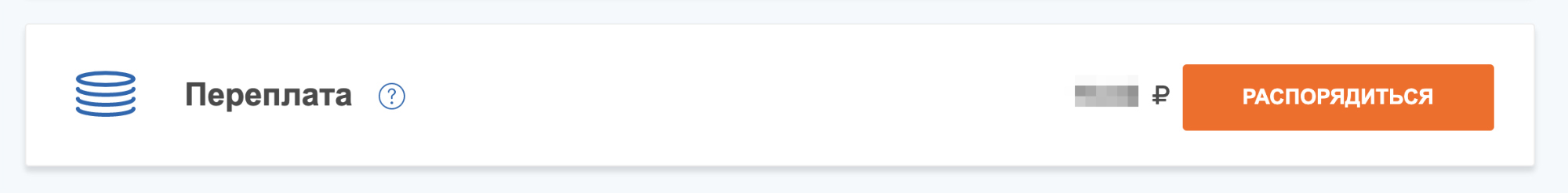

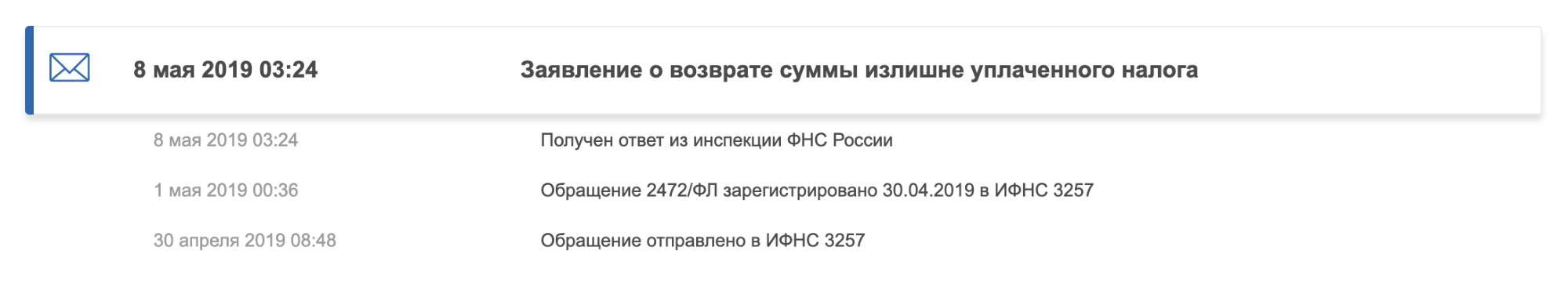

Через форму в личном кабинете. В разделе «Мои налоги» есть блок «Переплата». А в нем — кнопка «Распорядиться». Она появляется, когда в лицевом счете есть налог к возврату. Заявление формируется по клику на эту кнопку.

В заявлении нужно заполнить реквизиты счета для возврата налога. После этого — подписать его с помощью пароля и отправить в налоговую в электронном виде.

На бланке. Для заявления на возврат налога есть утвержденная форма. Ее можно заполнить вручную и отнести в налоговую инспекцию или отсканировать и приложить к электронной декларации. С 2021 года заявление будет входить в состав декларации, а пока его подают отдельно.

Существует два основных способа оформления имущественного вычета. Проще всего подать заявление работодателю с указанием оснований для возврата. В этом случае подоходный налог не будет начисляться и гражданин сможет получить на руки большую сумму ежемесячно. Такой путь выбирают очень редко. Более популярным является обращение в налоговую инспекцию с целью возврата уже уплаченного налога.

Стоит помнить, что нужно собрать определённый пакет документов для оформления возврата от покупки квартиры. Так, 13 процентов от стоимости жилья поступают на счёт гражданина только после проверки всех данных специалистами налоговой инспекции.

Они изучают следующие бумаги:

- документы, подтверждающие факт приобретения жилья;

- паспорт заявителя;

- ИНН;

- справка 2-НДФЛ;

- декларация формы 3-НДФЛ.

При приобретении жилья за наличный расчёт гражданин должен представить в инспекцию договор купли-продажи, выписку из ЕГРН и расписку от продавца о получении денег. Если же разговор идёт об ипотечном жилье, то нужны документы из банка, то есть договор, график погашения кредита и справка о сумме выплаченных за год процентах. А также не стоит забывать о бумагах, подтверждающих оплату первоначального взноса по ипотеке.

При обращении в налоговую инспекцию гражданин предоставляет оригиналы и копии паспорта и ИНН. Оригиналы ему возвращаются после сверки копий. Справка 2-НДФЛ выдаётся по месту работы гражданина. Она заполняется по определённой форме с печатью организации, поэтому нужен оригинал. Декларацию же можно заполнить самостоятельно или воспользоваться услугами профессионалов.

В некоторых случаях недвижимость приобретается сразу несколькими людьми. В таком случае нужно рассчитать, каков размер вычета полагается каждому из них. Деньги должны выплачиваться пропорционально доле гражданина. Если квартира стоимость 2 млн рублей приобретена четырьмя собственниками в равных долях, каждый из них может рассчитывать на вычет в размере 65 тысяч рублей (2000000/4*13%=65000).

При приобретении недвижимости в браке чаще всего говорят о совместной собственности супругов, если иное не оговорено в договоре или брачном контракте. При покупке жилья супругами в налоговую инспекцию нужно предоставить для получения вычета свидетельство о браке и заявление о распределении вычета между мужем и женой.

В провинциальных городах с недорогой недвижимостью чаще всего вычет получает муж, так как его заработок значительно выше. А кроме того, мужчины редко уходят в отпуска по уходу за детьми.

Некоторые граждане не знают, когда следует подавать документы на возврат. Это можно делать в течение всего календарного года. В 2019 году граждане могут рассчитывать на возврат налога, который заплатили в 2018 году. При этом в законе предусмотрено право людей на получение налогового вычета за 3 предыдущих года.

Если гражданин купил жильё, но по личным причинам не обратился в налоговую инспекцию на следующий год, он не теряет своих прав и может подать данные позднее. Так, в 2019 году можно вернуть налоги за 2018, 2017 и 2016 года.

Граждан интересует, как быстро переводят деньги, после того, как купили квартиру. Вернуть 13 процентов можно спустя 4 месяца после подачи документов. Согласно закону, у специалистов есть 3 месяца на проверку документов и 1 месяц на перевод денег на личный счёт. Если в процессе проверки выяснится, что не хватает каких-либо документов, сроки затягиваются.

Существует всего 2 варианта перевода:

- личный счёт гражданина;

- перевод в отделение банка на счёт до востребования.

При этом перечисление денег производится именно на счёт, а не личную карту гражданина. Многие люди не знают об этом правиле и в заявление на вычет указывают номер карты. Это приводит к затягиванию срока выплат.

Какими документами подтверждать расходы

Вычет не дадут, если вы не подтвердите, что потратили на квартиру деньги. И так как на квартиру обычно не выбивают кассовые чеки, придется дополнительно озаботиться нужными документами.

С платежными документами есть несколько нюансов, о которых вам не расскажет ни риелтор, ни налоговый инспектор. Обычно они всплывают при оформлении вычета — тогда бывает поздно что-то исправлять.

Но лучше все-таки брать расписку. Дело не в вычете: Верховный суд считает, что упоминание расчетов в договоре не подтверждает факт оплаты. Продавец сможет потребовать назад квартиру или еще раз попросит денег.

Банковские документы. Для подтверждения оплаты через банк подойдут квитанции и выписки по счету. Информационное письмо из банка не подойдет. Храните квитанции и платежки.

Этап №2 – Обращаемся в налоговую инспекцию

Сумма для возврата рассчитывается как 13%:

- от 2 млн рублей от цены купленного жилья

- и от 3 млн рублей с уплаченных процентов по кредитным договорам или договорам займов, которые были взяты на покупку жилья (этот лимит установлен для кредитов, полученных после 1 января 2014 года).

Несложно рассчитать максимальные суммы для возврата налога: 260 тысяч рублей за покупку жилья и 390 тысяч рублей за уплаченные проценты.

Можно ли получить налоговый вычет повторно?

Мешает ли продажа квартиры получить налоговый вычет?

Важно помнить, что налоговый вычет оформляется только на основании договора купли-продажи на квартиру (дом, комнату и иные виды жилой недвижимости) или договора долевого участия с указанной ценой. В случае, если вы получили жилье в собственность по какой-либо иной схеме (наследство, дарение, договор в пользу третьего лица и т. д.), получить возврат нельзя. На часть, оплаченную материнским капиталом, налоговый вычет также не распространяется.

Срок применения налогового вычета в период после 2014 года не лимитирован, то есть, воспользоваться возможностью можно в течение любого года, после того, когда был приобретен объект недвижимости. Нет ограничений и в количестве обращений, но в рамках лимита.

Срок возврата подоходного налога состоит из периода, необходимого для проведения проверки, и времени, которое требуется для перечисления средств на расчетный счет заявителя. Начало исчисления периодов по алгоритму возврата через налоговую – январь следующего года.

Например, срок возмещения при покупке квартиры в 2017 году – лето – осень 2019 года. При использовании же будущей льготы – ближайший месяц после подтверждения. То есть, если запросить выплаты через работодателя, то ожидать конца периода – года, когда была совершена регистрация недвижимости, — не надо.

Остались вопросы по теме Спросите у юриста

Подавать нужно в следующем году после даты покупки квартиры (п.7 ст.220 НК РФ). К тому же сделать это можно ЛЮБОЕ ВРЕМЯ следующего года, т.е. необязательно именно до 30 апреля (максимальный срок подачи отчетности для декларирования дохода). Данный максимальный срок не относится к подаче декларации с документами для получения вычета. Например, квартира куплена в октябре 2017 года, то подать документы можно с января по декабрь 2018 года на получение части вычета за весь 2017 год.

Если же квартира куплена давно, то возврат НДФЛ будет выплачен сразу только за последние 3 года, остальная часть в последующие года (п.7 ст.78 НК РФ). Пример: Супруги Василий и Ирина купили квартиру в июне 2011 года, но только в 2017 году узнали об имущественном вычете. Василий все эти года работал официально и платил НДФЛ с зарплаты.

Есть 3 варианта подачи документов: лично, отправить по почте или на сайте ФНС России. Советую подавать лично, потому что, если чего-то не хватает или надо что-то исправить, сотрудники налоговой Вам об этом скажут.

У наших партнеров Верни-Налог.Ру опубликована инструкция подачи налоговой декларации и других документов через сайт ФНС России. Как создать личный кабинет написано по ссылке.

Если будете отправлять документы по почте, то обязательно ценным письмом с описью вложения. Большой минус отправки почтой – если забыли приложить один из обязательных документов или допущена ошибка при заполнении, то только после камеральной проверки (проводится до 3 месяцев) можно будет заново подать документы. Т.е.

Лучше подавайте документы летом, т.к. почти нет очередей. Еще совет: чтобы быстрее получить вычет, нужно заявление о возврате сразу подать вместе с декларацией и другими документами.

Человек нередко задается вопросом, когда купил квартиру, как вернуть 13% с покупки? Чтобы налоговый вычет был выплачен, то требуется на протяжении последних трех лет, пенсионерам четырех лет, отправить заявление в налоговые органы и подготовить пакет документов. Подача заявления должна быть проведена с января года, который идет за годом покупки недвижимости.

Если в это время были оформлены и другие договора по покупке недвижимости, с которых также можно оформить налоговый вычет, то для новой покупки срок отчета начнется со следующего года, а для старой покупки с предыдущей даты.

Другими словами, на протяжении трех лет у человека есть право подавать документацию несколько раз, при условии, что суммарная стоимость заявлений не будет превышать 260 000 рублей или 390 000 рублей, если покупка оформлялась по ипотеке.

В налоговые органы необходимо подать заявление, форма которого есть в личном кабинете, заполнять его можно электронно. К заявлению прикладываются электронные документы, и ставится подпись при помощи ЭЦП. Сформировать ключ для подписи можно также в личном кабинете.

После этого, на протяжении 30 дней человеку будет выдано уведомление, которое необходимо отдать по месту работы, и после этого выплата налога будет прекращена. В таком случае ждать целый год не обязательно, а также не нужно будет заполнять декларации, и подавать справку по форме 3-НДФЛ.

Чтобы найти электронное заявление, потребуется войти в личный кабинет, затем нажать на вкладку «Налог на доходы ФЛ и страховые взносы». Заполнение электронного документа намного проще, чем бумажного варианта.

При таком способе не только не будет удерживаться налог, но и будет возвращена сумма уплаченного налога с начала года. То есть если квартира была куплена в сентябре, и в этом же году подали заявление на право вычета, то будет произведен возврат НДФЛ, который был удержан за 9 месяцев, то есть с января.

Если у человека несколько работодателей, то справки можно взять на каждое место работы, и не выплачивать налог у всех. Но тогда с каждым работодателем должен быть заключен договор, иначе вернуть налог не получится, придется оформлять декларацию.

Действие уведомления о наличии права на вычет длиться до конца года. После чего потребуется получить новое уведомление. Также новое уведомление потребуется получить, если человек сменит место работы. Но данный способ все равно считается быстрым, в сравнении с декларацией. Подавать полный пакет документов повторно не потребуется.

Документы, которые подтверждают право на налоговый вычет при покупке квартиры, нужно подавать вместе с декларацией или заявлением. Если подавать декларацию в личном кабинете, там можно прикрепить файлы. Если принести ее лично или отправлять почтой, можно сделать обычные копии на ксероксе. Их будет проверять налоговая инспекция.

Для проверки подойдут копии. Если налоговая захочет проверить информацию, она сделает запросы по своим каналам: в Росреестр, загс, нотариусам или пенсионный фонд.

Если какие-то документы понадобятся в оригиналах или чего-то не хватит, инспектор может позвонить и попросить их предоставить. Поэтому в декларации стоит указать реальный телефон для связи, а оригиналы иметь под рукой.

Но остаток вычета при покупке квартиры с некоторых пор можно переносить на другие объекты.

^К началу страницы

Получаем справку из бухгалтерии по месту работы о суммах начисленных и удержанных налогов за соответствующий год по форме 2-НДФЛ.

Подготавливаем копии документов, подтверждающих право на жильё, а именно:

- при строительстве или приобретении жилого дома –

свидетельство о государственной регистрации права на жилой дом; - при приобретении квартиры или комнаты – договор о приобретении

квартиры или комнаты, акт о передаче налогоплательщику квартиры или

комнаты (доли/долей в ней) или свидетельство о государственной регистрации

права на квартиру или комнату (долю/доли в ней); - при приобретении земельного участка для строительства или под готовое жилье

(доли/долей в нём) – свидетельство о государственной регистрации права собственности

на земельный участок или долю/доли в нём и свидетельство о государственной регистрации

права собственности на жилой дом или долю/доли в нём; - при погашении процентов по целевым займам (кредитам) – целевой кредитный

договор или договор займа, договор ипотеки, заключенные с кредитными или иными организациями,

график погашения кредита (займа) и уплаты процентов за пользование заёмными средствами.

Поскольку с 2016 года прекращена выдача свидетельства о государственной регистрации права собственности, вместо него налогоплательщик вправе в качестве подтверждающего документа представить выписку из Единого государственного реестра прав на недвижимое имущество и сделок с ним (ЕГРП).

Подготавливаем копии платёжных документов:

- подтверждающих расходы налогоплательщика при приобретении имущества (квитанции к приходным ордерам,

банковские выписки о перечислении денежных средств со счёта покупателя на счёт продавца, товарные и кассовые чеки,

акты о закупке материалов у физических лиц с указанием в них адресных и паспортных данных продавца и другие документы); - свидетельствующих об уплате процентов по целевому кредитному договору или договору займа, ипотечному

договору (при отсутствии или «выгорании» информации в кассовых чеках такими документами могут служить

выписки из лицевых счетов налогоплательщика, справки организации, выдавшей кредит об уплаченных процентах за пользование кредитом).

При приобретении имущества в общую совместную собственность подготавливаем:

- копию свидетельства о браке;

- письменное заявление (соглашение) о договорённости сторон-участников сделки о распределении

размера имущественного налогового вычета между супругами.

Предоставляем в налоговый орган по месту жительства заполненную налоговую декларацию с копиями документов,

подтверждающих фактические расходы и право на получение вычета при приобретении имущества.

*В случае если в представленной налоговой декларации исчислена сумма налога к возврату из бюджета, вместе с налоговой декларацией

необходимо подать в налоговый орган заявление на возврат НДФЛ в связи с расходами на приобретение имущества.