Содержание

- 1 Какие налоги не нужно платить пенсионерам

- 2 Общие положения и перечень льготников

- 3 Как рассчитать земельный налог?

- 4 Особенности предоставления льготы

- 5 Налог на землю для пенсионеров — существуют ли льготы: что говорит закон, последние новости 2019 года ⋆ Честный доход

- 6 Как получить льготу

- 7 Как оформить льготу на земельный налог для пенсионеров

Какие налоги не нужно платить пенсионерам

Пенсионерам, как и любым другим физическим лицам, необходимо уплачивать налоги, предусмотренные действующим законодательством РФ, в том числе и земельный налог. Но чтобы уменьшить налоговую нагрузку для этой категории граждан, в некоторых случаях для них могут быть предоставлены федеральные или местные льготы по уплате налога на землю.

Таким образом, в общем случае пенсионеры обязаны уплачивать налог на землю так же, как и другие граждане России. Однако в исключительных случаях обязанность по уплате земельного налога для них может быть вообще отменена.

https://www.youtube.com/watch?v=3S1Rri-8dRA

Такие исключения предусмотрены для граждан, которые:

- Относятся к коренным малочисленным народам Севера, Сибири и Дальнего Востока РФ, общины таких народов. Они не платят налог в отношении участков, которые используются для развития и сохранения промыслов, хозяйствования и их традиционного образа жизни.

- Владеют землей по договору аренды.

- Владеют участком на праве безвозмездного пользования (в т.ч. срочного).

- Владеют земельными участками, которые входят в имущество паевого инвестиционного фонда (за них налог платит управляющая компания).

Согласно п. 2 ст. 389 НК РФ не требуется уплачивать земельный налог в отношении следующих участков, которые не являются объектами налогообложения:

- изъятые и ограниченных в обороте согласно п. 4 ст. 27 Земельного кодекса РФ (земли, на которых расположены объекты культурного наследия народов РФ, историко-культурные заповедники, музеи-заповедники и т.д.);

- участки, находящиеся в составе земель лесного и водного фонда;

- входящих в состав общего имущества многоквартирного дома.

В отношении других земельных участков, расположенных на территории муниципальных образований или городов федерального значения (Москва, Санкт-Петербург, Севастополь), налоговые органы начисляют налог на землю для пенсионеров так же, как и для всех остальных граждан.

Парадоксальность происходящей в стране практики постоянного изменения существующего законодательства заставляет волноваться, в первую очередь пенсионеров.

В настоящий момент многих людей с ограниченными пенсией финансовыми возможностями, волнует, не отменят ли в 2019 году льготы, введенные для них Законом от декабря 2017.

Именно он, ввиду значительно возросшей кадастровой стоимости, стал представлять неподъемную сумму и не только в Московской области, с самыми высокими расценками, но и в других регионах Российской Федерации. Упоминалось о том, что в Псковской области налог на земельную собственность, вырос почти в 10 раз и для стариков это стало непосильным бременем.

До принятия изменений в Налоговом Кодексе, на право получения налогового вычета в размере 10 тыс. руб. в год, имели право только некоторые льготные категории населения.

Это были ветераны, герои СССР, инвалиды детства и перенесшие облучение при ядерных испытаниях или авариях.

На тот момент налог на землю для пенсионеров ничем не отличался от обложения собственности для трудоспособного населения, и это воспринималось относительно спокойно.

Налоговые льготы для пенсионеров

В декабре 2017 года, после масштабной пресс-конференции и заданного В.В. Путину вопроса о судьбе пенсионеров, для которых уплата нового налога оказалась непосильной, была принята новая редакция ст.

391 (пункт 5) Налогового Кодекса. Согласно внесенным изменениям, в 2018 и далее, то есть, и в 2019 году, пенсионер не должен платить налог за землевладение, при условии, что оно у него единственное.

Это же касается места проживания (комнаты или квартиры) и гаража.

Загрузка …

https://www.youtube.com/watch?v=-VUROaS0fik

Изменения относительно уплаты налога на землю в 2019 году произойдут для тех категорий пожилых граждан, у которых участок не один. Это случится независимо от того, каким способом получены несколько землевладений. И никак не отразится ни на тех, кто выходил на заслуженный отдых по возрасту или по выслуге лет.

Льготы пенсионерам в 2019 году

Как и для всех остальных категорий населения, для пенсионеров, владеющих вторым, третьим, и так далее наделом земли, величина налога с Нового года на них будет насчитываться уже по полной стоимости, указанной в кадастре. Это связано с окончанием переходного периода по увеличению налогообложения. С момента принятия нового (от 2014 года) закона о начислении налога в соответствии с проведенной кадастровой оценкой.

Ежегодно сумма увеличивалась на 20%, как и было предусмотрено и регламентировано Законом, и в 2019 году составит полную стоимость. Это касается не всего следующего года, потому что до 1 декабря будет продолжаться оплата взносов за 2018, которая еще составляет 80%. Но затем понижающий коэффициент утрачивает силу, и в 2020 вступает 100% оплата.

Пенсионеры, у которых 1 участок в пользовании, освобождены от уплаты налогов. Еще недавно такая льгота действовала только для тех, у кого земля находилась на территории Санкт-Петербурга.

Жители Северной столицы исправно платили налог за садовые и дачные участки в Ленинградской области, потому что у областных властей такой льготы не имелось.

После принятия изменений законодателями, налог на землю для пенсионеров стал равняться нулевой сумме, если он был размером в стандартные 600 кв.м., и если его площадь была еще меньше.

Люди вышедшие на пенсию могут не не оплачивать участок площадью в 6 соток

Для оформления льготы нужно было уведомить органы ФНС по месту жительства, но только если в собственности есть несколько наделов.

Правилами было предусмотрено, что у человека, не подавшего соответствующего заявления, в налоговой инспекции все равно производится вычет стоимости налога на 6 соток, из самого весомого по сумме налогообложения.

Земельный налог

Есть ли новости

Изменения могут произойти в сфере кадастровой стоимости. В 2019 году ожидается масштабная реформа системы. Предполагается, что будет создан единый институт кадастровой оценки, который будет заниматься этим процессом вместо многочисленных мелких частных компаний.

По мнению реформаторов, это позволит добиться беспристрастного и единого направления, в определении стоимостных категорий, потому что это будет государственная инстанция.

Пенсионеры имеют право на ряд социальных услуг, но не все и не в полном объеме. Это объясняется тем, что льготы по налогам предоставляются на федеральном и региональном уровне.

Иными словами, в федеральном законе могут быть прописаны послабления, но при обращении в соответствующую инстанцию местного назначения человеку откажут, мотивируя тем, что региональные власти решили по-другому.

Так какие налоги не платят пенсионеры в текущем году и как разобраться в том, что положено, а что нет. Подробно об этом далее.

Порядок начисления или освобождения от налогов регламентируется НК РФ, ПП РФ и региональными властями. Причем именно на последнем уровне возникает больше всего споров. Причина этого в том, что отказ от налоговых сборов влечет за собой минимальное поступление денег в бюджетную казну.

https://www.youtube.com/watch?v=81tQxOKMtNc

По ст. 407 НК РФ следующие категории граждан, официально получившие пенсионное удостоверение, могут рассматривать вариант льготного послабления. В список льгот по имущественным налогам входят пенсионеры:

- имеющие звание героев СССР и РФ;

- награжденные орденом Славы;

- участники ВОВ;

- участники иных боевых действий разных лет;

- военнослужащие, вышедшие на пенсию разных родов войск;

- члены госбезопасности;

- устранявшие аварию на Чернобыльской АЭС;

- инвалиды 1, 2 групп и детства;

- являющиеся членами семей военных (к примеру: если дочь-пенсионерка отца-военного не выходила замуж).

Российские пенсионеры в нынешнем году полностью освобождены от налога на имущество. Это самая ожидаемая и действенная мера по снижению затрат и возможность старого человека не считать копейки от пенсии, выплачивая налоги за то, на что сами же и заработали.

Следующие виды имущества не подлежат налогообложению:

- жилое помещение (дом, квартира, комната), в котором пенсионер зарегистрирован и проживает;

- дом в деревне (дача), который является собственностью;

- гараж, хозпостройки до 50 кв. м., при условии, что они построены на частной территории, принадлежащей пенсионеру.

Исходя из этого, можно понять, что не все имущество освобождается от налога. К примеру, помещение, купленное пенсионером, но стоящее на земле, которая не относится к его личной собственности, под критерий «льгота» не подходит.

Также будут облагаться налогом излишки имущества, а именно – если пенсионер имеет в собственности 2 квартиры, 3 дачи, то только 1 объект подлежит освобождению от налогообложения. Это стоит запомнить членам семьи пенсионера, которые, чтобы снизить собственные расходы, решат переписать имущество на пенсионера-родственника.

Важно! Имущество, которое относится к общему в многоэтажках, не может относиться к объектам налогообложения. На эти квадратные метры налог с пенсионера не берется.

Существуют налоговые послабления для пенсионеров на федеральном и местном уровне, но они существенно отличаются друг от друга.

Так пенсионер, достигший положенного возраста, имеющий соответствующее гражданство и постоянно проживающий в России, может претендовать на следующие федеральные льготы:

- не платить налог на имущество по 1 объекту, зарегистрированному на его имя (это означает, что он может выбрать дачу, квартиру или комнату);

- по транспортному налогу (не платит за машину);

- по средствам передвижения, если пенсионер еще является инвалидом;

- по моторным лодкам.

Check Also

Общие положения и перечень льготников

Земельный налог является региональным и уплачивается в бюджет субъектов РФ. Ставки взносов определяются местными властями, но они не могут быть выше показателей, установленных в Налоговом кодексе Российской Федерации (ст. 394 НК РФ). В соответствии со ст. 387 НК РФ законами Москвы, Санкт-Петербурга и Севастополя устанавливаются дополнительные категории льготников.

До 2019 г. в число льготников по НК РФ входили следующие категории граждан:

- герои РФ и СССР;

- инвалиды 1 и 2 групп;

- чернобыльцы;

- лица, принимавшие участие в боевых действиях и др.

Позже в Налоговый кодекс внесли изменения Федеральным законом от 28.12.2017 N 436-ФЗ и Федеральным законом от 30.10.2018 N 378-ФЗ. Эти два нормативных акта дополнили список льготников пенсионеров и предпенсионеров. Теперь в НК РФ закреплено право на льготное налогообложение для мужчин, достигших 60 лет, и женщин старше 55 лет, которые являются владельцами земельных участков.

Очередные изменения по расчету налога на землю вступают в действие в ближайшем году. Власти продолжают увеличивать сумму платежа, опираясь на кадастровую оценку.

Максимальная ставка в пределах 0,3% от стоимости земельного участка зарегистрирована в Налоговом кодексе. Для многих выплата в несколько тысяч в год весьма внушительна.

Государственный земельный налог для пенсионеров в 2018 году можно оспорить, существуют определенные льготы, позволяющие уменьшить налоговую ставку и даже освободиться от оплаты за участок.

Земельный налог – обязательный платеж, взимается со всех граждан, обладающих правом пользования землей. Является местной пошлиной, все собранные средства используются для нужд муниципальных образований. Нормы налогообложения граждан, имеющих землю в собственности, действуют на основании ФЗ от 29.11.2004 N 141-ФЗ. Сумма налога рассчитывается государственными органами, опирается на:

- Кадастровую стоимость участка земли.

- Ставку земельного налога, размер которой связан с типом территории налогоплательщика. Законодатель устанавливает ставку, которая составляет 0,3% от цены за дачный или садовый участок, земли огородничества, сельского хозяйства, животноводства.

К владельцам других видов земли применяется ставка 1,5% от кадастровой цены территориальной границы. Нюансы:

- Это максимально возможные ставки по земельному налогу.

- Муниципальные образования имеют полное законное право устанавливать меньшую налоговую сумму, завышать эти значения – нет.

https://www.youtube.com/watch?v=uiRPlzNlDKc

Налог на землю в 2018 году будет определяться по государственной кадастровой оценке земельных владений. Этот принцип расчета не новый, он поэтапно запускается правительством после начала кризиса с 2015-2016 гг. и рассчитан на 5 лет. Все налоги поступают в местные бюджеты, а использование кадастровой оценки значительно повысило итоговые суммы.

К окончательной сумме налога на переходном этапе действует поправочный коэффициент для снижения размера платежа. Коэффициент по стоимости ежегодно корректируется до достижения единицы через планируемые 5 лет. Важное нововведение для расчета земельного налога к 2018 году – очередной рост суммы на 20%.

Регионы претерпевают дефицит финансирования, с трудом выполняют взятые обязательства. Переход на кадастровую оценку – новое испытание для владельцев бизнеса. По оценкам экспертов, региональные платежи увеличат государственный бюджет до 8 единиц. Основная проблема остается в методике определения государственной кадастровой стоимости земли.

На основании Налогового кодекса РФ и физические лица, и предприятия – собственники земли – являются налогоплательщиками.

Граждане, которые арендуют землю на определенный срок, и лица, обладающие правом безвозмездного пользования – от налогов освобождаются.

В НК РФ имеется перечень категорий населения с правом льготы или полного освобождения от налогообложения, изложен он приблизительно так:

- Представители народов севера, пользующиеся землей с целью сохранения традиционного образа жизни и народных промыслов.

- Малочисленные представители коренных народностей Севера, Дальнего Востока, Сибири.

- В законодательстве других категорий льготников не упомянуто. Земельный налог для пенсионеров обязателен в 2018 году – это позиция федерального государственного законодательства.

На местном уровне власть имеет законные основания вводить свои нормы льгот по налогообложению, решение передается муниципальным ведомствам. Категории граждан РФ, для которых снижают налог на 10000 р., это:

- Ветераны Великой Отечественной войны.

- Герои военных действий, званий Герои Советского Союза, Герои России, кавалеры ордена Славы.

- Ветераны боевых действий всех силовых структур.

- Инвалиды 1 и 2 групп, инвалиды детства, Ветераны Великой Отечественной войны.

- Граждане, пострадавшие от техногенных катастроф.

- Граждане-инвалиды, получившие лучевую болезнь при ядерных испытаниях.

Исходя из положений федерального законодательства, власти регионов должны внести обязательным пунктом послабление налогообложения землепользования для перечисленных выше категорий граждан. Муниципалитет имеет право затребовать для предоставления льготы соответствующие справки, подтверждающие статус.

Еще льготы на земельный налог пенсионерам в 2018 году применяются для категории граждан военных силовых структур: Вооружённые Силы РФ, МЧС и др. Предоставляется компенсация земельного налога для пенсионеров МВД в 2018 году, с выслугой 20 лет и более.

Получить компенсацию можно по налогам, уплаченным до 2015 года, – это ограничение устанавливает ст. 20 ФЗ № 247 от 19.07.2011 г.

Обратившись за компенсационной выплатой 2016 года, получить средства офицерам пенсионерам можно только за 2013 и 2014 годы, а собрав документы 2018 года – только за 2014 год и т.д.

В 90-х годах пенсионеры полностью освобождались от земельных налогов. С 2005 года льготу отменили. На данный момент отдельных пунктов для граждан пенсионного возраста НК не предусматривает.

Не произошло изменений в законодательстве федерального уровня по предоставлению льгот и по итогу 2018 года.

По последним законодательным изменениям, земельный налог для пенсионеров в 2018 году полностью не отменяется.

Согласно неоспоримому факту, пожилые люди относятся к малоимущим гражданам – из-за невысоких размеров пенсионных выплат. На большинство налогов для них действуют льготы.

По ошибке налог на землю называют имущественным взносом, относят к платежам за недвижимость в собственности. За имущество пенсионеры денежных средств не платят. Налог на землю для пенсионеров существует.

И это разные вещи: собственность и земля у налоговиков разделены.

Не стоит путать земельный платеж и имущественный. Пенсионеры платят земельный налог в 2018 году на общих основаниях. Законные льготы по земельному налогообложению для такой категории существуют. Но это платежи регионального и местного значения. Все вопросы рекомендуется уточнять только у местных органов законодательной власти.

Единых льгот на земельный налог для пенсионеров по закону не существует. По регионам есть особые случаи, которые снижают финансовую нагрузку. По отдельным городам действуют так:

- Санкт Петербург. Имеющие участок до 25 соток от выплат освобождаются.

- Сызрань. Налог на землю может быть снижен до 50%.

- Одинцово. Для пользования льготой нельзя иметь другие источники дохода.

- Самара. Освобождаются от налоговых выплат на гараж площадью до 24 кв метров и участок земли до 6 соток.

- Большинство крупных регионов снижают процент, сумма оплаты за счет этого становится меньше. Чтобы узнать подробнее всю информацию нужно посетить отделение ФНС, предоставить удостоверения пенсионера.

По Москве от уплаты обязательного земельного налога лица пенсионного возраста не освобождаются, по области льготы могут быть предусмотрены. Законодательства устанавливаются местным муниципалитетом.

Рассматривать отдельный город Московской области нецелесообразно, для каждого района существуют свои определенные условия. Всю дополнительную информацию необходимо узнавать только по адресу проживания.

Должностное лицо налоговой инспекции после приема документов, занимается проверкой достоверности и подлинности информации. Налоговая инспекция выносит вердикт по одной из видов льгот, оповещает заявителя. С момента вынесения окончательного решения начинает действовать закон для льготника, происходит перерасчет выплаты согласно назначенному послаблению.

Как сообщалось выше, предоставляемая надбавка полностью зависит от региона проживания. Порядок получения льготы одинаковый, поступать рекомендуется по схеме:

- Обратиться к местному налоговому органу или администрацию, узнать о предоставляемых земельных льготах.

- Если льготы предоставляются, необходимо с соответствующими документами обратиться в налоговую.

С каждым годом ситуация всё более неустойчивая. Важно знать, если льгота не предоставляется пенсионеру в этом году, следующий год может все изменить. Местные власти сами назначают сумму, срок оплаты и период действия.

Земля, не внесенная в кадастровый реестр, налогу не подлежит. Оплатить налог необходимо после соответствующего уведомления из налоговой по адресу владельца земли.

Уведомление содержит всю информацию, в том числе куда производить платеж.

Как рассчитать земельный налог?

Земельный налог для пенсионеров рассчитывается так же, как и для остальных физических лиц, с поправкой на предусмотренные законом налоговые льготы. Все сведения об участках земли, которыми владеет пенсионер, поступает в налоговую инспекцию от органов, осуществляющих государственный кадастровый учет и регистрацию прав на земельные участки (Росреестр).

https://www.youtube.com/watch?v=RJLwEXyEctQ

РЗН = НБ × НС × КПВ × Д – Л.

| Обозначение | Расшифровка | Определение |

|---|---|---|

| НБ | Налоговая база | Налоговая база определяется как кадастровая стоимость участка земли по состоянию на 1 января расчетного налогового периода. Это значение налоговая инспекция определяет по сведениям из государственного кадастра недвижимости. |

| НС | Налоговая ставка (отличается в каждом регионе) | Налоговая ставка в каждом регионе страны устанавливается в нормативно-правовом акте органа муниципального образования или в законе города федерального значения, но эта величина не может превышать значений, установленных в ст. 394 НК РФ:

|

| КПВ | Коэффициента периода владения | Устанавливается в долях в зависимости от количества месяцев владения объектом в течение года (≤1). |

| Д | Доля в праве собственности | Если земельный участок находится в общей долевой собственности, то налог начисляется каждому собственнику пропорционально размеру его доли во владении. |

| Л | Размер льготы по земельному налогу, положенной пенсионеру | Налоговые льготы устанавливаются в каждом регионе отдельно (для конкретной категории граждан или вида участка может быть установлен определенный процент льготы). |

Для уплаты начисленного налога на землю ФНС направляет налогоплательщику налоговое уведомление, произвести оплату по которому необходимо не позднее 1 декабря года, следующего за налоговым периодом (например, не позднее 01.12.2019 г. по налогам за 2018 год).

В случае, если пенсионер прекратил владеть каким-либо земельным участком, то налоговый орган осуществит начисление налога только за тот период, в течение которого этот участок находился в собственности, пожизненном владении или постоянном (бессрочном) пользовании.

Особенности предоставления льготы

Взимается земельный налог по правилам ст. 391 НК РФ. У предоставления вычета есть особенности:

- вычет в размере 10 000 рублей отменен, теперь действует новое правило, согласно которому для расчета налога производится уменьшение кадастровой стоимости на 600 квадратных метров;

- в перечень категорий — льготников вошли все пенсионеры и предпенсионеры. Право на уменьшение налоговой базы имеют и вышедшие досрочно на пенсию, и лица, достигшие оговоренного возраста (60 и 55 лет для мужчин и женщин соответственно), которые получают ежемесячное пожизненное содержание;

- при наличии нескольких участков земли привилегию разрешено использовать только в отношении одного из них – по выбору заинтересованного лица;

- право на уменьшение кадастровой стоимости имеют собственники земельных участков и лица, у которых они находятся в постоянном (бессрочном) пользовании или пожизненном наследуемом владении.

Налог на землю для пенсионеров — существуют ли льготы: что говорит закон, последние новости 2019 года ⋆ Честный доход

В целях снижения налоговой нагрузки для социально уязвимых категорий граждан российское законодательство предусматривает для пенсионеров льготы по земельному налогу:

- Федеральные. Предоставляются независимо от местоположения земельного участка в пределах РФ. С 2019 года для пенсионеров такая федеральная льгота осуществляется в виде налогового вычета на 6 соток земли (600 квадратных метров).

- Местные. Определяются в зависимости от региона и муниципального образования, в котором расположен участок земли. То есть получить его может только пенсионер, имеющий участок на территории конкретного региона или городского округа.

предоставляемые

местные льготы отличаются

, поэтому в одном субъекте определенная льгота может предоставляться, а в другом — нет. Уточнить, положена ли пенсионеру льгота по земельному налогу можно в местном отделении налоговой службы.

Определить наличие льготы по налогу на землю можно также через справочную систему на официальном сайте ФНС, выбрав вид налога «земельный» и субъект РФ (см. скриншот ниже). В этом справочном сервисе отображается весь перечень как федеральных, так и местных льгот.

С 2018 года (когда уплачивался налог на имущество за налоговый период 2017 года) в целом по России для пенсионеров предусмотрен вычет по земельному налогу, заключающийся в уменьшении налоговой базы на величину, равную кадастровой стоимости 600 квадратных метров земельного участка. Эта льгота является федеральной и предоставляется в отношении одного любого земельного участка на территории РФ независимо от региона.

Налоговый вычет на 6 соток предоставляется в соответствии с п. 5 ст. 391 НК РФ следующим гражданам:

- Пенсионерам, которые получают пенсии в соответствии с действующим пенсионным законодательством (при этом не имеет значения, работающий пенсионер или нет, а также независимо от вида получаемой пенсии).

- Достигшим пенсионного возраста — т.е. 55 лет для женщин и 60 лет для мужчин в 2019 году.

С 2019 года в России начнется

повышение пенсионного возраста в России

. В процессе обсуждения реформы было решено сохранить возможность для граждан и дальше получать предусмотренные сейчас налоговые льготы

при достижении фиксированного возраста — 55 и 60 лет

, а не установленного новым законодательством пенсионного возраста (60 и 65 лет). Таким образом,

налоговые льготы предлагается сохранить

в том виде, в каком они есть сейчас.

- Ветеранам и инвалидам ВОВ, ветеранам и инвалидам боевых действий.

- Инвалидам I и II групп, инвалидам с детства, детям-инвалидам.

- Героям Советского Союза, РФ, полным кавалерам ордена Славы.

- Получающим социальную поддержку как пострадавшим в результате катастрофы на Чернобыльской АЭС, ПО «Маяк», сбросов радиоактивных отходов в р. Теча, ядерных испытаний на Семипалатинском полигоне и т.д.

Такой налоговый вычет производится в отношении только одного земельного участка (по выбору гражданина). Можно выбрать любой участок земли, независимо от его местоположения в пределах РФ, вида разрешенного использования и категории.

Это значит, что для пенсионера, у которого имеется только один земельный участок

площадью до 6 соток

, после предоставления такой льготы налоговая база будет принята равной нулю (соответственно, согласно

приведенной формуле

, земельный налог тоже будет составлять 0 рублей). Т.е. принадлежащие пенсионерам участки земли площадью меньше 600 кв. м

от налогообложения освобождаются

(при условии, что участок единственный).

Как отмечалось ранее, в разных регионах и субъектах страны могут устанавливаться свои льготы по земельному налогу, в том числе и для пенсионеров. Органы муниципальных образований самостоятельно устанавливают основания, порядок и величину предоставляемых налоговых льгот, которые, естественно, в разных регионах отличаются.

Приведем несколько примеров местных льгот по налогу на землю в разных субъектах РФ в 2019 году:

- В Москве конкретно для пенсионеров никаких льгот не предусматривается, но они могут рассчитывать на льготу в размере 1 млн руб., если относятся к следующим категориям:

- инвалидам I и II групп, инвалидам с детства;

- ветеранам и инвалидам боевых действия, ВОВ;

- пострадавшим в результате аварии на ЧАЭС, ПО «Маяк» и т.п.;

- родителям (усыновителям) в многодетной семье.

- В Санкт-Петербурге граждане, оформившие пенсию согласно пенсионному законодательству, полностью освобождены от земельного налога в отношении участка до 2500 кв. м. Помимо них, освобождены от уплаты налога не землю лица, уволенные с военной службы и имеющие продолжительность службы более 20 лет.

- В г. Севастополь для пенсионеров не предусматривается никаких местных льгот.

- В Челябинске от уплаты налога на землю освобождены:

- граждане, достигшие пенсионного возраста (55 и 60 лет для женщин и мужчин);

- Герои Советского Союза или РФ, ветераны и инвалиды ВОВ, боевых действий;

- инвалиды I, II групп, с детства и мн. др.

- В г. Екатеринбург льготу в размере 800 тыс. руб. для участков, используемых для ведения личного подсобного хозяйства, индивидуального жилого строительства или под существующий дом, и в размере 200 тыс. руб. для земель, используемых для дачного хозяйства, садоводства или огородничества, могут получить следующие лица:

- мужчины при достижении 60 лет и женщины после 55 лет;

- получатели пенсии по потере кормильца;

- ветераны и инвалиды ВОВ;

- Инвалиды I, II групп, с детства и другие.

Полный перечень получателей льгот по уплате земельного налога можно уточнить в местных отделениях ФНС или органах местной администрации, так как перечни льготников

периодически корректируются и дополняются

. Также информация по предоставляемым льготам доступна на

официальном сайте ФНС

в справочном разделе о ставках и льготах по имущественным налогам.

С 2018 года пунктом 5 статьи 392 Налогового кодекса на всей территории России для пенсионеров и федеральных льготников предусмотрен налоговый вычет, установленный в фиксированном размере — льгота на 6 соток земли (когда при расчете земельного налога налоговая база уменьшается на кадастровую стоимость участка площадью 600 квадратных метров).

Помимо этого, в разных субъектах РФ и муниципальных образованиях для пенсионеров могут быть предусмотрены дополнительные льготы по налогу на землю. Они устанавливаются в законодательных актах органов местного самоуправления, и это может быть:

- дополнительный налоговый вычет в фиксированном размере;

- полное освобождение от уплаты налога.

Поэтому лучше всего было бы уточнить условия предоставления и порядок оформления льгот по налогу на землю для пенсионеров в отделении Федеральной налоговой службы (ФНС) конкретного муниципального образования, на территории которого расположен земельный участок.

Вообще, должен ли пенсионер платить земельный налог? Как и когда это нужно делать? Можно ли рассчитывать на скидки, предусмотрены ли законодательством условия, при каких пенсионер освобождается от уплаты налога на землю? Ответы на все эти вопросы читайте ниже?

Но не все так печально! Учитывая, что для этой группы населения налоги, и не только на землю, становятся часто тяжелей ношей, законодательство предусмотрело некие льготы – скидки, которые позволяют уменьшить или, вообще, аннулировать сумму налога.

Поскольку законы периодически меняются, рассмотрим основные положения и принципы налогообложения пенсионеров в 2018-2019 году.

В декабре 2017 года депутатами были внесены некие изменения в статьи НК, непосредственно касающиеся земельного налога.

Начиная где-то с первой половины 90-х и до 2005 года, пенсионеры имели законное право не платить налоги на землю вообще. Потом пенсионеров вычли из категории льготников, и обязали платить наравне со всеми.

Практика показывает, что не всегда было именно так.

- Во-первых , приличная часть пенсионеров все равно попадала к льготным категориям, куда относятся инвалиды, герои СССР, участники военных действий и т. д.

- Во-вторых , с учетом того факта, что земельный налог – это платеж местного значения, то все мелкие, связанные с ним, вопросы принимаются местным правительством. Именно поэтому вопрос порядка уплаты земельного налога пенсионерами в разных областях отличался.

Например, одной областью могла быть разрешена к использованию льгота пенсионерам по земельному налогу, если он не получал больше никаких доходов, кроме пенсии.

Другая область могла освободить своих жителей от уплаты налога на земельные участки определенной площади. Были такие, что всем пенсионерам предоставляли скидку 50%, и такие, что не давали вообще никаких скидок.

То есть, власти каждой области решали эти вопросы по своему усмотрению.

Пересмотр вопроса о земельном налоге и внесенные изменения были вызваны повышением суммы, которую должно сплачивать местное население за право владеть и пользоваться земельными участками.

Почему выросли земельные взносы? Это произошло из-за изменений в схеме расчета земельных налогов. Если раньше налог на землю рассчитывали исходя из балансовой стоимости участка, то сейчас ее вычисляют, учитывая кадастровую стоимость земельного участка.

Если вам не знакомы эти понятия, прочитайте об изменениях в расчете земельного налога в 2018 году, где этот вопрос раскрыт более подробно.

Учитывая, что пенсионеры относятся к наиболее незащищенным группам населения, и существуют в своем большинстве только за счет пенсионных пособий, предоставляемых государством, и был пересмотрен вопрос налога на земельный участок для пенсионера.

Дело в том, что местное правительство может давать еще дополнительные скидки некоторым льготным категориям, например, налог на землю с пенсионера ветерана труда или военного пенсионера может исчисляться в меньшем объеме, чем в целом с граждан, достигших почетного пенсионного возраста.

Как получить льготу

Для реализации установленной привилегии необходимо обратиться в Налоговую инспекцию (ИФНС) по месту жительства или месту нахождения земельного участка и представить необходимые документы:

- паспорт;

- соответствующее удостоверение, подтверждающее тот факт, что гражданин является льготником;

- документы, подтверждающие права на земельный участок (с 2016 года правоподтверждающим документом является только выписка из ЕГРН).

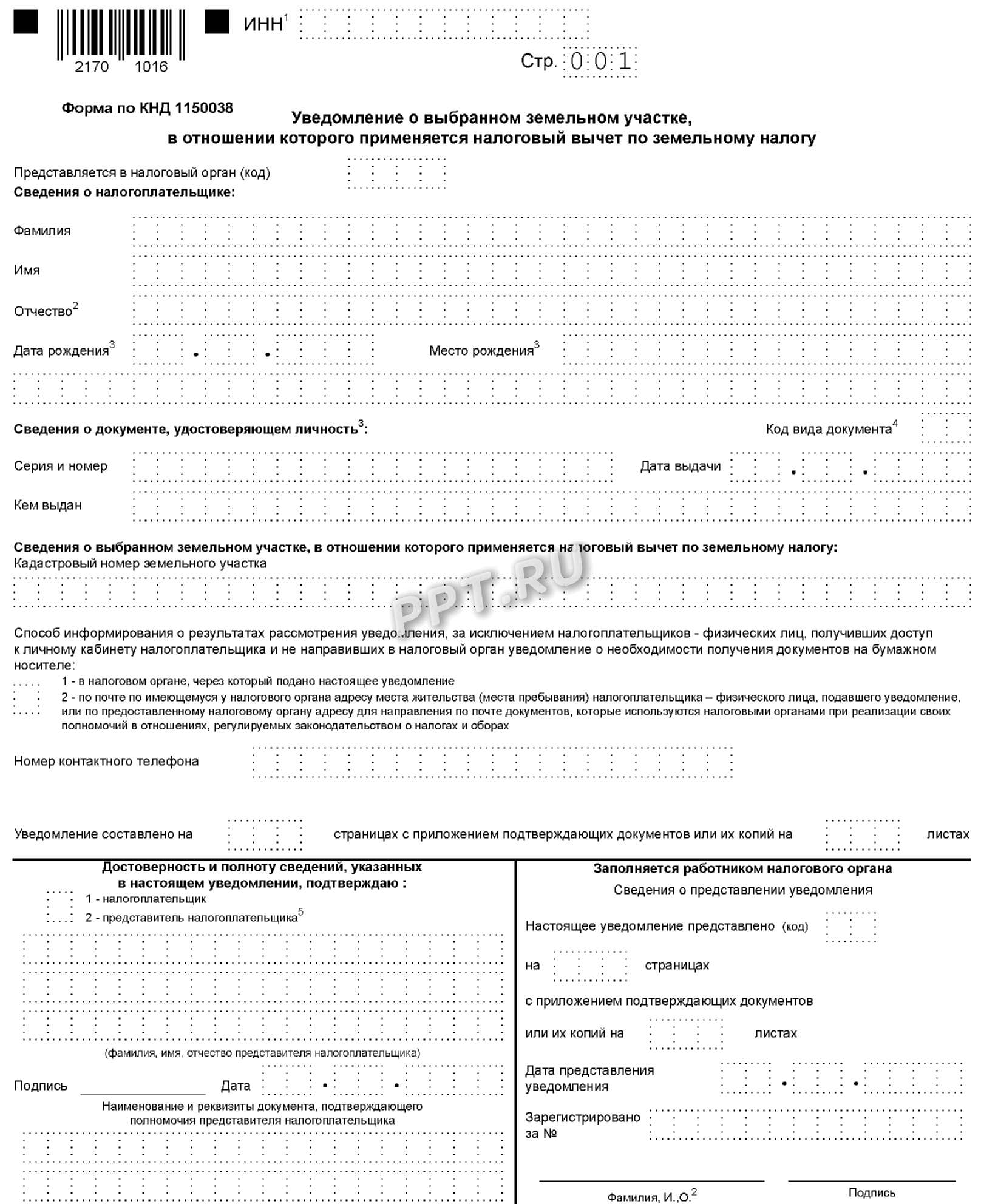

Но учтите: льгота на земельный налог для пенсионеров 2019 г. предоставляется, если до 1 ноября налоговики получат уведомление, в котором указано, в отношении какого земельного участка вы хотите применить налоговый вычет. Если такое уведомление отправлено не будет, ФНС сама выберет для применения вычета тот участок, по которому рассчитанный размер налога оказался больше.

Как оформить льготу на земельный налог для пенсионеров

Если пенсионер имеет основание на получение льготы по земельному налогу, и эта льгота не учтена в полученном налоговом уведомлении или право на нее возникло впервые, то гражданин может самостоятельно обратиться в отделение ФНС с заявлением о ее предоставлении.

Направить заявление можно любым из перечисленных ниже способов:

- Почтовым отправлением.

- Путем личного обращения в отделение налоговой инспекции.

- Через МФЦ, которое оказывает соответствующие услуги по соглашению с ФНС.

- Через Личный кабинет на официальном сайте ФНС (для работы необходима электронная подпись или подтвержденная учетная запись от Единого портала госуслуг).

Если заявление о предоставлении льготы уже направлялось в налоговый орган и в нем не было указано, что льгота будет использована в течение ограниченного периода времени, то в следующем налоговом периоде подавать такое заявление повторно уже не требуется.

Стоит отметить, что в случае, если гражданин не направит уведомление о предоставлении налогового вычета в отношении конкретного земельного участка, а налоговый орган обладает сведениями о том, что такая льгота ему положена (например, при достижении фиксированного возраста — 55 или 60 лет), то вычет будет предоставлен автоматически и будет учтен в отношении участка с максимальным начисленным имущественным налогом.

К заявлению необходимо приложить документы, подтверждающие право пенсионера на получение льготы в зависимости от основания, например:

- для инвалидов I или II группы подтверждающим документом будет справка мед. учреждения, подтверждающая факт установления инвалидности;

- для Героев Советского Союза или РФ дополнительно нужно предоставлять книжку Героя или орденскую книжку;

- для граждан, оформивших пенсию в соответствии с действующим пенсионным законодательством, подтвердить право на получение льготы можно пенсионным удостоверением и т.д.

Перечень необходимых документов для подтверждения права пенсионера на получение льготы

будет зависеть от основания

, по которому гражданин планирует оформлять эту самую льготу. Уточнить, какие документы нужно приложить к заявлению в каждом конкретном случае, можно в отделении ФНС или их

официальном сайте

.

Для получения вычета на 6 соток по земельному налогу не требуется предоставление заявления и дополнительных документов, если в ФНС уже имеются сведения, на основании которых может быть предоставлена льгота. Например, если ранее пенсионер уже получал налоговый вычет по аналогичному основанию и предоставлял все положенные документы.