Содержание

- 1 Что такое страховые взносы и когда возникли

- 2 Пониженные тарифы страховых взносов в 2019 году

- 3 Чем регулируются страховые взносы

- 4 Кто обязан платить страховые взносы

- 5 Какие выплаты не облагаются страховыми взносами

- 6 Как рассчитать страховые взносы. Ставки. Срок уплаты

- 7 Куда уплачиваются страховые взносы

- 8 Итоги

Что такое страховые взносы и когда возникли

Страховые взносы – это обязательные платежи на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, на обязательное медицинское страхование, взимаемые с организаций и физических лиц в целях финансового обеспечения реализации прав застрахованных лиц на получение страхового обеспечения по соответствующему виду обязательного социального страхования (ст. 8 НК РФ).

Обязательное социальное страхование — часть государственной системы социальной защиты населения, спецификой которой является осуществляемое в соответствии с федеральным законом страхование работающих граждан от возможного изменения материального и (или) социального положения вследствие достижения пенсионного возраста, наступления инвалидности, потери кормильца, заболевания, травмы, несчастного случая на производстве или профессионального заболевания, беременности и родов, рождения ребенка (детей), ухода за ребенком в возрасте до полутора лет и других событий, установленных законодательством Российской Федерации об обязательном социальном страховании (ст. 1 ФЗ № 165-ФЗ от 16.07.1999).

https://www.youtube.com/watch?v=https:accounts.google.comServiceLogin

История страховых взносов довольно молодая. Появлению социального страхования способствовало развитие экономики, появление трудовых отношений, вследствие чего наемные работники стали нуждаться в социальной защите. Первые упоминания о социальном страховании уходят в 19 век, в это время в Германии появляется Бисмарский «Свод имперских законов».

В России значительным скачком в развитии страхования явилась отмена крепостного права. В это время принимается первый закон в этой области страхования «Об обязательном учреждении вспомогательных товариществ на казенных горных заводах».

Для обеспечения более прогрессивных экономических механизмов и для урегулирования пенсионного обеспечения 22 декабря 1990 года создается Пенсионный фонд. Еще до образования Пенсионного фонда бюджет пополнялся из общего фонда заработной платы организаций.

1 января 1991 года создается Фонд социального страхования, призванный регулировать отношения в области социального страхования граждан.

24 февраля 1993 года для финансирования медобслуживания создается Фонд медицинского страхования.

Пониженные тарифы страховых взносов в 2019 году

Предприятия и организации, не пользующиеся правом на льготные (пониженные) тарифы производят выплаты по общим тарифам (ст. 426 НК РФ).

Совокупный объём страховых взносов в 2019 году не может превышать 30%, из которых:

- ПФР – 22% по доходам до предельной базы и 10% с доходов сверх базы;

- ФОМС – 5,1% без ограничений по предельным значениям;

- ОСС – 2,9 % без ограничений по верхнему лимиту.

Субъектами налогообложения будут граждане РФ; иностранцы, легально работающие на территории России, но не являющиеся высококвалифицированными работниками (ВКС) и граждане ЕАЭС, легально работающие на территории РФ.

Ставки для иностранных работников

Страховые взносы, выплачиваемые из доходов иностранцев (но не граждан ЕФЭС), не являющихся ВКС, легально работающих в РФ составляют:

- Обязательное пенсионное страхование – 22% 10% сверх базы;

- ОСС (ВНиМ) 1,8;

Остальные взносы не уплачиваются.

Для иностранцев, являющихся ВКС:

- ОПС – 22% 10% сверх базы;

- ОСС (ВНиМ) – 2, 9%.

Остальные страховые взносы не выплачиваются.

https://www.youtube.com/watch?v=ytaboutru

Как уже было сказано, основные ставки страховых взносов на 2019 год не изменились. И это, безусловно, хорошая новость. А вот с пониженными тарифами ситуация не столь радужная.

Все перечисленные страхователи с 2019 года также должны платить взносы по ставке 10%, если выплаты в пользу их работников в течение календарного года превысят предельную базу.

Хозяйственные общества и хозяйственные партнерства, которые занимаются внедрением результатов интеллектуальной деятельности, а также организации и ИП, у которых есть соглашения с особыми экономическими зонами об осуществлении технико-внедренческой деятельности, с 2019 должны платить взносы на ОПС по ставке 20%, а не по 13%, как это было в 2018 году (пп. 1,2 п. 1, пп. 1 п. 2 ст. 427 НК РФ).

Остальные страхователи, имевшие право платить взносы по пониженным тарифам в 2018 году, вправе применять их и в 2019 году.

| Категория страхователя | Тарифы взносов | ||

|---|---|---|---|

| на ОПС | на ВНиМ | на ОМС | |

| организации, ведущие деятельность в сфере информационных технологий (пп. 3 п. 1, пп. 1.1 п. 2 ст. 427 НК РФ) | 8% | 2% | 4% |

| страхователи, производящих выплаты членам экипажей судов, зарегистрированных в Российском международном реестре судов (пп. 4 п. 1, пп. 2 п. 2 ст. 427 НК РФ) | 0% | 0% | 0% |

| некоммерческие организации на УСН, ведущие деятельность в сфере социального обслуживания граждан, научных исследований и разработок, образования, здравоохранения, культуры, искусства и массового спорта, кроме профессионального (пп. 7 п. 1, пп. 3 п. 2 ст. 427 НК РФ) | 20% | 0% | 0% |

| Благотворительные организации на УСН (пп. 8 п. 1, пп. 3 п. 2 ст. 427 НК РФ) | 20% | 0% | 0% |

| организации, занимающиеся производством анимационной аудиовизуальной продукции – фильмов, состоящих из двигающихся на экране рисованных или объемно-кукольных образов и объектов, создаваемых в том числе с использованием компьютерной графики (пп. 15 п. 1, пп. 6 п. 2 ст. 427 НК РФ) | 8% | 2% | 4% |

Не меняются ставки и у страхователей, получивших статус, дающий право на применение пониженных тарифов. К примеру, статус резидента территории опережающего социально-экономического развития, статус резидента свободного порта Владивосток и др. (пп. 10-14 п. 1, пп. 4,5 п. 2 ст. 427 НК РФ).

В последний день месяца бухгалтерия предприятия рассчитывает выплаты сотрудникам и начисляет страховые взносы в фонд социального страхования.

Страховой тариф зависит от вида деятельности предприятия и класса профессионального риска. На 2019 год и на плановый период 2020-2021г.г. действует Закон № 477-ФЗ от 25.12.2018 г. В нем установлен тариф, согласно которого процент отчисления составляет от 0,2%, до 8,5%.

В законе также выделены 32 класса риска, которые показывают уровень травматизма на рабочем месте, вероятность профзаболеваний и, соответственно, расходов на обеспечение по страхованию. Чем выше класс, тем больше платеж взноса.

Для предприятий, где трудятся инвалиды I, II, III групп предусмотрено понижение тарифов на 60%.

Тариф взноса составляет 2,9% ( п.2 ст. 425 НК РФ).

https://www.youtube.com/watch?v=ytpressru

Для иностранных граждан и лиц без гражданства — 1,8%.

В базу для начисления страховых взносов на травматизм включаются все выплаты и вознаграждения по трудовым взаимоотношениям (п.п. 1, 2 ст. 20.1 Закона N 125-ФЗ). Учитывается оплата, как в денежной, так и в натуральной форме.

Учет ведется в месяце начисления этих выплат.

Предельная величина не установлена, поэтому взносами облагаются доходы в полном объеме.

Однако, предусмотрены виды дохода, освобожденные от начисления взносов (ст. 20.2, Закона N 125-ФЗ), это:

- государственные пособия;

- компенсационные выплаты в пределах установленных норм (кроме компенсации за неиспользованный отпуск при увольнении);

- суммы единовременной материальной помощи при стихийных бедствиях, при смерти родственника;

- материальная помощь до 4 000 руб.;

- стоимость спецодежды;

- расходы на обучение работников по профессиональным образовательным программам;

- суммы суточных (ч. 2 ст. 20.2 Закона от 24.07.1998 № 125-ФЗ).

На случай временной нетрудоспособности и материнства базой по договорам добровольного страхования с ФСС является МРОТ, установленный на 01 января каждого года (п.п. 2 п.2 ст.425 НК РФ). Лимиты налогооблагаемых сумм, установленные для предприятий и организаций, уплачивающих взносы за работников, на добровольное страхование не распространяются.

Вз = Вп × Т, где Вз — сумма страховых взносов; Вп – выплаты; Т – тариф.

Пример 5

В январе 2019г. в ООО «Ромашка» было начислено 50 000 руб. – по трудовым договорам, 0,2% — страховой тариф.

Сумма взносов: 50 000 × 0,2% = 100 руб.

Важно!

Взносы за инвалидов рассчитываются отдельно.

Пример 6

В ООО «Ромашка» 25 работников с руководителем, среди них – 2 инвалида.

Начислены выплаты за январь 2019г. – 325 000 руб., в том числе инвалидам 23 000 руб. Страховой тариф 0,35%.

Взносы начислены без инвалидов:

(325 000 — 23 000) × 0,35% = 1 057 руб.

Страховой тариф для инвалидов 60% от 0,35%: 0,35 × 60 : 100 = 0,21%

Взнос за инвалидов: 23 000 × 0,21% = 48,30 руб.

Итого взносов: 1 057 48,30 = 1 105,30 руб.

Важно!

Взносы начисляются в рублях и копейках.

МРОТ является базой для расчета взносов на ВНиМ при добровольном страховании. В 2019 МРОТ = 11 280 руб.

Чтобы посчитать годовой взнос в ФСС, нужно: 11 280 Х 2,9 Х 12 = 3 925,44 руб.

Где: 2,9 – тариф, 12 – количество месяцев в году.

ИП и физические лица подтверждение основного вида деятельности не делают. Их вид деятельности указан в ЕГРИП. Но если они меняют вид деятельности, то со следующего года тариф будет изменен.

Важно! При опоздании по сроку или не представлении перечисленных документов ФСС устанавливает максимальный тариф в соответствии с классом профессионального риска одного из видов деятельности, указанного в перечне страхователя.

Новые предприятия в первый год освобождены от подтверждения вида деятельности. Тариф взносов устанавливается по информации из ЕГРЮЛ.

Перечислить суммы взносов необходимо до 15 числа месяца после месяца начисления (п.3 ст.431 НК РФ).

Пример 7

Расчет заработной платы за январь сделали 31 числа. Одновременно рассчитали все налоги и страховые взносы. Перечислить взносы в ФСС надо не позднее 15 февраля.

Взнос по добровольному страхованию при ВНиМ необходимо оплатить до 31.12.2019. Перечислять его можно частями: ежемесячно, квартально или полугодием.

https://www.youtube.com/watch?v=https:FQOvoTx-ROs

Если взносы по добровольному страхованию в ФСС в текущем году (2019г.) оплачиваются полностью и своевременно, то в последующем (2020г.) при необходимости можно получить пособие по:

- листу нетрудоспособности,

- беременности и родам;

- пособия на детей.

Чем регулируются страховые взносы

- Глава 34 Налогового Кодекса;

- ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» ФЗ № 125-ФЗ от 24.07.1998;

- ФЗ «Об основах обязательного социального страхования» № 165-ФЗ от 16.07.1999;

- ФЗ «Об обязательном пенсионном страховании в Российской Федерации» № 167-ФЗ от 15.12.2001;

- ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» Федеральный закон № 255-ФЗ от 29.12.2006;

- ФЗ «Об обязательном медицинском страховании в Российской Федерации» Федеральный закон № 326-ФЗ от 29.11.2010.

Кто обязан платить страховые взносы

Страхователь, выплачивающий заработную плату и иные выплаты в пользу застрахованных лиц обязан уплачивать страховые взносы (п.1 Ст. 419 НК).Уплачивает страховые взносы страхователь из денежных средств организации, не вычитая данную сумму из заработной платы сотрудника.

К страхователям в данном случае относятся:

- организации;

- индивидуальные предприниматели;

- физические лица, не являющиеся индивидуальными предпринимателями.

Например, ИП, имеющие в своем штате наемных работников обязаны уплачивать страховые взносы с выплат сотрудников по общепринятым тарифам. Обратите внимание, что помимо страховых взносов за сотрудников, ИП обязаны уплачивать страховые взносы и за себя (п.2 Ст. 419 НК РФ).

Какие выплаты не облагаются страховыми взносами

К выплатам, не подлежащим обложению страховыми взносами относятся (ст. 422 НК РФ):

- государственные пособия (пособия по безработицы, по временной нетрудоспособности, по беременности и родам);

- выходные пособия, если данная сумма не превышает трехкратный размер среднего месячного заработка работника;

- выполнение работ, оказание услуг по договору гражданско-правового характера не облагаются страховыми взносами на ОСС и по травматизму. А вот взносы на ОПС и ОМС придется начислить;

- единовременная материальная помощь в связи с чрезвычайной ситуацией, стихийным бедствием, в связи со смертью члена семьи, а также в связи с рождением ребенка. Обратите внимание, для оказания материальной помощи сотруднику необходимо издать приказ и приложить к нему подтверждающие документы, иначе проверяющие органы могут приписать данные суммы к облагаемым страховыми взносами;

- материальная помощь в пределах 4000 руб. на одного сотрудника за год;

- суммы выплат по трудовым договорам и гражданско-правовым договорам в пользу иностранных граждан и лиц без гражданства, временно пребывающих на территории Российской Федерации, если данные лица не признаны застрахованными в соответствии с законодательством.

Определённые виды выплат работникам не облагаются страховыми взносами. Например, государственные пособия, компенсационные выплаты, материальная помощь, оплата обучения, выплаты в пользу иностранцев и др. (Подробнее в главе 34 НК РФ).

Как рассчитать страховые взносы. Ставки. Срок уплаты

Страховые взносы начисляются ежемесячно по каждому сотруднику на последнее число месяца, исходя из базы для исчисления страховых взносов. А уплачиваются не позднее 15-го числа следующего календарного месяца. То есть страховые взносы за февраль необходимо оплатить не позднее 15 марта. Если 15 число выпадает на выходной день, то страховые взносы платятся в следующий рабочий день за выходным. Например, страховые взносы за март необходимо оплатить до 15 апреля, но так как 15 апреля нерабочий день, оплата переносится на 16 апреля.

Рассчитываются страховые взносы, исходя из ставки и базы для исчисления страховых взносов. База для исчисления страховых взносов определяется как сумма выплат и иных вознаграждений, начисленных отдельно в отношении каждого физического лица с начала года нарастающим итогом (Ст. 421 НК РФ).

Ставки и предельная база 2019 по каждому виду взносов установлены следующим образом (см. таблицу). Как изменялась база страховых взносов (график)

| База для исчисления страховых взносов | Пенсионное страхование | Социальное страхование | Медицинское страхование | |

| Предельная величина базы | 1 150 000 | 865 000 | нет макс размера | |

| Расчетный размер оплаты труда=База/12 мес | 95 833 | 72 083 | нет макс размера | |

| Ставка | 22,00% | 2,90% | 1,80% | 5,1% |

| Размер взноса =База*Ставка | 253 000 | 25 085 | 15 570 | |

| Ставка, если база превышена | 10,00% | 0,00% | 0,00% | 5,1% |

Организация ООО «Шоколад» (общая система налогообложения, вид деятельности — продажа кондитерских изделий), выплачивает сотрудникам заработную плату, рассчитаем сумму страховых взносов за декабрь.

https://www.youtube.com/watch?v=ytdevru

Вариант 1 – база для исчисления страховых взносов не превысила установленный предел, заработная плата составила 20000 руб. ОПС = 20000 руб*22% = 4400 руб.ОМС = 20000 руб.*5,1% = 1020 руб.ВНиМ = 20000 руб.*2,9%= 580 руб.Травматизм = 20000 руб.*0,2% = 40 руб.ФСС может установить иной коэффициент, для примера мы берем 0,2%.

Он зависит от вашего основного вида деятельности. Узнать о том, какой коэффициент применяется для вашей организации вы можете либо из «Уведомления о размере страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний», либо непосредственно в фонде социального страхования.

Вариант 2 — база для исчисления страховых взносов превысила установленный предел по ОПС и по ВНиМ, заработная плата составила 200000 руб. В данном случае страховые взносы на случай временной нетрудоспособности и в связи с материнством не начисляются и не уплачиваются, взносы на обязательное пенсионное страхование платятся по ставке 10%.ОПС = 200000 руб.*10% = 20000 руб.ОМС = 200000 руб.*5,1% = 10200 руб.Травматизм = 200000 руб.*0,2% = 400 руб.

Правильность и своевременность уплаты взносов осуществляется с помощью камеральных и выездных проверок. С 2017 года контроль за уплатой страховых взносов осуществляют налоговые органы, за исключением взносов на травматизм, данные взносы контролирует ФСС. Мы рассказывали об этом подробно в статье «Реформа страховых взносов».

За Фондом социального страхования также остаются:

- камеральные проверки на возмещение средств социального страхования по заявлению работодателя;

- проведение выездных проверок, совместно с налоговыми инспекторами;

- рассмотрение жалоб по актам проверок.

Контроль правильности и своевременности уплаты страховых взносов налоговые органы осуществляют с помощью:

- камеральной проверки Расчета по страховым взносам;

- сверки начисленных и уплаченных сумм страховых взносов;

- проведения выездных проверок, совместно с ФСС.

Организации ООО «Карат» (общая система налогообложения, вид деятельности — оптовая торговля автомобильными деталями) поступило решение о проведении выездной проверки, предметом которой является правильность исчисления и своевременность уплаты страховых взносов, а также правомерность произведенных страхователем расходов на выплату страхового обеспечения за 2014-2017 год.

Для проведения проверки были затребованы следующие документы:

- трудовые, гражданско-правовые договоры;

- приказы о приеме на работу;

- трудовые книжки;

- табели учета рабочего времени;

- платежные, расчетно-платежные ведомости на выплату заработной платы;

- личные карточки сотрудников;

- листки нетрудоспособности;

- заявление и приказ о предоставлении отпуска по беременности и родам, расчет суммы пособия;

- документы, подтверждающие оплату ежемесячного пособия по беременности и родам (копия свидетельства о рождении, заявление о предоставлении отпуска, приказ, расчет суммы пособия, справка с места работы отца о том, что он не получает пособие);

- приказы на материальную помощь и документы, подтверждающие основание для ее выплаты.

Также налоговой и ФСС могут быть запрошены и другие документы, относящиеся к проводимой проверке. В день окончания проверки была подписана справка о проведенной проверке.

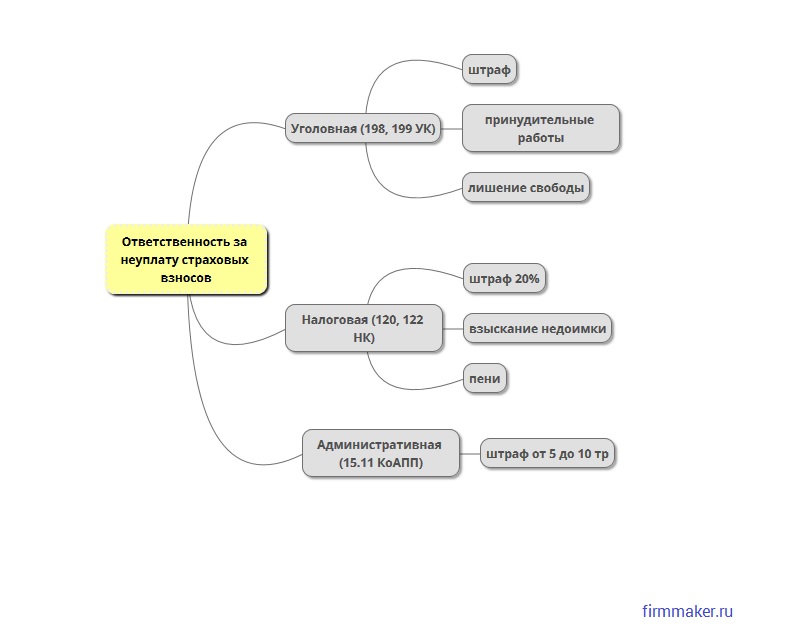

В случае неуплаты страховых взносов работодатель несет налоговую, административную и уголовную ответственность.

К налоговой ответственности привлекают за неуплату, неполную уплату взносов в результате занижения базы для исчисления страховых взносов, других неправомерных действий. Данный вид ответственности является наиболее распространенным видом ответственности за неуплату страховых взносов. И, как правило, влечет одновременно взыскание недоимки (суммы неуплаченного налога) с работодателя и начисление пеней за каждый день просрочки платежа, а также, вместе с тем, возможно наложение штрафа в размере 20% от суммы неуплаченных страховых взносов, а в случае, если неуплата умышленная — 40% от этой суммы.

Однако, данный штраф можно избежать. Разъяснения о назначении штрафа за неуплату страховых взносов дает Минфин в Письме N 03-02-07/1/31912 от 24.05.2017г.: «Бездействие налогоплательщика, выразившееся исключительно в неперечислении в бюджет указанной в налоговой декларации суммы налога, не образует состав правонарушения, установленного статьей 122 Налогового Кодекса. В этом случае с налогоплательщика подлежат взысканию пени.»

Таким образом, если Вы несвоевременно оплатили страховые взносы, но верно отразили начисления и вовремя сдали расчет, штраф не назначается. Вам необходимо будет оплатить только недоимку и начисленные пени. Избежать штрафа можно и в случае, если вы неверно отразили начисления, что привело к занижению налоговой базы.

https://www.youtube.com/watch?v=ytcreatorsru

Организация ООО «Икра» (общая система налогообложения, вид деятельности — оптовая торговля рыбой, морепродуктами и рыбными консервами) заплатила страховые взносы за март 2018 года в размере 10000 руб. 17.05.2018 года (вместо 16.04.2018г.), тем самым просрочив выплату на 30 дней. Налоговая прислала требование об уплате недоимки в размере задолженности — 10000 руб. и пеней.

В данном случае пени будут равны: 10000 руб. х 7,25 % (ставка рефинансирования, действовавшая в период просрочки) х 1/300 х 30 дн. = 72,50 руб. Работодатель понес налоговую ответственность за неуплату страховых взносов в виде начисления пени. Недоимка и пени имеют разные КБК, поэтому платить их необходимо разными платежными документами.

Уголовную ответственность несут работодатели, которые, как и в случае с налоговой ответственностью, не уплатили (оплатили не полностью) страховые взносы, не представили расчет или включили в него заведомо ложные сведения, повлекшие за собой искажение налоговой базы в крупном или особо крупном размере.

Данный вид ответственности является довольно молодым. Перспективы введения уголовной ответственности за неуплату страховых взносов рассматривалась еще с 2013 года, однако статья, определяющая данный вид ответственности была введена Федеральным законом № 250 – ФЗ лишь 29 июля 2017 года.

Уголовная ответственность для физических лиц по страховым взносам (ст. 198 УК РФ):

- наложение штрафа от 100 до 300 тыс. рублей или в размере заработной платы за период до 2 лет;

- обязательные работы на срок до одного года;

- арест до 6 месяцев;

- лишение свободы на срок до одного года.

Если данное деяние совершено в особо крупном размере, то физическое лицо наказывается:

- штрафом от 200 до 500 тыс. руб. или в размере заработной платы за период до 3 лет;

- обязательными работами на срок до 3 лет;

- лишением свободы на срок до 3 лет.

Если у ИП есть работники, то взносы с их выплат предприниматель должен начислять по тем же ставкам, что и организации, то есть как страхователь (пп. 1 п. 1 ст. 419 НК РФ). Они приведены выше.

Что касается взносов, уплачиваемых ИП за себя, то для исчисления фиксированных взносов процентные ставки не нужны. А если доход предпринимателя за год превысит 300 тыс. руб., то, как и прежде, он должен будет доплатить взносы на ОПС из расчета 1% от суммы превышения (пп. 1 п. 1 ст. 430 НК РФ).

Куда уплачиваются страховые взносы

Страховые взносы на ОПС, ОМС, на случай ВНиМ уплачиваются в ИФНС по месту нахождения организации, а страховые взносы на травматизм — в Фонд социального страхования. Если организация имеет обособленное подразделение в другом городе, то уплачивать страховые взносы необходимо по месту нахождения ее головной организации.

Каждый вид страховых взносов уплачивается отдельными платежными документами. Обратите внимание на правильность КБК, который указываете в платежном поручении, для каждого страхового взноса оно своё.

В настоящее время в фонд социального страхования уплачиваются страховые взносы от несчастного случая и профзаболеваний (НС и ПЗ) работодателями-страхователями, которые начисляют заработную плату наемным работникам (абз.7 ст. 3 ФЗ от 24.07.1998 N 125-ФЗ).

К ним относятся:

- российские и иностранные организации;

- ИП;

- физические лица.

До 2017 года в ФСС оплачивались также обязательные взносы на случай временной нетрудоспособности и в связа с материнством от выше перечисленных категорий. Но сейчас эти взносы принимает ИФНС (Федеральный закон от 03.07.2016 N 243-ФЗ (ред. от 28.12.2017)).

В ФСС также уплачиваются добровольные страховые взносы на случай временной нетрудоспособности и в связи с материнством (ст.4.5ФЗ от 29.12.2006 N 255-ФЗ (ред. от 27.12.2018)) от:

- индивидуальных предпринимателей,

- адвокатов,

- нотариусов,

- членов крестьянских фермерских хозяйств,

- семейных (родовых) общин народов Севера.

Данные категории уплачивают такие взносы за себя на добровольной основе.

Застрахованные лица

Обязательному социальному страхованию подлежат (ст.5 ФЗ № 125-ФЗ от 24.07.1998 (ред. от 07.03.2018)):

- граждане, работающие по трудовому договору;

- граждане, находящиеся в заключении и привлекаемые к работам страхователем;

- лица, выполняющие работы по гражданско-правовым договорам с условием страхования от НС и ПЗ.

Важно!

Закон распространяется на граждан РФ, иностранных граждан и лиц без гражданства.

https://www.youtube.com/watch?v=ytcopyrightru

Обязательное социальное страхование от НС и ПЗ направлено:

- на социальную защиту застрахованных;

- заинтересованность работодателей в создании безопасных условий труда;

- возмещении вреда, пополученного на производстве.

Пример 1

В ООО « Ландыш» трудятся 15 сотрудников по трудовому договору. ООО «Ландыш», являясь страхователем, перечисляет взносы за работников.

Пример 2

Турецкая строительная фирма выполняет работы в Москве, для чего наняла граждан России. По трудовым договорам. Граждане России застрахованы, за них начисляются взносы.

Выплаты в пользу физического лица по договору ГПХ облагаются страховыми взносами на травматизм (п. 1 ст. 20.1 Закона N 125-ФЗ) в случаях:

- оказания услуг:

- выполнения работ;

- авторского заказа.

Важно!

В договоре указано условие на уплату взносов от НС и ПЗ.

Пример 3

Гражданка Иванова А.П. наняла няню для своего ребенка. Между няней и гражданкой Ивановой заключен гражданско-правовой договор. Условие договора – страхование от несчастного случая, поэтому за няню будут перечисляться взносы.

Выплаты иностранным сотрудникам российской организации тоже подлежат начислению взносов от травматизма (п. 2 ст. 5 Закона N 125-ФЗ).

Если иностранец получает вознаграждение по договору ГПХ, на выплату начисляются взносы. Но только при наличии условия о страховом обеспечении от НС и ПЗ.Пример 4

Управляющая компания наняла гражданина Таджикистана дворником. Оформлен трудовой договор. Дворник лицо застрахованное. Взносы за него обязательно перечисляются.

Статус иностранного гражданина не имеет значения, если он трудится по трудовому договору. Но если гражданин другого государства трудится без разрешения на работу, то он остается без страховки. И если вдруг на производстве произойдет несчастье, пособие ему не будет выплачено. (Письмо ФСС РФ от 06.02.

Индивидуальные предприниматели, адвокаты, нотариусы, члены крестьянских фермерских хозяйств, семейных (родовых) общин народов Севера уплачивают взносы в размере фиксированных платежей в пенсионный фонд и фонд медицинского страхования за себя.

https://www.youtube.com/watch?v=ytpolicyandsafetyru

Обязательных взносов в ФСС у данных категорий не предусмотрено. Они могут самостоятельно зарегистрироваться в фонде и платить страховые взносы — это добровольное страхование на случай временной нетрудоспособности и материнства.

Базой для начисления будет служить МРОТ.

С 01.01.2019г. МРОТ составляет 11 280 руб. А тариф взноса — 2,9% (пп.2 п.2 ст. 426 НК РФ).

Важно!

Для иностранных граждан и лиц без гражданства тариф составляет 1,8%.

Итоги

Страховые взносы – это обязательные платежи на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, на обязательное медицинское страхование, взимаемые с организаций и физических лиц в целях финансового обеспечения реализации прав застрахованных лиц на получение страхового обеспечения по соответствующему виду обязательного социального страхования.

Данные виды взносов рассчитываются с заработной платы и иных выплат, начисленных по каждому сотруднику ежемесячно на последнее число месяца исходя из базы для исчисления страховых взносов. А уплачиваются не позднее 15-го числа следующего календарного месяца.

Страховые взносы на ОПС, ОМС, на случай ВНиМ уплачиваются в ИФНС по месту нахождения организации, а страховые взносы на травматизм — в Фонд социального страхования.

https://www.youtube.com/watch?v=ytadvertiseru

Фирммейкер, июль 2018 (актуализировано в январе 2019)Ольга УссПри использовании материалов ссылка обязательна

- В фонд социального страхования перечисляют взносы на травматизм.

- Тарифы взносов зависят от вида деятельности.

- Добровольное страхование — взносы на случай временной нетрудоспособности и материнства. Тариф 2,9 %.

- Застрахованными являются граждане РФ, иностранные граждане, лица без гражданства.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl Enter.