Содержание

- 1 Что такое индивидуальный пенсионный план в Сбербанке

- 2 Причины и порядок расторжения договора с НПФ

- 3 Какие программы действуют

- 4 Возможные потери клиента при расторжении

- 5 Автоматическое расторжение договора

- 6 Перевод пенсионных накоплений в Пенсионный фонд России

- 7 Онлайн калькулятор пенсионного плана

- 8 Как открыть ИИП

- 9 Как и когда производятся выплаты

- 10 Как расторгнуть договор и забрать деньги

Что такое индивидуальный пенсионный план в Сбербанке

После нескольких лет существования НПФ, вкупе с постоянно изменяющимся законодательством в отношении начислений для выплат пенсионерам, клиенты считают вполне разумным хранить и приумножать подобные сбережения в специализированных частных фондах. Многие предпочитают оформлять в подобных организациях еще и независимые сбережения. С этой целью НПФ начали предлагать специализированные продукты.

Создавать подобные сбережения удобно через личный кабинет индивидуального пенсионного плана Сбербанка. Фактически ИПП является своего рода договоренностью между НПФ и участником программы.

- Участник по заранее составленному графику, прописанному при оформлении, вносит на свой счет определенные средства.

- Банк инвестирует эти накопления в различные продукты, получая неплохой доход.

- Когда наступает пенсия, вкладчик возвращает накопленные сбережения вместе с дополнительным доходом от инвестиций в соответствии с процентной ставкой.

- Также к особенностям подобных сбербанковских продуктов выступает возможность наследования средств по действующему законодательству.

- При разводе супруги не смогут обналичить подобные сбережения, чтобы поделить их между собой;

- Мало того, данные сбережения не попадают под какие-либо взыскания и не могут быть арестованы.

- Сбербанковский ИПП-продукт позволяет многократно приумножить уже имеющиеся сбережения, причем доходность имеется даже в отсутствие дополнительных вложений.

Наиболее удобные условия можно подобрать на сайте сбербанковского НПФ с помощью калькулятора.

Еще недавно банк предлагал новый продукт с привлекательными процентами – вклад «Большие планы», с которым пенсионеры и другие клиенты Сбера могли существенно увеличить свои накопления. Но сейчас предложение уже не актуально, потому все же стоит задуматься об открытии сбербанковского ИПП.

Эта программа поможет гражданину накопить внушительную прибавку к государственным выплатам пенсии, что обеспечит высокий уровень жизни в преклонном возрасте. По статистике, сбербанковский НПФ имеет высокие и стабильно растущие доходы, что говорит о надежности организации.

Причины и порядок расторжения договора с НПФ

Как правило, решение о необходимости расторжения отношения с НПФ принимаются из-за особенностей самого соглашения. К примеру, в этом документе может содержаться перечень ситуаций, при которых все договоренности между сторонами аннулируются.

К другим причинам относятся:

- Прибыль организации, так как именно от этого показателя зависит выгода по финансам, которую получает клиент. Это важный показатель, на который стоит ориентироваться при выборе организации для хранения и приумножения своих накоплений. К примеру, средства, оставленные в государственном пенсионном фонде, практически не приумножаются, так как уровень доходности этого учреждения ниже уровня инфляции.

- Надежность организации. Большая часть небольших компаний закрывается или реорганизуется. Поэтому при выборе негосударственного фонда для сохранения и приумножения своих пенсионных накоплений, клиент должен ориентироваться не на рекламные обещания, а на позицию организации в рейтинге надежности.

Прежде всего, владелец счета должен внимательно изучить соглашение, второй стороной которого является НПФ. В случае если в этом документе отсутствуют особые условия для расторжения отношений, то для перевода денежных средств в другую организацию, достаточно будет уведомить о своем желании НПФ.

По нормам российского законодательства, смена НПФ возможна не чаще одного раза в год.

Чтобы прекратить отношения с выбранным ранее фондом, клиент должен написать соответствующее заявление, где отражается информация о том, что НПФ нужно сделать с накопленной суммой на счете заявителя.

Могут быть два варианта развития событий:

- Перечисление денег в иной НПФ.

- Перечисление накопленных средств на свой банковский счет.

В зависимости от выбранного варианта, в заявлении указываются данные фонда или реквизиты банковского счета, чтобы у НПФ была возможность перечислить накопленные средства, и полученный в результате такого инвестирования доход. Возврат средств производится в течение 3 месяцев с момента получения документов, вне зависимости от того, на каком именно этапе находится расторжение договорных отношений.

Все расходы по перечислению денег возлагаются на вкладчика. При выводе средств на счет заявитель должен быть готов к тому, что ему дополнительно придется уплатить налог на доходы физических лиц.

Вам нужна консультация эксперта по этому вопросу? Опишите вашу проблему и наши юристы свяжутся с вами в ближайшее время.

Для расторжения договора, вкладчик должен предоставить секретарю следующий пакет документов:

- Паспорт или иной документ, удостоверяющий личность заявителя.

- СНИЛС.

- Поручение от иного негосударственного фонда на перечисление денежных средств со счета.

Помимо этого, вкладчику потребуется заполнить анкету, в которой указываются его личные и контактные данные. Оформление нового договора с выбранной организацией возможно только после оформления этого документа.

Соглашение о расторжении договора составляется в 2 экземплярах, один из которых остается на руках у заявителя.

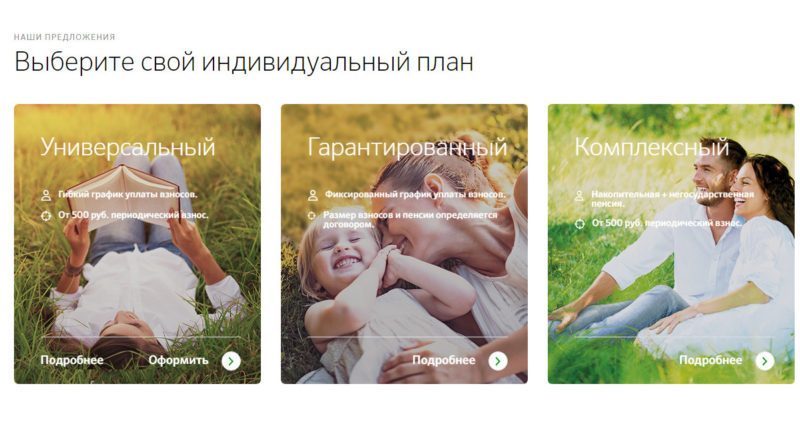

Какие программы действуют

Ведущая российская банковская организация предлагает будущим пенсионерам несколько выгодных проектов. У них есть немало различий, потому каждый подберет для себя наиболее оптимальный вариант. Посмотреть условия этих банковских продуктов можно онлайн на сбербанковском сайте.

План Универсальный

Наиболее выгодными условиями может похвастаться ИПП Универсальный. Для его открытия нужно внести стартовый взнос в размере от 1 500 рублей. Последующие пополнения могут составлять от 500 рублей, а график, по которому участник программы будет вносить платежи, он устанавливает самостоятельно. Если вкладчика не устраивает, какой процент ему начисляется, то он может расторгнуть договор и снять деньги, но только по прописанным банком условиям.

План Целевой

Целевой ИПП подойдет тем, кто хочет формировать пенсионные накопления по собственному усмотрению. Согласно данной ИПП-программе, участник сам выбирает наиболее удобный график платежей и размеры взносов, хотя некоторые условия банк все же выставляет:

- минимальный стартовый взнос составляет от 3 000 рублей;

- последующие платежи начинаются от 1 000 рублей;

- с какой периодичностью делать выплаты, участник программы тоже решает сам.

Если клиента не устраивают прибыли ИПП, то он может закрыть индивидуальный пенсионный план Сбербанка. Однако, нужно понимать, что при расторжении договора раньше 5-летнего срока вклада клиент теряет внушительную часть своих доходов.

ИПП Гарантированный предусматривает, что объем взносов, вносимых на счет, а также их график зависит от того, какова доходность, которую клиент желает получить в качестве надбавки к накоплениям. Все процентные ставки рассчитываются в индивидуальном порядке. При этом первый и последующие взносы друг от друга не отличаются.

План Комплексный

Продукт для повышения накоплений к пенсии Комплексный предполагает перевод накопительной части в сбербанковский НПФ, где и оформляется соответствующая программа. В итоге одновременно формируются накопительные сбережения и осуществляется НПФ-обеспечение. Стартовый взнос по плану составляет 1 000 рублей, после чего выплаты составляют 50 руб.

Возможные потери клиента при расторжении

При расторжении договорных отношений с негосударственным пенсионным фондом клиенту придется понести некоторые потери. В частности:

- Вкладчик сможет рассчитывать на получение только части прибыли от вложений, так как средства переводятся за неполный финансовый год.

- С физического лица удерживается налог в размере 13 процентов от полученного дохода за инвестирование пенсионных накоплений. В том случае если заявитель примет решение о том, что выкупная сумма переводится на счет другого негосударственного фонда, то такие налоги не взимаются.

- Все затраты, связанные с перечислением денежных средств на банковский счет или в другой пенсионный фонд, оплачиваются вкладчиком.

Автоматическое расторжение договора

В договоре с негосударственным пенсионным фондом может быть предусмотрен ряд ситуаций, при которых действие этого документа прекращается автоматически. Это могут быть случаи неисполнения гражданином каких-либо своих обязательств, к примеру, не посещение отделения НПФ для продления соглашения на последующий год.

В этом случае договор перестает действовать автоматически. Специально обращаться в фонд для составления заявления об аннулировании соглашения или об отказе на продление отношений, не нужно. Все накопленные денежные средства переводятся на счет, указанный в документах.

Перевод пенсионных накоплений в Пенсионный фонд России

Принимая решение в пользу негосударственного фонда, который будет отвечать за пенсионные накопления, следует тщательно проанализировать ряд факторов: опыт работы, численность вкладчиков, процентные ставки по вкладам и т.п. Немаловажное значение имеет такой показатель деятельности как рейтинг.

НПФ Сбербанка – некоммерческая организация, основанная более двух десятилетий, в 1995 году. На текущий момент клиентами НПФ Сбербанка являются более 4,6 миллиона человек. В рейтингах ведущих отечественных агентств фонду принадлежат лидирующие позиции. Помимо этого, НПФ Сбербанка неоднократно получал премии за высочайший уровень профессионализма и качественную работу.

Поменять пенсионный фонд в нашей стране можно 1 раз в 5 лет. Конечно, никто не мешает пренебречь установленным порядком и досрочно перевести накопленные средства, но тогда не удастся сохранить инвестиционный доход. А он, между прочим, тоже является частью будущей пенсии. Поэтому установленную государством периодичность все же лучше соблюдать.

Процедура перехода в НПФ Сберегательного банка РФ не представляет ничего сложного и состоит из следующих шагов:

- обращение в отделение Сбербанка;

- предъявление паспорта и СНИЛС;

- оформление заявления о переходе в НПФ Сбербанка;

- заключение договора.

Заявление о переходе в НПФ Сбербанка подается посредством электронной цифровой подписи. Решение о переводе подтверждается в ПФР.

К несомненным плюсам фонда Сбербанка относятся:

- минимальное количество документов, требуемых для оформления договорных отношений;

- экономия времени. Заявление о переходе в НПФ Сбербанка можно составить в любом отделении банка, а уже в течение пары дней его специалисты пригласят вас подписать договор;

- возможность отслеживать состояние своего личного счета посредством сети интернет;

Среди недостатков НПФ Сбербанка, опираясь исключительно на отзывы клиентов, можно выделить:

- несоблюдение положенных сроков выплат;

- нестабильная доходность и необходимость постоянного отслеживания результатов инвестирования;

- подготовка документов о результатах инвестирования накопительной части пенсии занимает в среднем от одного до двух месяцев, что, согласитесь, довольно долго.

Желание вкладчика расторгнуть договор с НПФ Сбербанка России, собственно, как и с иным пенсионным фондом, может возникать по разным причинам. Кто-то хочет воспользоваться накопленными денежными средствами, кто-то — перевести накопления в иной пенсионный фонд, возможно в государственный.

Процедура расторжения договора ОПС заключается в подаче соответствующего заявления в фонд. Форма заявления не регламентирована, главное отразить в нем информацию о том, куда перечислить денежные средства. Впрочем, вариантов здесь всего два: либо в другой фонд, либо в банк. В последнем случае не избежать удержания подоходного налога с начисленных по вкладу процентов.

Таким образом, если изъятия денежных средств из пенсионной системы не планируется, то выгоднее напрямую перевести вклад в выбранный фонд. Тем более, при обращении с заявлением в новый пенсионный фонд его специалисты самостоятельно свяжутся с НПФ Сбербанка России и решат возникшие вопросы, а вкладчику не придется задумываться о том, как расторгнуть договор.

Как правило, в течение трех месяцев с момента подачи заявления, НПФ Сбербанка завершает сотрудничество с клиентом.

Несмотря на то что обязанность по переводу своих пенсионных накоплений возникла у каждого гражданина Российской Федерации еще в 2015 году, некоторые лица не торопятся принимать такое решение. Этих людей принято негласно называть «молчунами».

Есть и отдельная категория граждан, которые, переведя свои накопления в негосударственный пенсионный фонд, вдруг передумали, и решили вернуть свои средства в Пенсионный фонд России. В этом случае деньги на счет будут использоваться для инвестирования в государственные программы.

Готовое заявление, а также все сопутствующие документы должны быть переданы в территориальное отделение Пенсионного фонда. Сделать это можно несколькими способами:

- Лично или через своего представителя.

- Почтовым отправлением.

- В виде электронного документа на портале Госуслуги.

Рассмотрение полученных документов производится в течение 3 месяцев. По истечении этого срока деньги переводятся со счета НПФ в государственный Пенсионный фонд.

Дорогие читатели!

Мы описываем типовые способы решения юридических вопросов, но каждый случай уникален и требует индивидуальной юридической помощи.

Для оперативного решения вашей проблемы мы рекомендуем обратиться к квалифицированным юристам нашего сайта.

Онлайн калькулятор пенсионного плана

Для удобства в расчетах можно использовать калькулятор индивидуального пенсионного плана Сбербанка. Этот инструмент поможет произвести необходимы подсчеты относительно прибыли в конце оговоренного программой срока. Здесь уже предусмотрены особенности инфляции или фондовой инвестиционной прибыли, потому и расчеты получаются максимально точными.

Как открыть ИИП

Открыть счет по программе ИПП Сберегательного банка можно лично в офисах финансовой организации или ее НПФ, а также в онлайн режиме.

Если у Вас остались вопросы — сообщите нам Задать вопрос

Как и когда производятся выплаты

По достижению возраста пенсии или по окончанию срока договора нужно обратиться с заявлением на получение пенсионных накоплений в НПФ. Потребуется подтвердить личность паспортом и предоставить копию договора ИПП. Накопления будут перечисляться на сбербанковский или любой иной счет, который выберет клиент.

Обычно первая выплата осуществляется в течение 30 суток после подачи соответствующего заявления, а последующие начисления производятся ежемесячно. Обычно на руки клиенту, достигшему пенсионного возраста, выдается специальная пластиковая карточка.

Как расторгнуть договор и забрать деньги

Если у участника возникла необходимость в расторжении договора, то необходимо обратиться в НПФ с соответствующим заявлением. Порядок возврата средств подробно прописывается в договоре и предполагает такие нюансы:

- Если счет закрывается до 2 лет с момента его начала, то участник получает порядка 80% вложений.

- При 2-5-летнем сроке счета по договору ИПП клиент получает все взносы, а также половину от инвестиционных начислений.

- При счете ИПП старше 5 лет вкладчик получает взносы и процентные начисления в полном размере.