Содержание

- 1 НДФЛ

- 2 Налог на землю для пенсионеров – нужно платить или нет

- 3 Плательщики налога и объект налогообложения

- 4 Налоговые Льготы Для Пенсионеров На Землю В Московской Области

- 5 Налог на имущество физических лиц

- 6 Льготы по налогу на землю для пенсионеров в Московской области

- 7 Как пенсионерам получить льготы по налогам

НДФЛ

Остальными доходами — зарплатой и доходами от продажи или сдачи в аренду недвижимости — пенсионеру по-прежнему нужно делиться с государством.

Еще у пенсионеров есть эксклюзивное условие для возврата НДФЛ с помощью имущественного вычета. Они имеют право вернуть налог не только с того года, когда оформили право собственности на квартиру, но и за три предыдущих года. Фактически при покупке квартиры на пенсии можно сразу вернуть уплаченный НДФЛ за четыре года. Для этого нужно подать четыре налоговые декларации. Больше ни у кого такой льготы нет.

Налог на землю для пенсионеров – нужно платить или нет

Законодательные аспекты предусматривают выплату таких платежей как земельный налог людям, достигшим пенсионного возраста. Однако такая категория имеет права на получения льгот, которые снижают сумму налога, а в некоторых случаях полностью освобождают от таких платежей.

Для получения информации о предоставлении льгот пенсионерам рекомендовано обращаться в местные власти, так как зависимо от региона проживания льготы могут меняться.

Граждане, достигшие пенсионного возраста, могут оформить получение определённой категории льгот:

- применение льготных условий, предусмотренных местными органами власти в регионе, в котором проживает пенсионер. Такие виды льгот могут отличаться, а в некоторых регионах вообще не предусмотрены;

- полное освобождение от платежа;

- отношение к льготной категории граждан;

- снижение суммы налога при большом объеме земельных ресурсов.

Отметим! Для выявления такого вида льгот необходимо ежегодно обращаться в налоговую организацию и подавать пакет необходимых документов.

Кто имеет право?

По достижению пенсионного возраста на получение льгот на уплату земельного налога имеют право следующие категории граждан:

- граждане, имеющие орден Героя Советского союза или Ветеран Труда;

- наличие других государственных наград;

- инвалиды с детства;

- участники в ликвидации ЧС;

- 1-2 категория инвалидности;

- участники ВОВ;

- сотрудники силовых структур;

- многодетные матери;

- лица, участвующие в военных действиях и получивших ранения.

Примечание! В некоторых ситуациях могут быть рассмотрены дополнительные категории, при наличии соответствующих документов.

Для получения льготы на платеж за земельное имущество необходимо выполнить следующий алгоритм действий:

- обратиться в органы местной власти для выявления категорий, которым предоставляется льготы на налоговый платеж;

- подать заявление для получения льготы;

- предоставить пакет необходимой документации;

- подождать пока заявка и поданные документы пройдут проверку;

- получить уведомление о присвоении льготной категории.

Check Also

В Гражданском кодексе РФ не содержится каких-либо ограничений относительно сторон в договоре оказания услуг. Поэтому при оформлении соглашения следует ориентироваться на общие правила участия физических …

2.3 Ответственность по договору возмездного оказания услуг Одно из условий договора, имеющее особое значение для сторон, — условие об ответственности за неисполнение или ненадлежащее исполнение …

Как получить статус и удостоверение многодетной семьи в 2018 году Законодательство устанавливает, что любая многодетная семья может рассчитывать на дополнительную социальную поддержку от государства. Обычно …

Как признать человека недееспособным? Порядок действий Признание недееспособным — процедура довольно сложная и неприятная, но, как показывает практика, иногда просто необходимая. Как признать человека недееспособным? …

Продление разрешения на оружие через госуслуги 2018 За нарушение срока продления разрешения на оружие предусмотрен штраф (административная ответственность). Данная мера вполне логична, ведь после истечения …

С обычном порядке защитить нарушенное право можно в судебном порядке в течение срока исковой давности, но случается такие, что по каким то причинам срок исковой …

Какой срок давности по исполнительному производству «Подавайте в суд», — эту фразу можно часто услышать при возникновении различных имущественных споров. У большинства людей в сознании …

Хулиганство и вандализм — разновидности экстремизма: наказание, ответственность и профилактика В статье поговорим о таких вопросах, как хулиганство и вандализм. Понятие, причины, мотивы, виды, примеры …

Прекращение субъектом хозяйствования ведения своей деятельности сопровождается прекращением большинства видов взаимоотношений, в которых данный субъект принимал участие. Одним из наиболее важных вопросов как для работников, …

Как получить лицензию на травматическое оружие, инструкция МОСКВА И МОСКОВСКАЯ ОБЛАСТЬ: 7 (499) 653-60-72 доб. 360 САНКТ-ПЕТЕРБУРГ И ЛЕНИГРАДСКАЯ ОБЛАСТЬ: 7 (812) 426-14-07 доб. 306 …

СНИЛС – это страховой номер лицевого счета, состоящий из 11 цифр. Он присваивается гражданину РФ, действует на протяжении всей его жизни и не изменяется. Пластиковое …

Полис ОСАГО – это документ, который всегда должен быть с водителем. Однако нередки ситуации, когда автовладельцы по забывчивости или неосторожности пренебрегают этим правилом, садясь за …

Гражданский кодекс РФ Очень часто у граждан возникают вопросы, связанные с толкованием закона в области наследования. Кто является наследниками первой, второй и третей очереди? Какие …

Трудовой кодекс 2018: куда жаловаться, если задерживают зарплату? Трудовой кодекс 2018: куда жаловаться, если задерживают зарплату? Уважаемые читатели! Наши статьи рассказывают о типовых способах решения …

Что изменилось в 2017 году в процедуре предоставления военной ипотеки и ждать ли ее упрощения? «Военная ипотека» — программа государственного значения для военнослужащих РФ. Суть …

Какие документы нужны для оформления гражданства ребенку: документация Каждый человек должен подтверждать своё гражданство на основании определённой документации. Это регламентировано законодательством с 2002 года. Раньше …

Практика передачи денежных средств и материальных ценностей в долг между физическими лицами подразумевает наличие риска невозврата взятого имущества. Для того чтобы минимизировать такой риск применяется …

Обновление: 29 июня 2017 г. Издание приказа о привлечении к сверхурочной работе (образец приведём ниже) — неотъемлемая часть привлечения работающего к переработкам. Для того, чтобы …

Как узаконить самовольную постройку на собственном участке Узаконить самострой на собственном участке необходимо в обязательном порядке, в ином случае о праве полноценного распоряжения строением не …

Земельный налог — это вид местного налога, который уплачивается в бюджет муниципальных образований, на территории которых располагается участок. Поэтому в разных регионах и муниципалитетах величина ставки налога на землю, условия получения налогового вычета и льгот могут существенно отличаться — их определением занимаются местные органы власти.

Налог на землю в России уплачивают физические лица (в том числе и пенсионеры), которые имеют земельные участки, находящиеся в собственности, постоянном бессрочном либо пожизненном наследуемом владении и признаваемые объектам налогообложения согласно ст. 389 НК РФ.

С 2018 года пунктом 5 статьи 392 Налогового кодекса на всей территории России для пенсионеров и федеральных льготников предусмотрен налоговый вычет, установленный в фиксированном размере — льгота на 6 соток земли (когда при расчете земельного налога налоговая база уменьшается на кадастровую стоимость участка площадью 600 квадратных метров).

Помимо этого, в разных субъектах РФ и муниципальных образованиях для пенсионеров могут быть предусмотрены дополнительные льготы по налогу на землю. Они устанавливаются в законодательных актах органов местного самоуправления, и это может быть:

- дополнительный налоговый вычет в фиксированном размере;

- полное освобождение от уплаты налога.

Поэтому лучше всего было бы уточнить условия предоставления и порядок оформления льгот по налогу на землю для пенсионеров в отделении Федеральной налоговой службы (ФНС) конкретного муниципального образования, на территории которого расположен земельный участок.

Согласно Налоговому кодексу, земельный налог на дачный участок для пенсионеров относится к обязательным и подлежит оплате всеми пожилыми людьми – собственниками.

Не признаются налогоплательщиками:

- физлица, которым дачные участки переданы в безвозмездное пользование или по договору аренды;

- представители малочисленных народов северных и восточных районов России, если земля используется для ведения традиционного образа жизни, промыслов и хозяйствования.

В Московской области вопрос о предоставлении земельной налоговой льготы для пенсионеров решается неоднозначно. В некоторых районах субъекта пожилые собственники не платят за землю вообще, в других территориальных образованиях им предоставляется возврат или вычет. В каких случаях пенсионерам в Московской области предоставляются льготы по земельному налогу и как их получить.

Особенности расчета

Размер и условия взимания сбора за землю зависят от следующих факторов:

- От того, какое предназначение государство определило для данного участка. Ст. 7 ЗК выделят семь категорий земель РФ по цели использования. Несмотря на то что некоторые виды территорий не облагаются земельными сборами, пенсионеры обычно владеют теми участками, которые подвержены налогообложению.

- От политики местных властей. Полученные средства поступают в муниципальный бюджет, поэтому городские и сельские администрации решают самостоятельно, устанавливать ли для социально незащищенных жителей привилегии и в каком размере. Они же назначают ставку для собственников. Обычно этот показатель колеблется в пределах от одной десятой до трех десятых процента.

- При расчете суммы сбора обращается внимание на характер использования земли. Минимальная ставка назначается, если на участке выращивается сельхозпродукция для личного использования. Если земля используется не по назначению, налог будет выше.

- Имеет значение площадь надела: чем больше земли в собственности, тем выше сумма сбора.

- Если у землевладельца есть налоговые привилегии, они учитываются при назначении суммы сбора.

- пользоваться общественным транспортом бесплатно, включая метро. Исключением является городская маршрутка либо же такси;

- отправиться раз в год в оздоровительный санаторий, если на это имеется соответствующее медицинское заключение;

- осуществлять бесплатное протезирование, за исключением дорогостоящих изделий и только в городских поликлиниках;

- получать социальную помощь на дому, если здоровье не позволяет обслуживать себя самостоятельно;

- получить право на социальное обслуживание, когда находиться на стационарном лечении;

- получать льготы на ритуальные услуги;

- претендовать на скидку, при покупке медикаментов.

Заявление на предоставление льготы

Плательщики налога и объект налогообложения

Государство решило полностью освободить от уплаты земельного налога такие объекты:

- Организации, занимающиеся религиозной деятельностью (часовни, церкви, храмы, соборы, приходы и т. д.).

- Уголовно-исправительные учреждения (колонии, поселения, тюрьмы, следственные изоляторы и другие места лишения свободы).

- Участники особых экономических регионов (организации и частные владения, расположенные на территории ОЭЗ).

- Общественные организации инвалидов (центры реабилитации, сообщества, центры спортивной подготовки лиц с ограниченными возможностями и т. п.).

- Организации народных промыслов.

- Северные, сибирские и дальневосточные малочисленные коренные народы, занимающиеся на земле сельским или животным хозяйством, промыслами, любыми занятиями, поддерживающими их традиционный уклад жизни.

Что касается льготников, здесь список более узкий:

- инвалиды детства;

- инвалиды 1 группы;

- вторая группа инвалидности, если она присвоена до 2004 года;

- герои России, в том числе СССР, ветераны Вов и других войн, участники боевых действий, ликвидаторы аварии на Чернобыльской АЭС;

- кавалеры ордена Славы.

Данные льготы реальны, если:

- участок используется гражданином только для личных целей, а не в ведении предпринимательских дел. Тогда пенсионеру не стоит рассчитывать на льготы, налог подлежит уплате в полном объеме;

- он является гражданином РФ;

- официальная регистрация места жительства совпадает с регионом, где находится участок;

- кроме пенсионного пособия иных доходов не существует.

В других случаях налог на землю уплачивается в полном его размере.

Пенсионерам не предоставляется полное освобождение от оплаты налога. Основанием для этого могут выступать иные условия, например, отнесение пожилых людей к категории федеральных льготников. Объектом налогообложения выступает кадастровая стоимость дачного участка.

Важно: за садовый домик или другой объект строительства взимается другой вид налога – на имущество.

Налоговые Льготы Для Пенсионеров На Землю В Московской Области

Военные относятся к совершенно отдельной категории граждан, к которым применимы более лояльные правила, по налогообложению в том числе.

Так как бывший военный является пенсионером, он уволен со службы. Причины увольнения для зачисления в список льготников следующие:

- выслуга лет – более 20;

- тяжелая болезнь, которая несовместима с активной деятельностью;

- ограничение физических возможностей – инвалидность;

- предельный пенсионный возраст, старость;

- сокращение штата кадровых военных.

В данном случае есть некая особенность: компенсационные выплаты осуществляет исключительно Пенсионный Фонд РФ. Обратиться за этим нужно в территориальный отдел по месту проживания. Сюда нужно явиться с квитанцией об оплате налога и с уведомлением от ФНС.

Недобросовестные налогоплательщики, не желающие вовремя платить установленные государством взносы в бюджет, неминуемо будут оштрафованы. Законом принята фиксированная величина такого штрафа – 20% от размера налога. К тому же пеня начисляется ежедневно, так что в интересах гражданина своевременно платить налоги и спать спокойно.

Заметили ошибку? Выделите ее и нажмите Ctrl Enter, чтобы сообщить нам.

Если пенсионер подал заявление на налоговую льготу и уже получил извещение о том, что ее предоставили, по льготным объектам не должно быть текущих начислений. А за прошлые годы налог положено пересчитать. Если прошел месяц после обращения в ИФНС, а извещения о назначении льготы нет и уведомления продолжают приходить, значит, что-то пошло не так. Причины могут быть разные: нет ответа на запрос по поводу документов, нарушены сроки для ответа и пересчета, что-то не дошло или не так заполнено.

В регионах и городах федерального значения — Москве, Санкт-Петербурге и Севастополе — могут быть установлены дополнительные налоговые льготы для пенсионеров, как льготы на транспортный налог. Также регионы могут сделать льготы существеннее, как в случае с земельным налогом.

На основании принятого Федерального закона от 28.12.2017 №436-ФЗ введена новая льгота по земельному налогу для пенсионеров. Они имеют право на налоговый вычет. Размер его определяется как кадастровая стоимость 6 соток. Это означает, что если дачный участок пожилого человека меньше 6 кв. м, то платить за него он не должен. До этого такой прерогативой пользовались лишь федеральные льготники:

- Герои России (СССР);

- полные кавалеры ордена Славы;

- граждане, которым присвоена 1 или 2 группа инвалидности;

- ветераны и инвалиды боевых действий;

- граждане, непосредственно участвовавшие в испытаниях ядерного оружия, ликвидации ядерных аварий;

- граждане, ставшие инвалидами в результате ядерных испытаний.

- инвалиды с детства;

- лица, подвергшиеся радиационному воздействию;

- лица, получившие или перенесшие лучевую болезнь;

Обратите внимание, что налоговый вычет предоставляется только на один земельный участок. При этом не имеет значения цель его использования, размер дохода владельца и место расположения земли. Региональным законодательством могут оговариваться дополнительные льготы и для других категорий пожилых людей, например:

- получателей пенсии по потере кормильца;

- работающих пенсионеров;

- при досрочном выходе на пенсию по выслуге лет.

Гражданин, вышедший на пенсию, самостоятельно определяет, по какому участку получить преференцию, направив уведомление в налоговый орган до 1 июля:

- путем личного обращения в любое отделение Федеральной налоговой службы (ФНС) или Многофункциональный центр;

- через личный кабинет на сайте ФНС;

- в письменном виде почтой.

В случае отсутствия такой информации, льгота применяется автоматически в отношении одного земельного (дачного) участка с максимальной суммой налога. Гражданам, которые в 2019 году впервые получили право на вычет или льготу (например, достигли пенсионного возраста), следует подать в налоговый орган заявление о предоставлении льготы.

Очередные изменения по расчету налога на землю вступают в действие в ближайшем году. Власти продолжают увеличивать сумму платежа, опираясь на кадастровую оценку.

Максимальная ставка в пределах 0,3% от стоимости земельного участка зарегистрирована в Налоговом кодексе. Для многих выплата в несколько тысяч в год весьма внушительна.

Государственный земельный налог для пенсионеров в 2018 году можно оспорить, существуют определенные льготы, позволяющие уменьшить налоговую ставку и даже освободиться от оплаты за участок.

Земельный налог – обязательный платеж, взимается со всех граждан, обладающих правом пользования землей. Является местной пошлиной, все собранные средства используются для нужд муниципальных образований. Нормы налогообложения граждан, имеющих землю в собственности, действуют на основании ФЗ от 29.11.2004 N 141-ФЗ. Сумма налога рассчитывается государственными органами, опирается на:

- Кадастровую стоимость участка земли.

- Ставку земельного налога, размер которой связан с типом территории налогоплательщика. Законодатель устанавливает ставку, которая составляет 0,3% от цены за дачный или садовый участок, земли огородничества, сельского хозяйства, животноводства.

К владельцам других видов земли применяется ставка 1,5% от кадастровой цены территориальной границы. Нюансы:

- Это максимально возможные ставки по земельному налогу.

- Муниципальные образования имеют полное законное право устанавливать меньшую налоговую сумму, завышать эти значения – нет.

Налог на землю в 2018 году будет определяться по государственной кадастровой оценке земельных владений. Этот принцип расчета не новый, он поэтапно запускается правительством после начала кризиса с 2015-2016 гг. и рассчитан на 5 лет. Все налоги поступают в местные бюджеты, а использование кадастровой оценки значительно повысило итоговые суммы.

К окончательной сумме налога на переходном этапе действует поправочный коэффициент для снижения размера платежа. Коэффициент по стоимости ежегодно корректируется до достижения единицы через планируемые 5 лет. Важное нововведение для расчета земельного налога к 2018 году – очередной рост суммы на 20%.

Регионы претерпевают дефицит финансирования, с трудом выполняют взятые обязательства. Переход на кадастровую оценку – новое испытание для владельцев бизнеса. По оценкам экспертов, региональные платежи увеличат государственный бюджет до 8 единиц. Основная проблема остается в методике определения государственной кадастровой стоимости земли.

На основании Налогового кодекса РФ и физические лица, и предприятия – собственники земли – являются налогоплательщиками.

Граждане, которые арендуют землю на определенный срок, и лица, обладающие правом безвозмездного пользования – от налогов освобождаются.

В НК РФ имеется перечень категорий населения с правом льготы или полного освобождения от налогообложения, изложен он приблизительно так:

- Представители народов севера, пользующиеся землей с целью сохранения традиционного образа жизни и народных промыслов.

- Малочисленные представители коренных народностей Севера, Дальнего Востока, Сибири.

- В законодательстве других категорий льготников не упомянуто. Земельный налог для пенсионеров обязателен в 2018 году – это позиция федерального государственного законодательства.

На местном уровне власть имеет законные основания вводить свои нормы льгот по налогообложению, решение передается муниципальным ведомствам. Категории граждан РФ, для которых снижают налог на 10000 р., это:

- Ветераны Великой Отечественной войны.

- Герои военных действий, званий Герои Советского Союза, Герои России, кавалеры ордена Славы.

- Ветераны боевых действий всех силовых структур.

- Инвалиды 1 и 2 групп, инвалиды детства, Ветераны Великой Отечественной войны.

- Граждане, пострадавшие от техногенных катастроф.

- Граждане-инвалиды, получившие лучевую болезнь при ядерных испытаниях.

Исходя из положений федерального законодательства, власти регионов должны внести обязательным пунктом послабление налогообложения землепользования для перечисленных выше категорий граждан. Муниципалитет имеет право затребовать для предоставления льготы соответствующие справки, подтверждающие статус.

Еще льготы на земельный налог пенсионерам в 2018 году применяются для категории граждан военных силовых структур: Вооружённые Силы РФ, МЧС и др. Предоставляется компенсация земельного налога для пенсионеров МВД в 2018 году, с выслугой 20 лет и более.

Получить компенсацию можно по налогам, уплаченным до 2015 года, – это ограничение устанавливает ст. 20 ФЗ № 247 от 19.07.2011 г.

Обратившись за компенсационной выплатой 2016 года, получить средства офицерам пенсионерам можно только за 2013 и 2014 годы, а собрав документы 2018 года – только за 2014 год и т.д.

Налог на имущество физических лиц

Налог на имущество физических лиц — местный, но освобождение от его уплаты установлено на общероссийском уровне. Формулировки налогового кодекса о льготах по имущественному налогу изменились после увеличения пенсионного возраста.

С 1 января 2019 года налог на имущество не платят также те, кто мог бы стать льготником по старым правилам: они еще не пенсионеры и не имеют права на пенсию, но перестают платить имущественный налог.

С учетом льготы пенсионеры и предпенсионеры могут не платить имущественный налог только за одну квартиру, один жилой дом, один гараж, одну хозяйственную постройку и одну творческую мастерскую.

Федеральная налоговая служба разъяснила: можно не платить налог за пять разных по виду объектов, то есть одновременно за квартиру, дом и гараж. Но если у пенсионера два гаража, то за владение одним из них платить придется. Хотя по налогу на жилое имущество еще есть вычеты, поэтому не факт, что начисления вообще будут.

Чтобы получить льготу по имущественным налогам, нужно один раз подать заявление. Хотя сейчас ФНС самостоятельно отслеживает возраст собственников и перестает начислять налог, но право на льготу могут и не учесть. На всякий случай лучше проверять уведомления. Если льгота не учтена — писать обращение через специальный сервис или в личном кабинете.

Пенсионер может сам выбрать, по какому объекту применить льготу. Для этого нужно подать уведомление. Срок — до 31 декабря того года, за который начисляют налог. Уведомление по начислениям за 2019 год нужно подать до 31 декабря 2019 года.

https://www.youtube.com/watch?v=3S1Rri-8dRA

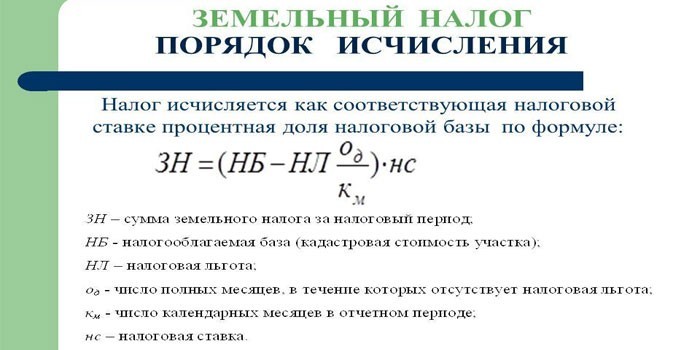

Перед тем как представить формулу, по которой высчитывается величина выплат в том или ином случае, нужно ознакомиться с основными величинами:

- Кадастровая стоимость объекта – цена, указанная в кадастровом паспорте на землю. При отсутствии у собственника такого документа стоимость можно узнать в фискальном органе (кадастровой палате, БТИ и т. п.).

- Налоговая ставка – либо 0,3%, либо 1,5%, в зависимости от категории земли. Принадлежность участка к какому-либо классу узнается в администрации города или земельном управлении.

- Коэффициент владения – применим при вступлении в собственность не с начала года. Если гражданин владеет участком неполный календарный период, соответственно, сумма налога понижается пропорционально дате покупки земли.

- Размер доли – актуален при долевой или совместной собственности. Тогда дольщики делят налог между собой в установленном для каждого размере.

Уточнить все спорные моменты нужно в местном отделении Федеральной налоговой службы.

Государство не дает стопроцентных скидок пенсионерам

Автоматически льгота пенсионеру не пойдет, нужна подача заявления и предоставление следующих документов:

- паспорт;

- свидетельство о браке;

- документы на земельный участок;

- пенсионное удостоверение;

- другие корочки, позволяющие гражданину претендовать на льготу.

Государство не дает стопроцентных скидок пенсионерам в уплате земельных налогов, возможны лишь частичные льготы. Региональные же власти могут пойти на присвоение финансовых послаблений, но только по своему усмотрению.

В некоторых областях, краях льгота означает полное освобождение от уплаты налога на землю для физического лица пенсионного возраста.

Льготы по налогу на землю для пенсионеров в Московской области

ЗН = НБ × НС × КПВ × ДПС – Л, где:

- ЗН – сумма налога на землю, выраженная в рублях;

- НБ – налоговая база, определяемая как кадастровая стоимость надела по состоянию на 1 января расчетного периода. Значение определяется налоговой из данных государственного кадастра недвижимости (Росреестра).

- НС – налоговая ставка. Определяется нормативно-правовыми актами региона.

- КПВ – коэффициент периода владения участком, определяемый в долях в зависимости от количества месяцев (максимальное значение – 1).

- ДПС – доля в праве собственности. Если пенсионер – единоличный владелец, значение принимается за 1. Если участок находится во владении нескольких лиц, налог исчисляется для каждого индивидуально в зависимости от доли собственности.

- Л – льготы по налогу на землю для пенсионеров, определяемые региональным законодательством.

| Размер ставки | Назначение участка |

| 0,3% |

|

Земельный налог для пенсионеров в столице и области начисляется всем владельцам наделов. Освобождаются уплаты земельного налога с суммы, не превышающей 1 млн рублей, только некоторые жители Москвы:

- инвалиды с детства;

- лица с присвоенной 1 или 2 группой инвалидности;

- инвалиды и ветераны боевых действий (в том числе Великой Отечественной войны);

- многодетные родители (усыновители);

- лица, пострадавшие вследствие аварии на Чернобыльской АЭС.

| Населенный пункт | Категория пенсионеров | Размер скидки |

| г. Одинцово | Неработающие | 100% |

| г. Ивантеевка | Малоимущие | 100% |

| Одиноко проживающие | 50% | |

| г. Павловский Посад | Одиноко проживающие | 100% |

| г. Королев | Неработающие старики, постоянно проживающие на участке площадью не более 1200 кв. м | 50% |

Особенности расчета

Например, после перестройки пенсионеров освобождали от земельного налога. Но продлилось это не так долго, как того бы хотелось.

На сегодняшний же день общефедеральный закон о земле не выделяет пенсионеров как таковых в качестве льготников и субсидии лишние им не выплачивает. Предоставлять льготы старикам по земельному налогу или нет, зависит сегодня от желания каждого отдельно взятого муниципалитета.

Налоговый кодекс своей статьей 395 разрешает бесплатное землепользование лишь представителям коренных малочисленных народов Севера, Дальнего востока и Сибири.

https://www.youtube.com/watch?v=-VUROaS0fik

Только жители этих труднодоступных регионов могут быть освобождены от уплаты налога. Перечислены и те, кто может надеяться на льготы по уплате.

Сэкономить 10000 рублей могут россияне, являющиеся:

- ветеранами ВОВ;

- военными пенсионерами любых силовых структур;

- героями военных действий;

- героями России или Советского Союза, кавалерами ордена Славы;

- инвалидами;

- жертвами лучевой болезни в результате участия в ядерных испытаниях;

- пострадавшими от техногенных катастроф.

Автоматически делать послабление по уплате земельного налога никто не будет. Если пенсионер имеет право на льготы по этому списку, он должен подать заявление на получение этих льгот. Для этого необходимо обратиться в ближайшее отделение НИ.

Посмотрите небольшое видео о ставке земельного налога в Московской области.

К заявлению должны прилагаться документы:

- подтверждающие право на льготу (справки об инвалидности, ранениях, заболеваниях, наградах, удостоверение ветерана);

- паспорт;

- относящиеся к земельному участку.

Помимо местных земельных льгот, всем пенсионерам России положена помощь в виде:

- налоговых вычетов из НДФЛ. При покупке или строительстве жилплощади пенсионеру могут пересчитать уплаченную по налогу сумму за три года;

- освобождения от имущественного налога. Освобождаемый имеет такое право лишь в отношении какого-либо одного из объектов собственности (либо на дом, либо на квартиру, либо на гараж). За остальные объекты придется платить;

- освобождения от НДФЛ при начислении страховых и накопительных пенсий и фиксированных выплат к ним, при получении подарков и материальной помощи, при оплате санаторных путевок и медобслуживания;

- субсидии по оплате ЖКХ, если за жилищно-коммунальный комфорт отдается более 22% пенсии;

- доплаты к мизерного размера пенсии. Пособие должно приравнивать размер пенсии к прожиточному минимуму.

Общие для всей Московской области законы умалчивают о пенсионерах. Внутри области отдельные муниципалитеты все же идут навстречу достигшим почтенного возраста людям:

- в Одинцово освобождаться от земельного налога имеют право все неработающие пенсионеры;

- в Павлово-Посадском районе субсидии облегчают жизнь только одиноким пенсионерам, полностью погашая собою налог;

- в Ивантеевке не берут денег с малоимущих стариков, а одиноким снижают размер налога вдвое;

- власти Королева дают субсидии в размере 50 % от налога тем неработающим пенсионерам, которые проживают на участке постоянно. При этом сама земля не должна занимать более 1200 кв. м.;

- в Лотошино малоимущие обладатели пенсий могут рассчитывать на налог, уменьшенный на четверть.

Предлагаю посмотреть короткую видеоинструкцию о том, как проверить и скорректировать земельный налог.

В целом, Московская область только лишь усиливает тяготы вышедших на заслуженный отдых граждан.

В результате недобросовестно сделанной кадастровой оценки сумма налога выросла здесь в несколько раз. Подчас за свои обычные участки в несколько соток жителям Подмосковья приходилось уплачивать пятизначные суммы.

На сегодня ситуацию удалось более-менее нормализовать. Профильные комиссии по переоценке продолжают работу, и любой желающий может оспорить размер своего земельного налога.

Чтобы рассчитать сумму земельного налога, кадастровую стоимость участка нужно умножить на определённую процентную ставку.

Кадастровая стоимость участка определяется по состоянию на 1 января. Если участку меньше года, ориентируются на ту дату, когда был осуществлен кадастровый учет.

Размер ставки устанавливается региональными властями и будет меняться ежегодно. Планируется плавное повышение суммы земельного налога к 2020 году. По МО для физических лиц сегодня действуют ставки размером 0,1-0,3%.

В стадии проекта находится закон, увеличивающий размер налога на землю в пять раз для тех собственников, которые не пожелали оформить находящиеся на участке постройки.

https://www.youtube.com/watch?v=81tQxOKMtNc

При помощи аэрофотосъемки наделы с незаконными строениями вычисляются легко. Как вариант пятикратному размеру налога рассматривается иная формула получения казной денег.

Предлагается стоимость неоформленных построек определять как кадастровую стоимость участка, умноженную на определенный коэффициент. Подобные меры позволят казне получить до 1,8 млрд. рублей с нерадивых собственников, коих в Подмосковье около 30%.

Впрочем, депутаты Госдумы предлагают делать различие между жилыми незарегистрированными домами и садовыми домиками. Льготы пенсионерам при этом также остаются на усмотрение муниципалитетов, равно как и получение ими государственной субсидии.

Вполне возможно, что ужесточение экономической ситуации приведет к тому, что пенсия недостаточного размера вынудит пожилых людей просто продавать собственную землю за бесценок.

| Видео (кликните для воспроизведения). |

И, как обычно, небольшой видеоролик, в котором эксперты расскажут, как можно оспорить кадастровую стоимость земли.

Источники

В Московской области предусмотрено обязательное начисление налога на земельные ресурсы для граждан, которые получают пенсионное пособие.

При написании заявки пенсионером в местные органы власти может быть предусмотрено начисление льгот, если граждане относятся к льготным категориям. Остальные категории пенсионеров выплачивают налоги на земельное имущество в полном объеме.

При расчете земельного налога на сумму платежа могут влиять большое количество факторов, которые необходимо уточнять в налоговой организации.

Чаще всего за несколько месяцев до внесения необходимого налогового платежа владельцы имуществом получают уведомление, в котором расписываетсясума платежа и возможные льготы.

Однако такие виды платежек могут не приходить своевременно, так как уведомление отправляется с помощью почтового отделения и не всегда своевременно достигает получателя. Поэтому очень важно уметь самостоятельно рассчитать сумму обязательного платежа на земельное имущество.

Кадастровая стоимость х Д х Ст = сумма земельного налога

- Кадастровую стоимость участка гражданин сможет получить из документов на земельный участок, а именно кадастровые документы в которых имеется кадастровая стоимость имущества. В случае необходимости можно получить информацию, обратившись в отделение Росреестра, или на официальном сайте Росреестра.

- Д- при наличии долевого владения имуществом, учитывается размер доли.

- Ст – налоговая ставка предусмотрена региона, проживания собственника имущества, поэтому перед началом расчета рекомендовано уточнить размер ставки.

Отметим! В случае если человек сомневается в правильности проведённых расчетов, рекомендовано обратиться в налоговую организацию для сверки полученного результата.

https://www.youtube.com/watch?v=uiRPlzNlDKc

На размер платежа влияют некоторые факторы, которые могут отличаться для каждого региона.

Однако следует выделить общие виды факторов:

- размер имущества и кадастровая стоимость;

- ставка по налогу для региона;

- наличие льгот.

Примечание! Большое значение имеет расположение участка и целевое использование имущества. Также значение может иметь количество собственников имущества и категория граждан.

Кто имеет право?

Налоговая рассматривает заявление на освобождение от налогов в течение 30 дней.

Как пенсионерам получить льготы по налогам

Для реализации установленной привилегии необходимо обратиться в Налоговую инспекцию (ИФНС) по месту жительства или месту нахождения земельного участка и представить необходимые документы:

- паспорт;

- соответствующее удостоверение, подтверждающее тот факт, что гражданин является льготником;

- документы, подтверждающие права на земельный участок (с 2016 года правоподтверждающим документом является только выписка из ЕГРН).

Но учтите: льгота на земельный налог для пенсионеров 2019 г. предоставляется, если до 1 ноября налоговики получат уведомление, в котором указано, в отношении какого земельного участка вы хотите применить налоговый вычет. Если такое уведомление отправлено не будет, ФНС сама выберет для применения вычета тот участок, по которому рассчитанный размер налога оказался больше.