Содержание

Как уйти на каникулы

Однако столь ожидаемый закон новогодним подарком потенциальным бизнесменам не стал. Во-первых, оказалось, что налоговые каникулы положены только для впервые зарегистрированных ИП, а для ООО их не ввели по удивительной для бизнеса, но совершенно понятной для бюрократов причине. Чиновники просто не нашли механизмов, как не допустить массовой регистрации новых компаний с целью нулевого налогообложения.

Регистрация ИП осуществляется по ИНН физического лица, который не меняется на протяжении его жизни, поэтому легко отследить тех, кто снялся с учета и снова зарегистрировался, чтобы попасть под действие налоговых каникул. А вот закрыть работающую фирму и открыть новую, которая подпадет под налоговые каникулы, просто, ведь ИНН у организаций разный.

Так что, повторимся, налоговые каникулы положены только для впервые зарегистрированных ИП. На предпринимателей, уже действующих на момент вступления в силу регионального закона, налоговые каникулы не распространяются.

Во-вторых, федеральный закон не ввел налоговые каникулы на всей территории РФ, а только дал право регионам вводить их у себя. Регионы же делать это не торопились, чтобы не лишиться ожидаемых налоговых поступлений от новых ИП. Предполагаемый «недобор» налогов из-за предложенных льгот в целом по России составляет 250 млрд рублей.

В рамках государственного бюджета не так уж много, но для некоторых региональных бюджетов даже 1-2 млрд рублей – это серьезная сумма. Хотя, казалось бы, какая разница – ведь налоговые каникулы не снижают уже имеющихся налоговых поступлений, а дают возможность жителям регионов открыть новые бизнесы, встать на ноги и потом уже пополнять казну. Но все-таки, значительная часть регионов ввела на своей территории нулевое налогообложение для новых предпринимателей.

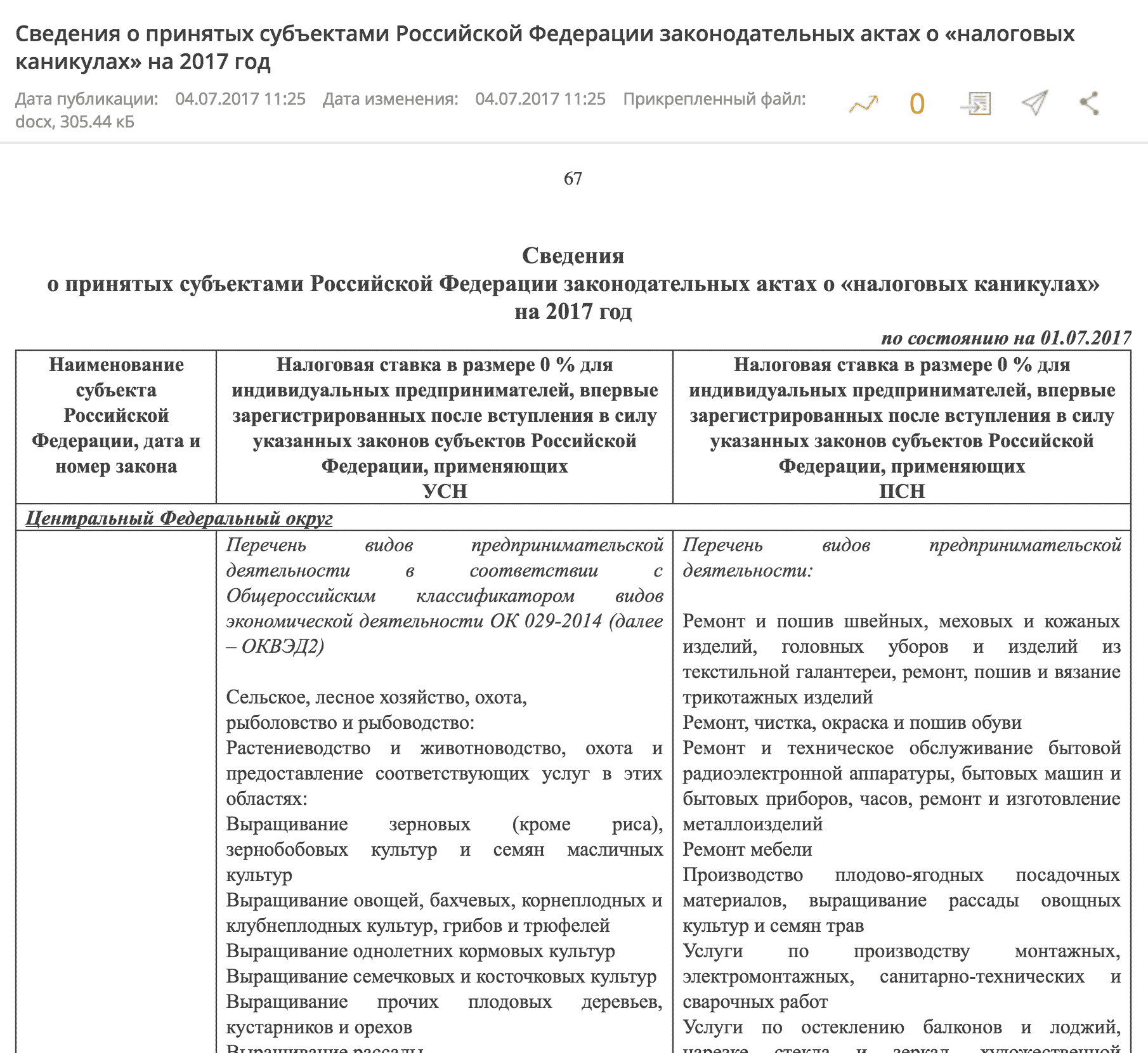

В-третьих, налоговые каникулы распространяются на определенные виды деятельности в производстве, услугах и научной деятельности. Торговля под налоговые каникулы не подпадает! Каждый регион устанавливает для себя конкретные виды деятельности с указанием кода ОКВЭД, на которые будет распространяться эта льгота. Кроме того, в местных законах могут устанавливаться иные ограничения и требования к ИП «на каникулах».

В-четвертых, налоговые каникулы могут получить только ИП, выбравшие режимы УСН и ПСН. На вмененный режим и на ОСНО эта льгота не распространяется.

В-пятых, хотя срок действия региональных законов о налоговых каникулах установлен до конца 2020 года, конкретный индивидуальный предприниматель может получить их максимум на 2 года (в законе об этом говорится, как о налоговом периоде). Относительно налогового периода надо еще знать следующее: им считается и тот год, в котором ИП зарегистрировался.

Итого, получить нулевую налоговую ставку на период до двух лет могут только ИП, соблюдающие следующие требования:

- впервые прошедшие государственную регистрацию в качестве индивидуального предпринимателя после вступления в силу регионального закона о налоговых каникулах;

- предполагающие осуществлять деятельность из списка, приведенного в региональном законе;

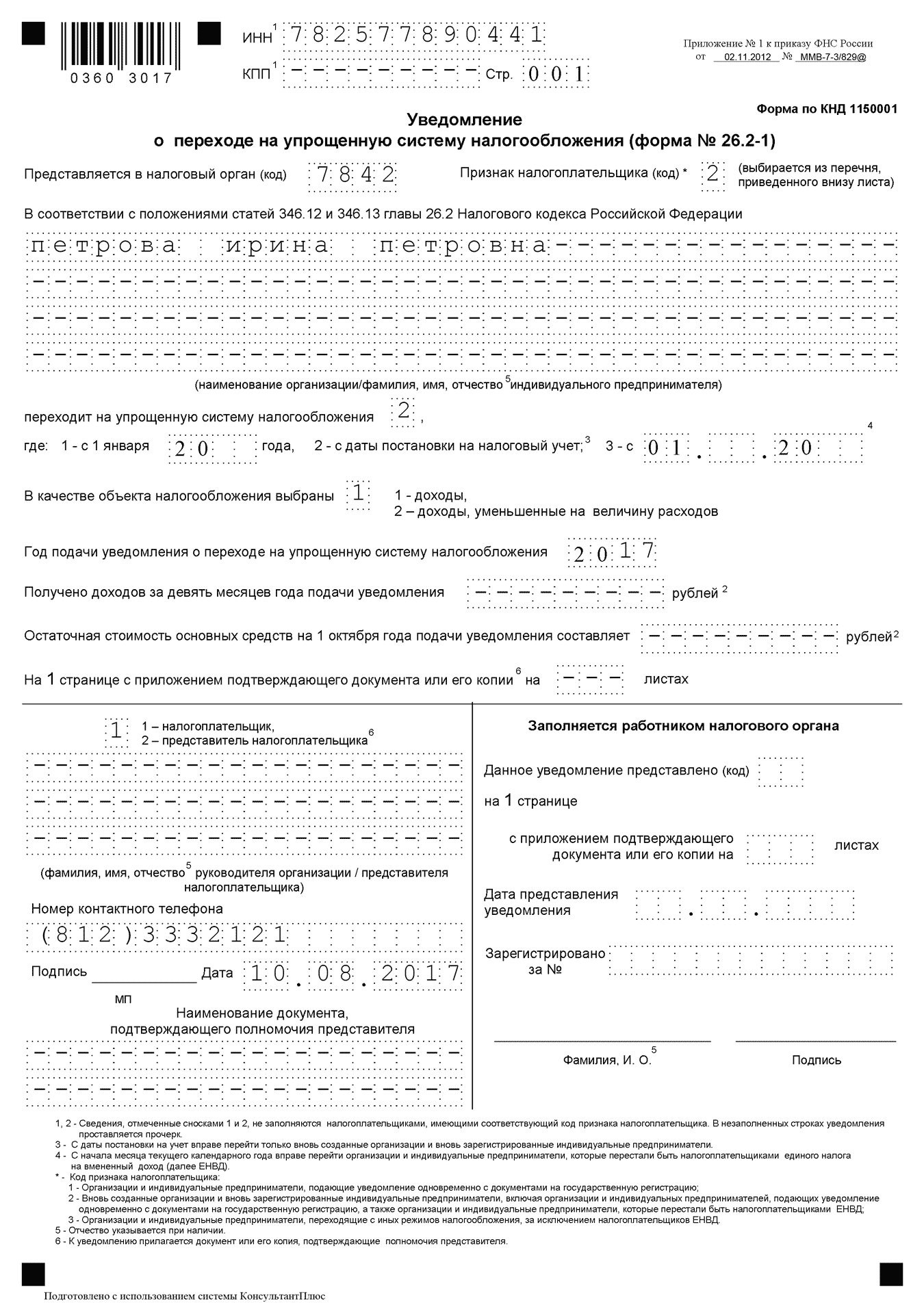

- выбравшие налоговый режим УСН или ПСН и перешедшие на нулевую ставку сразу после регистрации.

Для удобства оплаты налогов и страховых взносов советуем открыть расчётный счёт. Тем более сейчас многие банки предлагают выгодные условия по открытию и ведению расчётного счёта.

Чтобы выйти на каникулы, ИП должен соответствовать нескольким критериям.

Новизна. ИП должен быть новым. То есть зарегистрированным как ИП впервые после принятия закона в вашем регионе.

Если раньше вы работали как индивидуальный предприниматель, потом закрылись, а потом снова зарегистрировали ИП — каникулы вам не положены. По ИНН сразу видно — впервые регистрируется предприниматель или повторно. Дело в том, что у ИП сохраняется ИНН физлица, а этот ИНН в свою очередь не меняется на протяжении всей жизни.

Предприниматель вправе применить льготную ставку 0% со дня его госрегистрации непрерывно в течение двух налоговых периодов.

Вид деятельности. ИП должен работать в производственной, социальной, научной сферах или в сфере бытовых услуг населению. Доходы от льготного вида деятельности должны составлять не менее 70% от вашего общего дохода.

Торговля к льготным видам деятельности не относится.

Налоги. ИП должен числиться как плательщик УСН или ПСН.

Регион. ИП должен быть зарегистрированным в регионе, который поддерживает программу налоговых каникул.

Шаг 1. На сайте Минфина откройте раздел «Сведения о принятых субъектами Российской Федерации законодательных актах о „налоговых каникулах“ на 2017 год» от 01.07.2017 и найдите свой регион. Посмотрите, попадает ли ваш вид деятельности под льготу.

- научными исследованиями и разработками;

- производством офисной техники и оборудования;

- производством компьютеров и периферийного оборудования;

- производством текстильных изделий и одежды;

- выделкой и крашением меха;

- производством кожи и изделий из кожи и так далее.

Если есть сомнения, позвоните в районную ИФНС и уточните, попадают ли ваши ОКВЭДы в категорию, указанную в перечне льгот. Вдруг вы программируете станки на ассемблере, а для ИФНС это попадает в категорию «производство компьютеров и периферийного оборудования». Короче, нужно разбираться в каждом конкретном случае.

Если вы занимаетесь, допустим, принтами на футболках — каникул не будет. Но если разрабатываете новую технологию принтов, то, вероятно, будут.

Шаг 2. Сообщать в ИФНС о выходе на каникулы не нужно, налоговый кодекс не предусматривает для предпринимателя такой обязанности. Каких-либо обязательных заявлений или уведомлений о праве на налоговые каникулы в ИФНС подавать не нужно. Но можно обратиться в свою налоговую инспекцию за справочной информацией, применимы ли налоговые каникулы к вашему виду деятельности.

Шаг 3. Когда будете сдавать годовую декларацию по УСН, укажите в ней ставку 0%. По ПСН не нужно ни оплачивать патент, ни отчитываться в ФНС.

На кого распространяются налоговые каникулы?

Если вы хотите воспользоваться безналоговым периодом, то нужно знать о некоторых ограничениях:

- На налоговые каникулы могут перейти только ИП;

- Зарегистрироваться как ИП должны после 25 марта 2015 года;

- Получать статус ИП должны в первый раз.

- Налоговые каникулы действуют только для тех, кто выбрал упрощенку и патент

- Работать предприниматель может в одной из этих сфер услуг: научно-производственной, социальной или бытовых услуг.

Все изменения в налоговых каникулах для ИП есть на сайте Минфина. Долевое значение доходов от этих видов деятельности должны быть не меньше 70 процентов от денег, полученных предпринимателем. Иначе предприниматель потеряет право на льготу.

Налоговые каникулы в регионах

Если такого закона нет для вашего региона, то нет и каникул.

- сбором и заготовкой дикорастущих грибов;

- разведением свиней;

- охотой, отловом и отстрелом диких животных, включая предоставление услуг в этих областях;

- научными исследованиями и разработками в области естественных и технических наук;

- дошкольным образованием;

- малярными и стекольными работами.

Почему список именно такой — мы не знаем.

Для перехода на каникулы, внимательно изучите ваши региональные законы. Действие закона о налоговых каникулах для ИП полностью зависит от местной власти. Только они решают, какие виды деятельности по ОКВЭД попадают под налоговые каникулы. Например, в этом законе не участвуют Крым, Республика Татарстан и Севастополь.

Если в вашем регионе действует закон о налоговых каникулах для ИП, то нужно следить за численностью сотрудников и размером дохода. Если хотя бы одно ограничение будет нарушено, предприниматель слетит с каникул и придется заплатить все налоги! Поэтому, будьте внимательны.

Особенности действия закона о налоговых каникулах ИП в вашем регионе можно выяснить, направив запрос в налоговую инспекцию по месту прописки ИП. Запрос можно задать письменно и устно. Кроме того, сведения об условиях налоговых каникул в регионах публикует Минфин.

Льготную ставку можно использовать непрерывно два налоговых периодов подряд, начиная со дня регистрации предпринимателя.

Сколько длятся каникулы

Каникулы действуют два налоговых периода — это два года для УСН или два периода действия патента для ПСН. Год регистрации ИП считается первым налоговым периодом.

Допустим, вы зарегистрировали ИП на УСН в августе 2017 года и попали по всем критериям под налоговые каникулы. Первый налоговый период для вас закончится в декабре 2017 года. Вторым налоговым периодом для вас станет весь 2018 год.

Если зарегистрировали ИП на УСН в октябре 2017 года, то первый налоговый период для вас все равно закончится в декабре 2017 года. Примите к сведению: в конце года регистрировать ИП на УСН для ухода на каникулы невыгодно.

Если ИП два раза подряд получил патент на 6 месяцев для изготовления изделий народных художественных промыслов, то его каникулы закончатся через один календарный год.

Если получил патент сначала на 3 месяца, а потом на 6 месяцев — каникулы продлятся 9 месяцев и на этом закончатся, потому что ИП израсходует оба налоговых периода. Уже следующий патент — на любой срок — нужно будет оплатить.

Как быть на каникулах при УСН?

Предположим, что предприниматель Арнольд Иванович Петров решил открыть тренажерный зал и зарегистрировался как ИП в октябре 2018 года. ИП Петров сразу перешел на УСН по ставке 6%. На «упрощенке» налоговый период – один год. Поэтому он правильно применил льготную ставку 0 % в течение двух налоговых периодов, то есть был на каникулах три месяца – до конца 2018 года (октябрь, ноябрь, декабрь) и 12 месяцев 2019 год.

Поэтому, выгоднее получать статус ИП в начале года и пользоваться налоговыми каникулами весь год.

Уведомлять налоговиков о применении налоговых каникул не нужно. Как только вы подали заявление на упрощенку, льгота начнет действовать. На всякий случай, можно уточнить в своей налоговой инспекции, при вашем виде деятельности применяются ли каникулы.

Налоговые каникулы для ИП на патенте

При патенте налоговый период – время, на которое покупается патент. Кто-то оплачивает его на один месяца, а кто-то на 12. Поэтому, чтобы воспользоваться налоговыми каникулами, выгодно покупать патент сразу на год.

Если же вы регистрируетесь и собираетесь переходить на ПСН, все иначе: нужно подать заявление на патент по форме 26.5-1.

Дополнительные ограничения

Чтобы ИП мог уйти на каникулы, «льготный» вид деятельности должен приносить бизнесу не менее 70% от всего дохода. Если меньше, то на льготу претендовать вы не можете.

В отдельных регионах могут быть ограничения по количеству сотрудников. На УСН допускается не более 100 работников, а на ПСН не более 15, но и это количество может быть снижено в регионе. Например, вводя налоговые каникулы, Москва ограничила для ИП возможность нанимать более 15 человек даже на упрощенке.

Еще есть ограничения по предельному максимальному размеру доходов в год или по отдельным кодам ОКВЭД. Субъекты РФ, вводя налоговые каникулы, могут установить свою величину предельного дохода для льготного вида бизнеса.

Если вы нарушаете эти ограничения — например принимаете больше сотрудников, чем можно, — вы утрачиваете право на льготу. Это значит, что нужно будет заплатить налоги за весь период, когда ставка 0% перестала для вас действовать.

Не забудьте про фиксированные взносы

К сожалению, предприниматели даже на каникулах продолжают платить фиксированные страховые взносы!

За себя ИП заплатит: в 2018 г. – 32385 рублей, в 2019 – 36 238 рублей, в 2020 году – 40 874 рублей. За сотрудников придется оплатить не только страховые взносы во внебюджетные фонды, но и налог на доходы с физлиц.

Если нет времени разбираться с учетом и отчетностью, вам поможет новый сервис бухгалтерского аутсорсинга .

Будьте готовы к камеральной проверке. Налоговики досконально проверят ваше право на налоговые каникулы. Нет ли нарушений по численности сотрудников, по предельной величине дохода и соответствуете ли видам деятельности?

Каникулы – шанс для предпринимателя работать без налогов и безболезненно протестировать свою нишу. Главное – попасть под критерии налоговых каникул, следить за изменениями в региональном законодательстве и платить фиксированные взносы во внебюджетные фонды.

Для новостей малого бизнеса мы запустили специальный канал в Telegram и группы во Вконтакте, Фейсбуке и Одноклассниках. Присоединяйтесь! Даже Твиттер есть.

Коротко

- Каникулы — возможность для ИП не платить единый налог по УСН или за патент непрерывно, в течение двух налоговых периодов.

- Чтобы выйти на каникулы, ИП должен быть «молодым», числиться плательщиком УСН или ПСН, заниматься определенной деятельностью и числиться в регионе, где каникулы разрешены.

- ИФНС уведомлять или предупреждать о применении налоговых каникул не нужно.

- Декларацию по УСН сдавать нужно, платить взносы за себя и сотрудников — тоже нужно.

Коротко

- Каникулы — возможность для ИП не платить единый налог по УСН или за патент непрерывно, в течение двух налоговых периодов.

- Чтобы выйти на каникулы, ИП должен быть «молодым», числиться плательщиком УСН или ПСН, заниматься определенной деятельностью и числиться в регионе, где каникулы разрешены.

- ИФНС уведомлять или предупреждать о применении налоговых каникул не нужно.

- Декларацию по УСН сдавать нужно, платить взносы за себя и сотрудников — тоже нужно.