Содержание

- 1 Особенности транспортного налога в 2019 году

- 2 Что будет, если не заплатить

- 3 Срок оплаты транспортного налога для юридических лиц

- 4 Как и где узнать транспортный налог, подлежащий уплате

- 5 Ставки транспортного налога

- 6 Портал Госуслуги

- 7 Повышающие коэффициенты

- 8 Сервис Налоги2019 .рф

- 9 Льготы по транспортному налогу

- 10 Как уменьшить транспортный налог

- 11 Как проверить задолженность

- 12 Спишут ли транспортный налог по амнистии?

- 13 Главное о транспортном налоге

- 14 Главное о транспортном налоге

Особенности транспортного налога в 2019 году

В этом году в порядок расчета и уплаты транспортного налога внесены определенные изменения:

- Доработан перечень дорогостоящих автомобилей;

- Изменен бланк декларации;

- Для физических лиц отменены коэффициенты 1,3 и 1,5 на дорогие авто, теперь применяется только 1,1;

- Отменена льгота для юридических лиц при уплате сборов по системе «Платон»;

- Доработан расчет срока владения средством передвижения, если владелец зарегистрировал право собственности меньше года назад;

- Установленные коэффициенты и расчеты для дорогих ТС применяются только к текущему году, пересчеты за предыдущие отчетные периоды невозможны.

Нововведения вносятся и региональными властями, т.к. они вправе изменять этот раздел налогообложения по своему усмотрению. Чтобы уплатить транспортный налог, гражданам необходимо ознакомиться с налоговым уведомлением или самостоятельно посмотреть задолженность на нашем сайте.

https://www.youtube.com/watch?v=ytcreatorsru

На данный момент, это самый простой способ оплаты. Чтобы совершить платеж:

- Введите ИНН — идентификационный номер налогоплательщика или индекс налоговой квитанции, если есть;

- Подтвердите согласие на обработку запроса;

- Ознакомьтесь с суммой платы;

- Заполните поля для осуществления платежа;

- Подтвердите операцию.

На сайте принимается оплата банковскими картами серий Visa, MasterCard, МИР. Для уплаты через Налоги 2019 не требуется регистрация, не нужно создавать личный кабинет налогоплательщика, как на налог ру. Платеж отслеживается. Вы узнаете наверняка, что средства дошли и ФНС засчитала оплату транспортного налога.

Подлежащая направлению в контролирующий орган отчетность представляет собой декларацию со сведениями, охватывающими налоговый период, т. е. год. А надо ли сдавать расчеты по данным отчетных периодов (если регионом принято решение об их введении)?

НК РФ не предусматривает создания по этому налогу отчетов промежуточного вида и не дает регионам права принимать решение об их введении. С чем это связано? С исключением из обращения излишних отчетных документов. Почему они оказываются лишними? Потому что:

- НК РФ (пп. 2.1, 3 ст. 362) однозначно определяет формулу расчета авансового платежа зависящей от реальной информации о наличии транспорта, числящегося за юрлицом, и действительных для каждой единицы базы, ставки и повышающих/понижающих коэффициентов.

- ИФНС (с учетом возможностей межведомственного взаимодействия) доступны актуальные сведения о транспортных средствах, зарегистрированных на налогоплательщика, и она способна оценить, насколько к действительным цифрам близка каждая уплаченная в качестве аванса сумма. При этом плательщику дается возможность самостоятельно скорректировать общую величину платежа до правильной по итогам года.

Представить годовую декларацию в налоговый орган следует не позже 1 февраля года, наступающего вслед за отчетным (п. 3 ст. 363.1 НК РФ). Для отчета за 2019 год срок подачи истечет 03.02.2020 года, т.к. 01.02.2020 — выходная суббота. Поэтому крайний срок переносится на следующий ближайший рабочий день (п. 7 ст. 6.1 НК РФ).

ВНИМАНИЕ! С отчетности за 2020 год транспортный налог для юрлиц будет рассчитывать ФНС на основании данных, представленных ей органами ГИБДД. Отчет за 2020 год сдавать не нужно. Подробности читайте здесь.

От крайнего срока, установленного для сдачи декларации по транспорту, начинается отсчет периода, к которому оказывается возможной привязка регионом конечной даты уплаты налога по итогам года. До его наступления назначить дату платежа нельзя (п. 1 ст. 363 НК РФ).

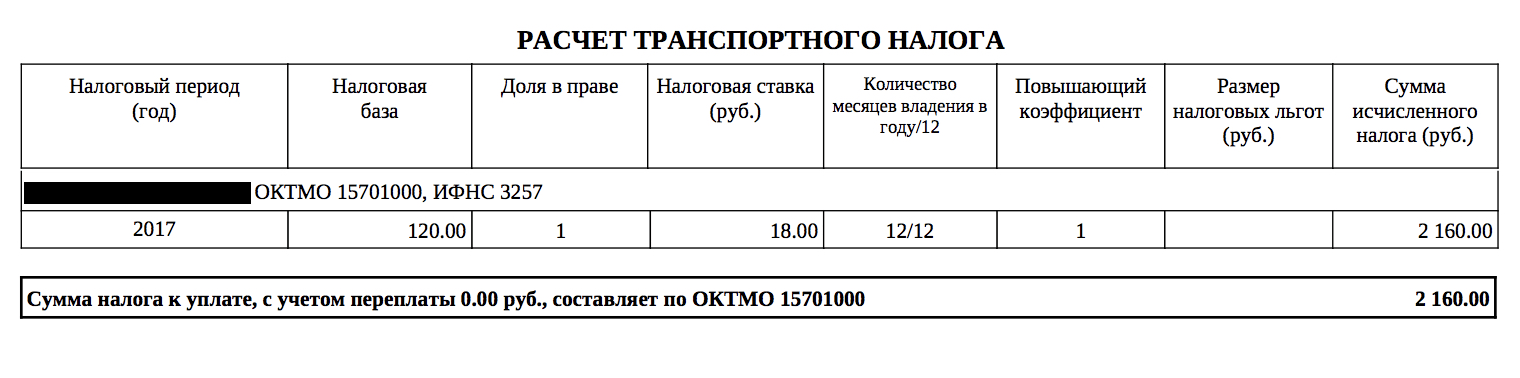

Обязанность платить налог закреплена за физическими лицами и организациями, на которых зарегистрировано ТС. Физлица уплачивают налог на основании уведомления налогового органа. Как оно выглядит, можно посмотреть в статье «Налоговое уведомление по транспортному налогу (образец)».

На практике ИФНС зачастую ошибается при расчете налога для физлица. 1 из причин этого — несвоевременное получение сведений о продаже автомобиля. В этой статье вы найдете рекомендации, которые помогут вам доказать ошибочность расчета налогового органа.

Кто должен платить налог в месяце реализации автомобиля — покупатель, продавец или оба? С 2016 года несправедливость в отношении двойной уплаты налога по 1 и тому же ТС старым и новым владельцем решена. Теперь если автомобиль реализован после 15 числа месяца, то сумму налога за этот месяц платит старый хозяин, новый же начинает платить налог со следующего месяца. Ситуация, когда реализация происходит до 15 числа, подробно рассмотрена в этой статье.

ОБРАТИТЕ ВНИМАНИЕ! Применение спецрежима не дает никаких преференций по уплате налога. Об этом — наша следующая статья.

Какие льготы по транспортному налогу в 2016–2017 и 2018 годах предусмотрены законодательством? Это указано как в НК РФ, так и в региональных законах. НК РФ позволяет не платить налог организаторам Олимпийских игр и мирового чемпионата по футболу — 2018. Регионы же имеют право самостоятельно определять, кому можно не платить налог.

Подробнее о льготах по транспортному налогу узнайте из статьи «Кто имеет льготы по транспортному налогу в 2017 году?».

1. Транспортный налог уплачивается один раз в год за предшествующий год. Если Вы владеете автомобилем не полный год (например, купили в феврале или продали в ноябре), то налог Вы будете платить только за те полные месяцы, в течение которых автомобиль был у Вас в собственности (в примерах — 11 месяцев).

Например, налог за 2017 год нужно заплатить в 2018 году.

Срок уплаты налога — 1 декабря. Однако если первое декабря является выходным днем, то срок переносится на следующий рабочий день.

Например, в 2018 году 1 декабря — суббота, поэтому налог можно оплатить до 3 декабря.

3. Размер транспортного налога зависит от:

- мощности автомобиля,

- региона, где автомобиль зарегистрирован,

- от возраста транспортного средства.

База налогообложения × ставка налога.

https://www.youtube.com/watch?v=ytcopyrightru

Кроме того, в эту формулу могут также добавляться понижающие/повышающие коэффициенты, а ставка налога в регионе может быть уменьшена или увеличена по отношению к базовым величинам, указанным в п. 1 ст. 361 НК РФ. Но установленные в субъектах федерации ставки налога не могут отличаться от базовых больше чем в 10 раз — такое ограничение указано в п. 2 ст. 361 НК РФ.

Подробнее о порядке расчета транспортного налога для автомобилей читайте в нашей статье «Как рассчитать транспортный налог на автомобиль?».

В отношении дорогих авто, стоимость которых превышает 3 млн руб., применяется повышающий коэффициент. Этот коэффициент можно найти в п. 2 ст. 362 НК РФ. Его величина зависит не только от стоимости авто, но и от срока его использования после выпуска. Цены на элитные автомобили ежегодно обновляются и доступны для знакомства с ними на официальном сайте Минпромторга.

В соответствии с п. 5 ст. 83 НК РФ местом для предоставления деклараций и уплаты транспортного налога в отношении автомототехники и воздушных ТС считается место регистрации самого налогоплательщика.

Налогоплательщики-юрлица в отличие от физлиц должны самостоятельно рассчитывать налог и отчитываться по нему в ИФНС путем подачи деклараций. Налоговые декларации по транспортному налогу подаются не позднее 1 рабочего дня февраля того года, который следует за отчетным. Если в регионе принято решение об уплате авансовых платежей, то в течение года ежеквартально платятся такие платежи, но расчеты по ним в ИФНС не подаются. Суммы авансов учитывают при определении величины налога, подлежащего уплате по окончании налогового периода.

О том, как отчитаться по транспортному налогу, можно узнать из этой статьи .

Все подробности представления и заполнения декларации по транспортному налогу за 2019 год вы можете узнать из Готового решения от КонсультантПлюс.

За последние годы в порядок расчета транспортного налога были внесены изменения:

- В 2019 году уточнен перечень дорогих автомобилей. Машины перегруппированы в зависимости от года выпуска и цены.

- Изменен бланк декларации. Применять его следует с отчетности за 2019 год (утв. приказом ФНС от 26.11.2018 №ММВ-7-21/664@).

- Отменена дифференциация повышающего коэффициента для легковых автомобилей стоимостью от 3 до 5 млн. руб. С 03.08.2018 вступили в действие изменения в п.2 ст.362 НК РФ, которыми установлен коэффициент 1,1% для всех машин данной ценовой категории. Напомним ранее величина коэффициента зависела от года выпуска автомобиля: менее 12 месяцев назад, коэффициент был равен 1,5%, от 1 до 2 лет — 1,3%, от 2 до 3-х лет — 1,1%.

- Уточнен порядок расчета коэффициента владения в отчетном (налоговом) периоде, согласно которому этот коэффициент при поступлении (выбытии) ТС в этом периоде определяют как отношение числа полных месяцев владения к полному количеству месяцев в соответствующем периоде. За полный принимается тот месяц, в котором ТС приобретено до 15 числа или выбыло после 15 числа (п. 3 ст. 362 НК РФ).

- Установлены правила о том, что перечень дорогих автомобилей применим только к тому периоду, в котором он до 1 марта размещен на сайте Минпромторга (п. 2 ст. 362 НК РФ), т. е. с изменением этого списка пересчитывать налог за предшествующие годы не нужно.

- Региональными законами периодически корректируются ставки транспортного налога.

Что будет, если не заплатить

Транспортный налог платят собственники транспортных средств. То есть не те, кто фактически ездит на машине или мотоцикле, а те, на кого это имущество оформлено по документам.

Этот налог начисляют владельцам такого транспорта:

- Автомобилей.

- Мотоциклов и мотороллеров.

- Автобусов.

- Самоходных машин.

- Снегоходов и мотосаней.

- Самолетов и вертолетов.

- Яхт, катеров, моторных лодок, гидроциклов.

Транспортные средства нужно регистрировать. Например, при покупке машины новый собственник оформляет ее на себя. Он не просто подписывает договор купли-продажи с автосалоном или бывшим владельцем, а идет в ГИБДД и говорит: «Теперь владелец машины я, зафиксируйте это». И ГИБДД фиксирует.

Налоговая не будет долго ждать и начнет процедуру взыскания. Этапы такие:

- Сначала придет требование об уплате налога. Там будет дата, когда нужно погасить долг.

- Если проигнорировать требование, налоговая подаст в суд. Вас туда не позовут: это будет судебный приказ без заседаний и вызова сторон.

- По судебному приказу деньги спишут со счета. Банк обязан исполнить это требование.

- Информацию о долге могут направить работодателю.

- Если долг передадут приставам, они могут запретить выезд за границу.

Срок оплаты транспортного налога для юридических лиц

По общим правилам транспортный налог платят до 1 декабря следующего года. В 2018 году срок уплаты выпадает на выходной, поэтому его переносят на ближайший рабочий день — 3 декабря.

Транспортный налог платится физлицами и юрлицами в разные сроки. Платеж по транспортному налогу физлицами осуществляется до 1 декабря следующего года.

Срок уплаты налога для организаций устанавливается региональными органами. При этом НК РФ введено ограничение по крайней дате оплаты: она не должна быть ранее срока представления расчета по налогу.

Подробнее о сроках уплаты читайте в нашем материале.

ВАЖНО! Налог исчисляется с учетом повышающих коэффициентов. От чего зависит их значение, можно узнать по ссылке.

Помимо уплаты самого налога, регионы могут предусмотреть для организаций внесение авансовых платежей. Рассчитать их сумму поможет статья «Авансовые платежи по транспортному налогу».

Важным реквизитом при уплате любого налога является КБК. Для транспортного налога 2017 и 2018 годов он остался неизменным и выглядит следующим образом:

- для организаций — 182 1 06 04011 02 1000 110;

- для физлиц — 182 1 06 04012 02 1000 110.

https://www.youtube.com/watch?v=ytpressru

А вот о том, какой КБК указать для оплаты пени, рассказано в этой статье.

На сегодняшний день у физлиц есть много способов оплатить транспортный налог. Например, это можно сделать в отделении любого банка или на почте. Прочие способы оплаты предложены в этой статье.

Мы рекомендуем вам контролировать свои расчеты с налоговыми органами во избежание проблемных ситуаций. Как это сделать, мы рассказываем в статье «Как узнать задолженность по транспортному налогу?».

В 2018 году при расчете и уплате транспортного налога за 2017 год примите во внимание отдельные корректировки.Узнайте о них из статьи «Транспортный налог: изменения 2017-2018».

О планах Правительства по освобождению от транспортного налога владельцев электромобилей смотрите в публикации.

Быть в курсе всех изменений помогут материалы нашей рубрики.

Сроки уплаты как самого транспортного налога, так и авансовых платежей (если решение об их уплате принято в регионе) устанавливаются законодательными органами субъектов федерации. Однако срок оплаты налога по итогам года не может быть назначен ранее 1 февраля года, следующего за отчетным (п. 1 ст. 362 НК РФ).

Размер квартального аванса составляет ¼ часть рассчитанного за год налога (п. 2.1 ст. 362 НК РФ). Величина транспортного налога к уплате по итогам текущего налогового периода определяется как разность между указанной в налоговой декларации суммой и суммарным значением уплаченных ранее авансов (абз. 2 п. 2 ст. 362 НК РФ).

Установление оплаты авансовых платежей для регионов не обязательно (п. 3 ст. 360 НК РФ). Если авансы не установлены, то юридические лица должны уплатить всю сумму налога сразу в полной сумме, начисленной за год, в установленный законом региона срок.

Порядок оформления платежки на уплату транспортного налога, включая образец ее заполнения, приведены в Готовом решении от КонсультантПлюс.

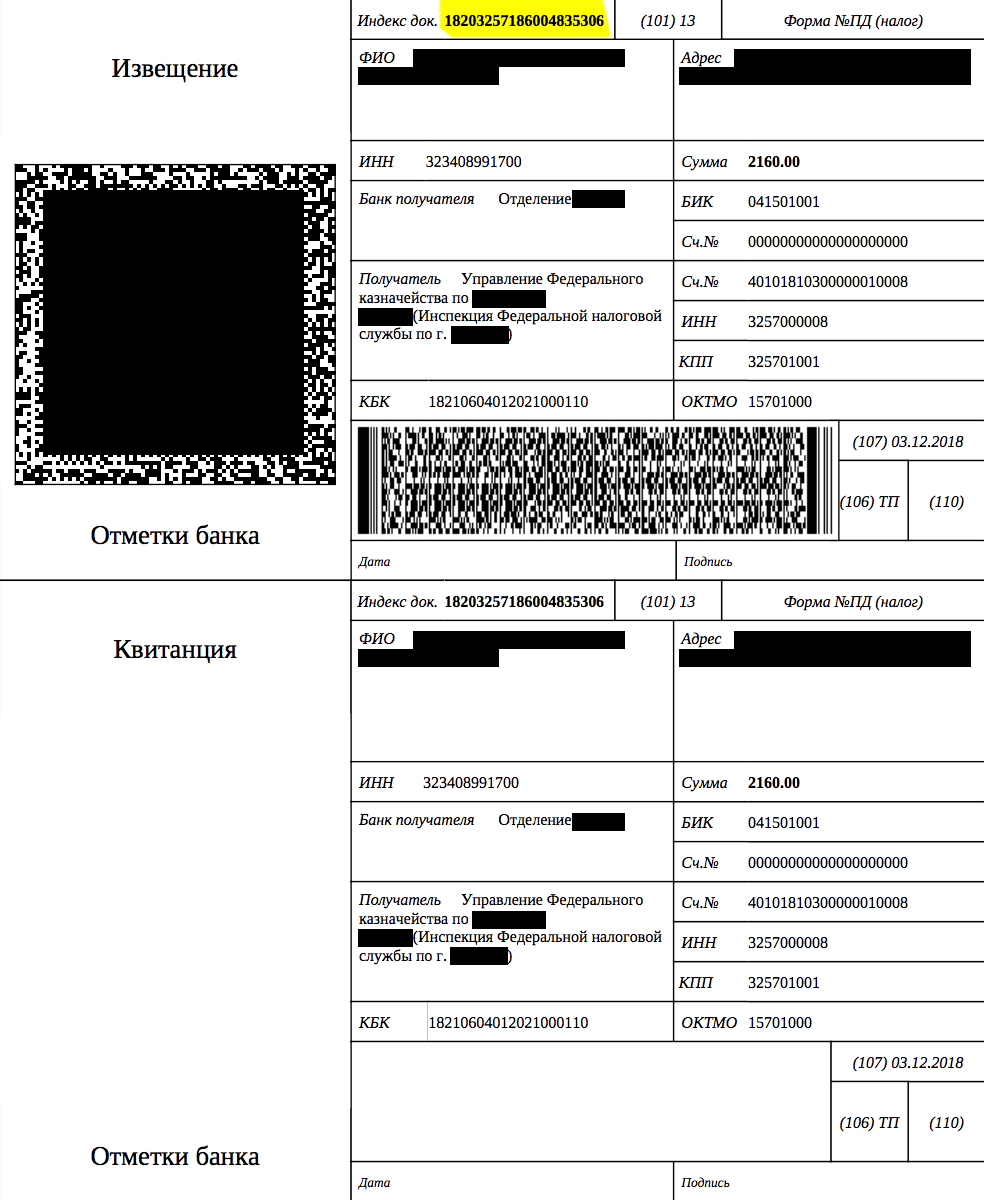

Не позднее, чем за 30 дней до срока уплаты транспортного налога, гражданам приходят налоговые уведомления вместе с квитанцией на оплату налога. Документ высылается по адресу регистрации налогоплательщика.

Если уведомление не пришло, содержит информацию без учета льгот или гражданин хочет оплатить налоги онлайн, то узнать задолженность по транспортному налогу и оплатить налог онлайн можно на нашем сайте.

https://www.youtube.com/watch?v=ytdevru

Налоги 2019 – это:

- Быстрая проверка долгов перед налоговой службой;

- Получение информации о начислениях без регистрации и создания личных кабинетов;

- Проверка задолженности по ИНН или индексу налогового документа;

- Удобная система оплаты с минимальной комиссией.

Проверить состояние счета налогоплательщика можно моментально, круглосуточно. Если ИНН неизвестен, узнать его можно по ссылке в правой части экрана.

Всё чаще граждане платят транспортный налог онлайн, не выходя из дома. Это удобно, не нужно ждать в очередях или возить с собой важные документы. Есть несколько способов дистанционной оплаты задолженности по налогу на автомобили.

Некоторые налогоплательщики предпочитают вносить платежи лично в отделениях государственных организаций и банках. Такой способ кажется им надежным.

Реквизиты для оплаты транспортного налога подгружаются программой автоматически из системы ГИС ГМП. ИНН можно узнать всего в несколько кликов. Просто нажмите на ссылку «Узнать ИНН», заполнить поля формы: ФИО, дата рождения, паспортные данные. Номер налогоплательщика присваивается ФНС, результат предоставляется моментально.

В 2019 году транспортный налог оплачивается не позднее:

- 2-го декабря — физическими лицами;

- 5-го февраля- юридическими лицами.

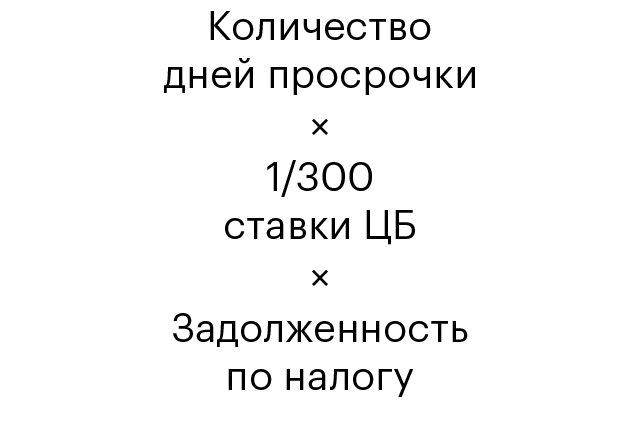

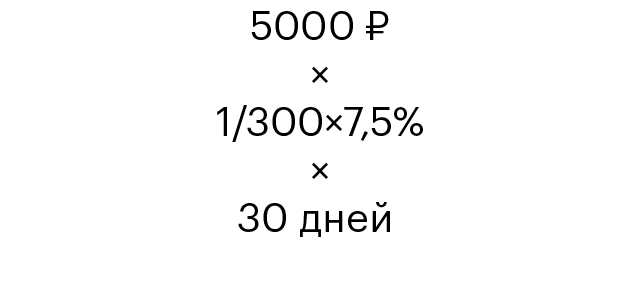

Задерживать платеж нельзя. В случае пропуска срока уплаты, ФНС начисляет ежедневную пеню, а при длительных просрочках предусмотрены штрафы.

Как и где узнать транспортный налог, подлежащий уплате

Налог на транспорт входит в число налогов регионального уровня. Это обстоятельство приводит к тому, что НК РФ (гл. 28) определяет лишь базовые моменты, связанные с его начислением и уплатой:

- круг плательщиков и обязательный перечень льготников;

- объекты обложения и необложения;

- пообъектные единицы оценки базы и возможные значения ставок;

- алгоритм исчисления как самого налога, так и авансов по нему; применение в нем обязательных повышающих/понижающих коэффициентов;

- длительный налоговый и отчетный периоды;

- общие для всей России сроки, которых по этому налогу существует всего два и отвечают они конечным датам:

- уплаты его физлицом;

- представления отчетности по нему юрлицом.

Все остальные правила работы с этим налогом устанавливает регион, определяемый как место нахождения транспорта. При этом региональные власти могут:

- расширить перечень льгот;

- увеличить, уменьшить или дифференцировать ставки;

- ввести или не ввести деление налогового периода на отчетные;

- установить сроки для уплаты авансов и итоговой для года суммы налога.

Обязанность формирования отчетности (и соответственно, самостоятельного исчисления величины налога) НК РФ (п. 1 ст. 363.1) закрепляет только за юрлицами. Для физлиц налог рассчитывается налоговым органом (п. 3 ст. 363 НК РФ).

Ставки транспортного налога

Каждый регион сам решает, как его жители будут платить транспортный налог. В налоговом кодексе есть общие ставки для всех, но их можно менять, например уменьшить или увеличить в десять раз.

Ставки транспортного налога могут быть дифференцированными. Это значит, что ставка зависит от года выпуска. Например, у двух собственников машина одной и той же мощности, но за более старую нужно платить больше.

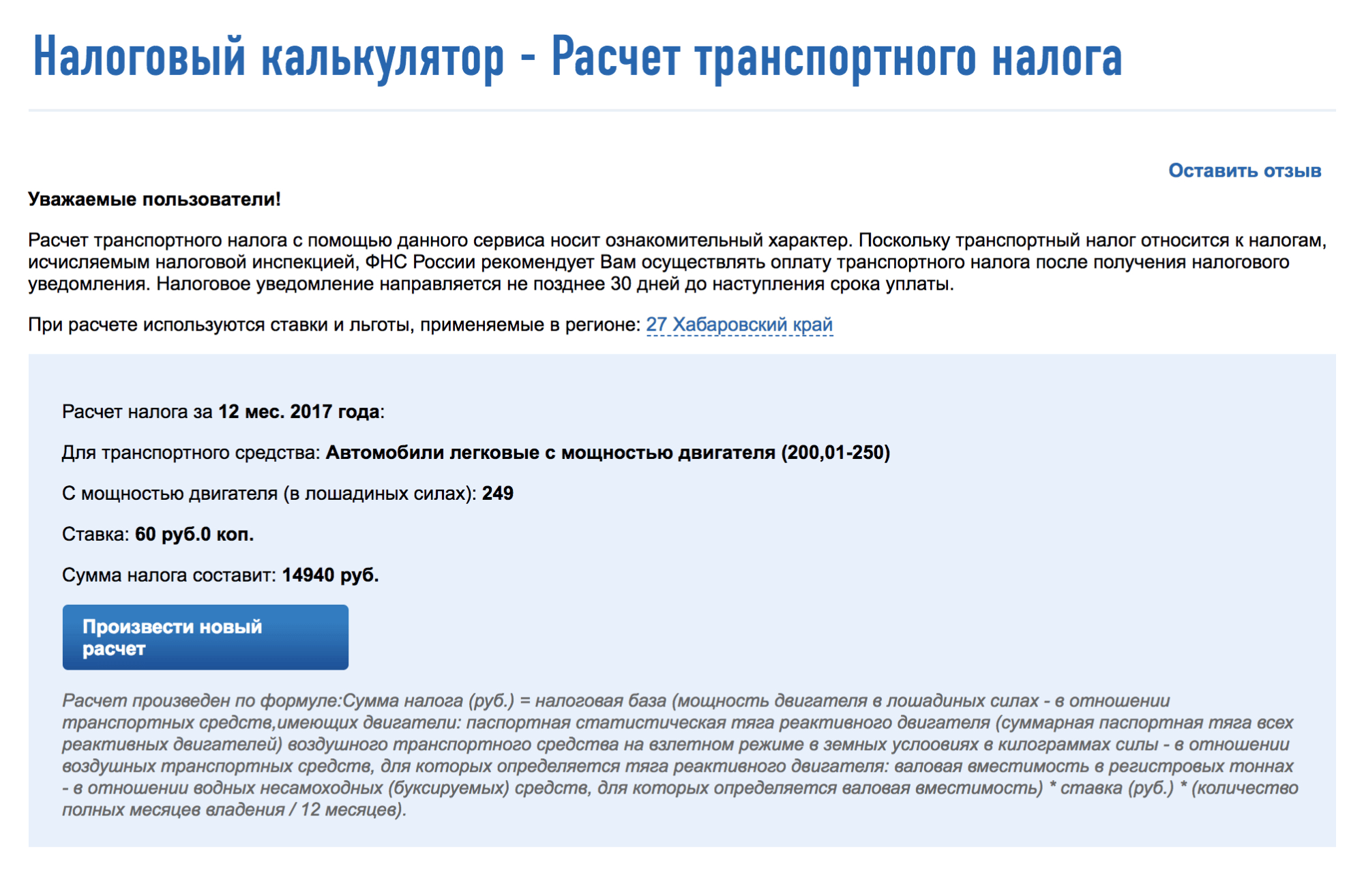

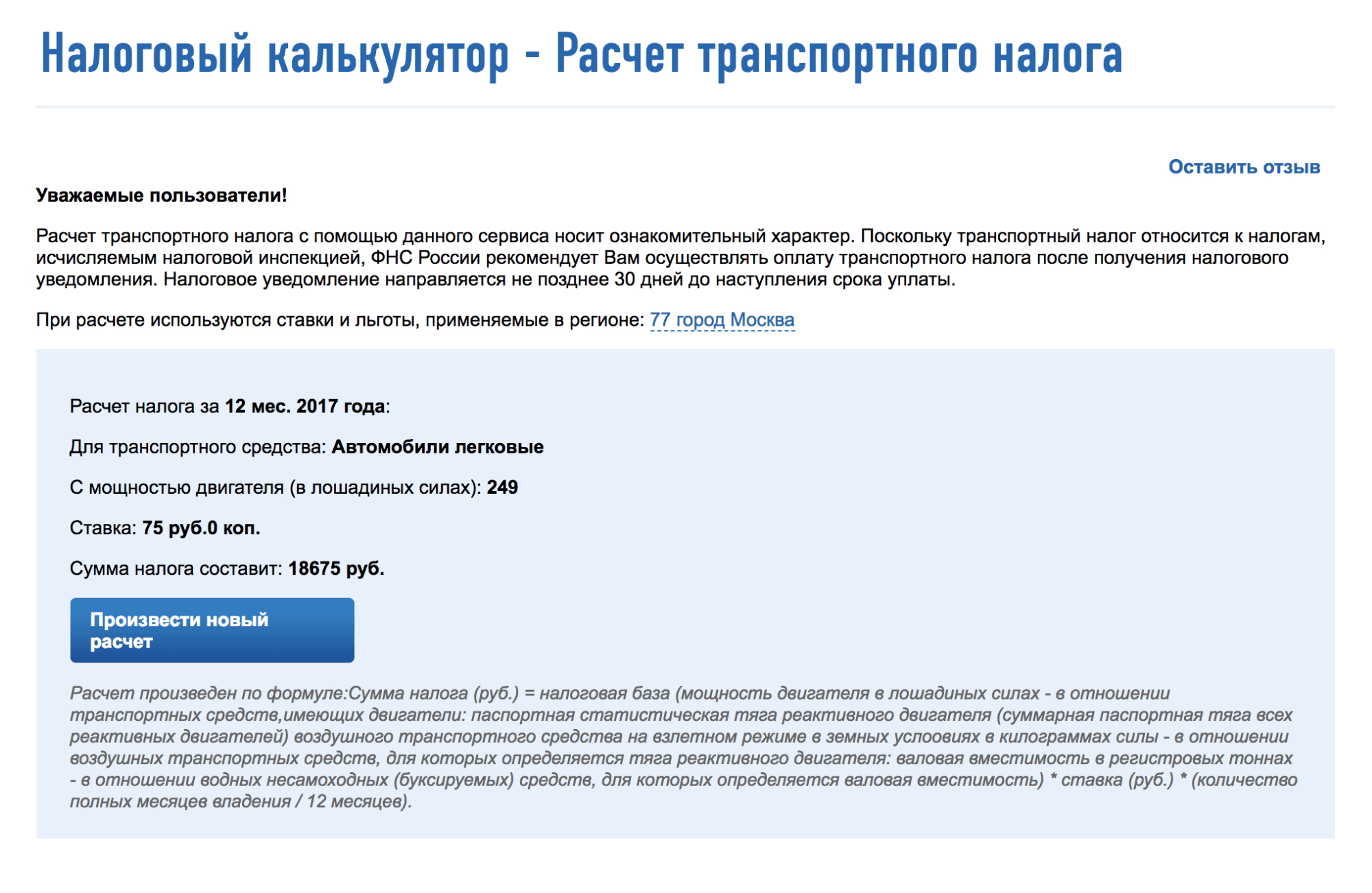

Ставка налога тоже видна в калькуляторе.

Проверить все ставки транспортного налога для разных автомобилей, мотоциклов и яхт можно на сайте ФНС: там есть справочная информация по каждому региону и номера законов.

| Мощность двигателя | Ставка за 1 л. с. |

|---|---|

| 0—100 л. с. | 12 Р |

| 100,01—125 л. с. | 25 Р |

| 125,01—150 л. с. | 35 Р |

| 150,01—175 л. с. | 45 Р |

| 175,01—200 л. с. | 50 Р |

| 200,01—225 л. с. | 65 Р |

| 225,01—250 л. с. | 75 Р |

| 250,01—∞ л. с. | 150 Р |

Мощность двигателя

Ставка за 1 л. с.

| Мощность двигателя | Ставка за 1 л. с. |

|---|---|

| 0—100 л. с. | 10 Р |

| 100,01—150 л. с. | 34 Р |

| 150,01—200 л. с. | 49 Р |

| 200,01—250 л. с. | 75 Р |

| 250,01—∞ л. с. | 150 Р |

Портал Госуслуги

https://www.youtube.com/watch?v=channelUCOFolRGr_AyirpnI5deRBsQ

Официальный государственный портал предоставляет сотни услуг от муниципальных организаций. Через портал можно заплатить транспортный налог, но для этого надо:

- Пройти регистрацию на Госулсугах, предоставить паспортные и контактные данные, сведения о месте проживания и регистрации;

- Повысить уровень доступа к услугам, получив ЭЦП или записавшись на прием в МФЦ.

Только после прохождения сложной регистрации и подтверждения личности гражданин сможет воспользоваться функцией уплаты налогов. На Госуслугах нельзя отследить платеж. Налогоплательщик не может быть уверенным, что средства дошли до счета получателя и задолженности больше нет.

Повышающие коэффициенты

транспортный налог = сумма транспортного налога, рассчитанная по общим правилам × повышающий коэффициент.

Организации исчисляют сумму налога и сумму авансового платежа по налогу самостоятельно. Им самим придется учитывать, какой коэффициент применять к каждому транспортному средству.

| средняя стоимость | прошло с года выпуска | коэффициент |

|---|---|---|

| 3—5 млн рублей | не более 3 лет | 1,1 |

| 5—10 млн рублей | не более 5 лет | 2 |

| 10—15 млн рублей | не более 10 лет | 3 |

| 15—∞ млн рублей | не более 20 лет | 3 |

Средняя стоимость 3—5 млн рублей

прошло с года выпуска

не более 3 лет

Средняя стоимость 5—10 млн рублей

прошло с года выпуска

не более 5 лет

Средняя стоимость 10—15 млн рублей

прошло с года выпуска

не более 10 лет

Средняя стоимость 15—∞ млн рублей

прошло с года выпуска

не более 20 лет

Перечень легковых автомобилей, к которым применяются повышающие коэффициенты, налоговая и Минпромторг размещают на своих сайтах. Этот перечень обновляется каждый год не позднее 1 марта.

Владельцы машин, попавших в перечень за 2018 год, должны заплатить транспортный налог с повышающим коэффициентом до 2 декабря 2019 года.

Платить в соответствии с перечнем за 2019 год придется уже в 2020 году.

Перечень за 2020 год появится не позднее 1 марта 2021 года

Допустим, вы из Брянска и у вас JAGUAR F-PACE 2.0 i4 250PS AWD AUTO TL1 Pure, с момента выпуска которого прошло менее двух лет. В перечне за 2019 год он присутствует среди автомобилей за 3—5 млн рублей, поэтому повышающий коэффициент применяется и будет равен 1,1. Мощность двигателя этой машины — 249 лошадиных сил, поэтому ставка равна 130 Р. Считаем налог за 2019 год:

249 × 130 × 1,1 = 35 607 Р. Эту сумму вы увидите в уведомлении и должны заплатить до 1 декабря 2020 года.

Но если в регистрационных документах ваш автомобиль указан как «JAGUAR F-PACE» или даже как «Ягуар F-PACE 2.0 i4 250PS AWD AUTO TL1 Pure» — повышающий коэффициент применяться не будет, поскольку данные ГИБДД не полностью совпадают с данными списка Минпромторга. В этом случае налог за 2019 год посчитают так:

249 × 130 = 32 370 Р.

По такой же формуле будут считать налог, если с года выпуска автомобиля прошло более 2 лет. Разница составит 3237 Р.

Сервис Налоги2019 .рф

Официальный сервис ФНС (налог ру) тоже предлагает услугу оплаты транспортного налога. Как и на Госуслугах, на сайте ФНС нужно пройти сложную регистрацию, создать личный кабинет налогоплательщика, получив пароль от кабинета непосредственно в налоговой инспекции. Отследить платеж нельзя. Если деньги где-то задержались, а срок уплаты налога прошел, налогоплательщику начислят пени за каждый день просрочки.

Оплата без комиссии и платеж точно дойдет до пункта назначения. Недостатки обращения в налоговую службу: обязательно иметь уведомление и паспорт, придется заполнять документы самостоятельно, ожидать в очередях.

Намного проще и быстрее воспользоваться сайтом Налоги2019.рф. Мы предлагаем простые и понятные формы для заполнения, все платежи прослеживаются, нет риска внести деньги на неправильный счет.

Льготы по транспортному налогу

Федеральные льготы. В налоговом кодексе есть только одна льгота — для грузовиков, которые платят в систему «Платон». У них транспортный налог уменьшается на платежи за каждый километр. Считается, что владельцы грузовиков и так компенсируют вред дорогам.

Но эта льгота работает только до 2018 года. На 2019 ее пока не продлили. Льгот для легковых машин и мотоциклов на федеральном уровне нет.

Региональные льготы. Государство разрешило регионам самим решать, кому они будут давать льготы по транспортному налогу. Например, в Москве транспортный налог не платят ветераны, инвалиды и один из родителей в многодетной семье. В Московской области у многодетных тоже есть льготы, но уже с ограничением по мощности машины: за Пежо 408 налог можно не платить, а за Тойоту той же многодетной семье уже могут начислить.

В Хабаровске у многодетных нет льготы по транспортному налогу. Зато такая льгота есть в Брянске — но не полное освобождение, а скидка 50%.

https://www.youtube.com/watch?v=channelUCb9HHlJoo84MuA1xRr8SeYA

Чтобы не переплатить, нужно действовать так:

- Проверьте, положена ли вам льгота.

- Подайте заявление на льготу. Можно без подтверждающих документов.

- Посчитайте налог с учетом льготы с помощью калькулятора.

- Если сумма не сходится с указанной в уведомлении, напишите обращение в налоговую инспекцию через специальный сервис. Пусть разбираются и пересчитывают.

Пересчитать налог с учетом льготы можно за три предыдущих года. Если вам положена льгота, а вы не знали, подавайте заявление. Переплату можно вернуть или зачесть в счет будущих платежей.

Заявления на льготу можно подавать через личный кабинет.

Как уменьшить транспортный налог

Но можно уменьшить транспортный налог, если машину пока не купили. Вот советы, как не переплатить.

Проверяйте ставки налога и характеристики машины до покупки. Из-за одной лошадиной силы ставка может быть в два раза выше. Например, для 200 лошадиных сил она составит 30 рублей, а для 201 лошадиной силы — уже 60 рублей. На мощность машины не повлияет, а расходы вырастут.

Сверяйтесь с перечнем дорогих машин. Автомобили одного и того же класса и марки, но разных моделей и года выпуска могут быть в перечне, а могут и не быть. Если машина попадет в список для повышающих коэффициентов, расходы на налог вырастут. Хотя на комфорте водителя это не отразится. С дорогими машинами счет идет на десятки тысяч рублей.

Следите, чтобы новый владелец снял машину с регистрации. Или снимите сами через 10 дней. Тогда вам перестанут начислять налог, а остальное — проблемы покупателя.

Как проверить задолженность

https://www.youtube.com/watch?v=upload

Там же можно сразу погасить долги. Но через несколько дней надо опять проверить, потому что может быть пеня, которая отразилась позже. Иногда даже из-за одного рубля недоплаты налоговая блокирует счет в банке, причем в самый неподходящий момент.

Спишут ли транспортный налог по амнистии?

Главное о транспортном налоге

- Налог платят собственники транспорта, а не те, кто на нем ездит.

- Суммы к уплате считает налоговая инспекция.

- Их указывают в уведомлении, которое присылают за месяц до срока уплаты.

- Если есть личный кабинет, уведомление по почте не пришлют.

- Ставки налога зависят от региона. Льготы тоже.

- Для льготы надо подавать заявление. Но только один раз.

- Заплатить налог можно через интернет: за себя и родственников.

- Если не заплатить, начислят пеню и все равно взыщут.

- После 3 декабря стоит проверить налоговую задолженность.

Главное о транспортном налоге

- Налог платят собственники транспорта, а не те, кто на нем ездит.

- Суммы к уплате считает налоговая инспекция.

- Их указывают в уведомлении, которое присылают за месяц до срока уплаты.

- Если есть личный кабинет, уведомление по почте не пришлют.

- Ставки налога зависят от региона. Льготы тоже.

- Для льготы надо подавать заявление. Но только один раз.

- Заплатить налог можно через интернет: за себя и родственников.

- Если не заплатить, начислят пеню и все равно взыщут.

- После 3 декабря стоит проверить налоговую задолженность.