Содержание

- 1 Кто должен применять этот КБК

- 2 Что такое КБК и где его нужно указывать

- 3 Актуальные КБК по УСН 15 % на 2019 год

- 4 КБК УСН «доходы минус расходы» 2019

- 5 Сроки уплаты налоговых авансов

- 6 КБК УСН 2019 для минимального налога

- 7 Ставки по налогу

- 8 КБК УСН для ИП

- 9 Минимальный налог

- 10 Чем грозит неверный КБК в платежке

- 11 Как проверить КБК на правильность

- 12 Наказания

- 13 Ошибки в платежках

Кто должен применять этот КБК

Налогоплательщиками УСН признаются организации и индивидуальные предприниматели, которые перешли на упрощенную систему оплаты налогов, а объектом налогообложения выбрали разницу между полученным доходом и понесенными расходами.

Имейте в виду, что переход на упрощенку — это не только желание организации или ИП. Компании придется соблюсти определенные условия, а также своевременно направить уведомление в ФНС о переходе.

Условия закреплены на законодательном уровне. Итак, чтобы перейти на упрощенку по налогам, нужно соответствовать следующим требованиям:

- Не иметь филиалов.

- Штатная численность — до 100 человек.

- Стоимость основных средств — до 150 миллионов рублей (остаточная).

- Выручка за год — 150 миллионов или 112,5 миллионов за 9 месяцев.

Казенные и бюджетные учреждения не вправе применять упрощенный режим налогообложения. Только автономные госорганизации могут перейти на упрощенку при соблюдении вышеперечисленных условий.

Что такое КБК и где его нужно указывать

Код бюджетной классификации (КБК) показывает откуда государство получает доходы и на что направлены его расходы. Систему КБК создали для регулирования финансовых потоков, с их помощью составляется бюджетная программа на уровне государства и субъектов.

Организации и предприниматели на УСН тоже должны знать и использовать КБК в платежках. От правильности заполнения поручения зависит, учтут налоговики этот платеж или нет. Если налоговая не увидит налог вовремя, она может взыскать его в одностороннем порядке и начислить пени. В 2019 году, как и в прошлом, в платежке для КБК предусмотрено поле 104.

Единый налог по упрощенке уплачивается за квартал в форме авансовых платежей до 25 числа следующего месяца. Налог за год уплачивается организациями до 31 марта и до 30 апреля у ИП. Чтобы перечислить налог, правильно заполняйте платежку и указывайте верный КБК в зависимости от объекта налогообложения и назначения платежа.

Вообще, налогоплательщикам УСН код бюджетной классификации (КБК) пригодится только четыре раза в год при условии, что компания будет соблюдать сроки уплаты фискальных обязательств и авансовых платежей. Если же нарушать указанные сроки, то помимо основного КБК — 182 1 05 01021 01 1000 110, придется разучить и КБК пени по УСН «Доходы минус расходы» 2019 — 182 1 05 01021 01 2100 110.

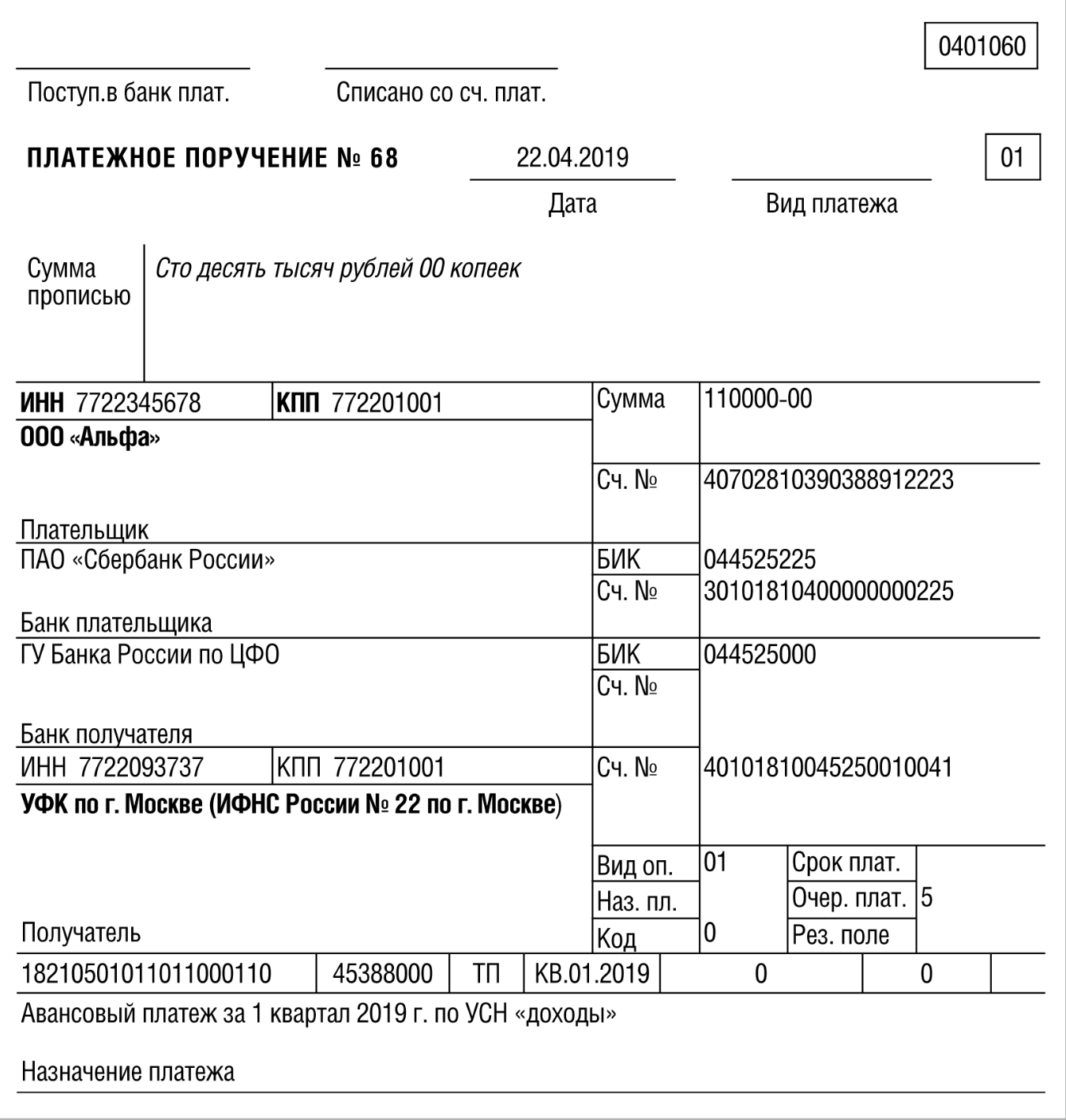

Итак, основной код указывается в платежном поручении. Напомним, платежное поручение, или платежка — это специальный унифицированный документ, который используется для расчетов. При осуществлении взаиморасчетов с бюджетом в платежном поручении необходимо заполнять «налоговую строку». Так называется блок полей со 104 по 110 включительно.

Именно поле 104 должно содержать верное КБК. Если допустить ошибку в данном шифре, то проблем с ФНС не избежать.

Актуальные КБК по УСН 15 % на 2019 год

Обратите внимание, что актуальные значения КБК устанавливает Министерство финансов на соответствующий финансовый год. Однако ключевых изменений в части определения КБК по УСН на новый финансовый год не предусмотрено.

Будьте внимательны: КБК для уплаты УСН с разными объектами обложения определяются в индивидуальном порядке. Простыми словами, КБК для УСН «Доходы» не совпадает с кодом УСН «Доходы минус расходы». Учитывайте данную норму при заполнении платежных документов.

| Наименование платежа | КБК для оплаты основного обязательства по налогу | КБК на пени | КБК на штрафы |

|---|---|---|---|

| Единый налог при упрощенной системе налогообложения с разницы между доходами и расходами | 182 1 05 01021 01 1000 110 | 182 1 05 01021 01 2100 110 | 182 1 05 01021 01 3000 110 |

КБК УСН «доходы минус расходы» 2019

Плательщикам УСН с объектом «доходы минус расходы» при уплате пени в платежке необходимо проставить код 182 1 05 01021 01 2100 110. Этот КБК также указывается при уплате пени по УСН с объектом «доходы минус расходы» с 2015 года и по настоящее время.

Правильно заполнить платежку и не пропустить все необходимые реквизиты вам поможет статья «Платежное поручение по пеням в 2019 — 2020 годах — образец».

Упрощенка с объектом «доходы минус расходы» имеет другие КБК, которые зависят от назначения платежа. Изменений по КБК УСН 15% в 2018 году не произошло, поэтому в платежном поручении указывайте следующие коды:

- Налог и авансовые платежи — 182 1 05 01021 01 1000 110

- Пени — 182 1 05 01021 01 2100 110

- Проценты — 182 1 05 01021 01 2200 110

- Штрафы — 182 1 05 01021 01 3000 110

Как можно заметить, коды для разных объектов налогообложения практически не различаются. Совпадает 19 цифр из 20, отличие состоит только в 10 знаке. Перечисляя налог по объекту «доходы минус расходы», всегда проверяйте, что 10-м знаком стоит цифра «2».

Сроки уплаты налоговых авансов

Согласно действующей редакции НК РФ, организации обязаны перечислять в бюджет не только годовой платеж, но и авансовые транши. Срок перечисления определен строго, за нарушение — штрафы и пени.

Итак, авансовые платежи перечислите в бюджет не позднее 25 числа месяца, следующего за отчетным периодом — 1 кварталом, 1 полугодие, 9 месяцами. А годовой платеж отправьте в ФНС не позднее 31 марта года, следующего за отчетным.

Обратите внимание, что если крайний срок уплаты выпадает на нерабочий или праздничный день, то можно уплатить налог в первые рабочие сутки. Так, например, уплатить налог УСН за 2018 г. нужно не позднее 31.03.2019. Но этот день выпадает на воскресенье, а это значит, что платежку можно отправить в банк 01.04.2019.

При указании неверного классификатора поручение обычно не исполняется банком до исправления ошибки. Чтобы платеж прошел, придется выяснить, на какой КБК платить налог с дохода ИП УСН в 2019 году (на момент оплаты). Избежать просрочки получится лишь при заблаговременном авансе за предыдущий отчетный период. Порядок устанавливается ст. 397 Налогового Кодекса РФ.

Сроки оплаты

| Период | Срок (конечная дата) |

| 1-й кв. | 25 апреля текущего периода |

| 1-е полугодие | 25 июля |

| Девять месяцев | 25 октября |

| Календарный год | 1 апреля следующего за отчетным |

Действующие в 2019 году реквизиты КБК для уплаты налога для ИП по УСН одинаковы как для работающих организаций, так и для ликвидированных фирм. Но для последних применяется иной порядок отчетности. Закрытые компании отчитываются до 25 числа того месяца, который следует за периодом, указанным в качестве периода завершения деятельности.

Если фирма потеряла право применять упрощенную систему налогообложения из-за нарушений, то авансовые платежи платятся до 25 числа месяца, следующего за кварталом, когда это произошло. С момента официального прекращения деятельности на упрощенке организацию автоматически переводят на общую систему (ОСНО). Поэтому предпринимателю придется отчитываться в двойном объеме, иначе не исключено начисление пени, штрафов.

При уплате в 2019 году упрощенного налога платежном поручении нужно зафиксировать код бюджетной классификации – КБК. Его по итогам 2018 года года организации на УСН должны перечислить УСН не позднее 01.04.2019, а ИП на УСН – не позднее 30 апреля. Также упрощенцы ежеквартально рассчитывают и уплачивают в бюджет авансовые платежи по налогу – не позднее 25-го числа месяца, следующего за кварталом. Для этого им тоже нужны КБК.

КБК УСН 2019 для минимального налога

Для упрощенцев с объектом «доходы минус расходы» обязательна уплата минимального налога. Когда сумма налога за год не превышает 1% от вашего дохода, придется уплатить минимальный налог — 1% от доходов.

Заполняя платежное поручение, обратите внимание, что с 2017 года для перечисления минимального налога применяется тот же КБК, что и для авансовых платежей на УСН 15%. Следовательно, перечисляя минимальный налог, в поле 104 укажите КБК 182 1 05 01021 01 1000 110. Коды объединили, чтобы облегчить работу ФНС. Теперь они могут автоматически учитывать авансовые платежи, перечисленные за год, в счет минимального налога.

Ставки по налогу

Субъекты, выбравшие УСН «Доходы минус расходы», обязаны исчислять единый налог из расчета 15 % от суммы разницы. Однако региональные власти вправе снизить ставку налога. Узнать, какая льгота предусмотрена для конкретного региона, можно на официальном сайте ФНС. В верхней части страницы выберите интересующий вас регион. Информация о льготах по УСН размещена в самом конце страницы. КБК при этом будет одинаков для всех.

Например, ставка УСН «Доходы минус расходы» Санкт-Петербург 2019 равна 7 %. Такой процент установлен с 01.01.2015 по настоящее время. До этого периода в Санкт-Петербурге применялась ставка в 10 % от суммы полученной разницы между доходами и затратами. А вот в Московской области пониженная ставка устанавливается в отношении отдельных видов деятельности. Например, 10 % — для обрабатывающего производства предприятий города Москвы.

Обратите внимание, что и здесь законодатели установили ограничения. Ставка по УСН «Доходы минус расходы» не может быть менее 5 %, и не может превышать 15 %. Льготу утверждает власть субъекта. Если таковой привилегии не предусмотрено, налогоплательщики исчисляют налог по максимальной ставке — 15 %.

КБК УСН для ИП

ИП на УСН задаются вопросом, какие КБК использовать им для уплаты единого налога. По ст. 346.21 НК РФ ИП уплачивают налог в общем порядке. Для индивидуальных предпринимателей на УСН не предусмотрено отдельных КБК, они едины для физических и юридических лиц. Единственное отличие — сроки уплаты налога, ИП могут заплатить итоговый платеж по налогу за год до 30 апреля, а не до 31 марта, как организации.

Минимальный налог

Уплачивая пени, необходимо также помнить и о минимальном налоге, который платят упрощенцы с объектом «доходы минус расходы». Он равен 1% от доходов за налоговый период, если налог по УСН за год получился меньше минимальной суммы.

КБК по нему с 2017 года совпадает с КБК обычного УСН-налога с объектом «доходы минус расходы». Соответственно, совпадает и КБК по пеням, начисленным с 2017 года: 182 1 05 01021 01 2100 110. По этому же КБК уплачивался минимальный налог (и пени), начисленный по итогам 2016 года.

Пени, образованные в период 2011−2015 годов, следовало перечислять на КБК 182 1 05 01050 01 2000 110.

Даже если компания сработала в отчетном периоде в убыток, заплатить налог по упрощенной системе все равно придется. Как же определить размер платежа, если объект обложения равен нули или же имеет отрицательное значение? Определим на примерах.

Пример № 1. Положительный результат.

Автономное учреждение «Пример» на УСН «Д-Р». организация находится в СПб. Напомним, что УСН «Доходы минус расходы 2019 в СПб ставка равна 7%.

| Период | Доход (руб.) | Расход (руб.) |

|---|---|---|

| 1 квартал | 220 000 | 100 000 |

| 1 полугодие | 510 000 | 230 000 |

| 9 месяцев | 830 000 | 505 000 |

| Год | 1 000 000 | 970 000 |

Авансовые платежи по налогу:

- за 1 квартал — 8400 руб. ((220 000 рублей – 100 000 рублей) × 7 %);

- за полугодие — 11 200 руб. ((510 000 рублей – 230 000 рублей) × 7 % – 8400 руб.);

- за 9 месяцев — 3150 руб. ((830 000 рублей – 505 000 рублей) × 7 % – 8400 руб. – 11 200 руб.).

Общая сумма авансовых платежей — 22 750 руб. ((830 000 руб. – 505 000 руб.) × 7 %).

Исчисленный налог за год — 2100 руб. ((1 000 000 руб. – 970 000 руб.) × 7 %).

Минимальный налог — 10 000 руб. (1 000 000 руб. × 1 %).

Минимальный к уплате — 12 750 руб. (1 000 000 руб. × 1 % – 22 750 руб.).

Если полученный результат нулевой или же отрицательный, то платить в бюджет ничего не нужно. Следовательно, по итогам 2018 г. организация ничего не должна платить в бюджет.

Обратите внимание, что КБК по УСН за 2019 год «Доходы минус расходы» минимальный налог аналогичный — 182 1 05 01021 01 1000 110.

Условие о минимальном налоге должны соблюдать абсолютно все налогоплательщики, перешедшие на УСН «Д-Р». Однако проверять сумму налогового обязательства следует только при расчете итогового платежа, то есть годового платежа.

Минимальный налог придется заплатить не только при низкой прибыли. Также начислить 1 % от выручки придется, если компания в отчетном году сработала в убыток или же ее доходы и расходы равны (объект налогообложения равен нулю).

Учтите, что если минимальный налог больше суммы обычного, то арифметическую разницу между ними в следующем году можно учесть в основных расходах (Письмо ФНС от 14.07.2010 № ШС-37-3/6701@).

Чем грозит неверный КБК в платежке

Отсутствие или неверное указание кода может привести к тому, что платеж окажется среди невыясненных. Ответственность за указание верного КБК лежит на налогоплательщике, так как коды законодательно закреплены. Если вы указали неверный код, но оплата поступила в бюджет, направьте в ФНС заявление об уточнении платежа.

Налоговый орган пересчитает пени за период со дня уплаты до уточнения платежа. В ст. 45 п. 4 НК РФ указаны два вида ошибок, при которых платеж не будет засчитан: неверный номер счета казначейства или ошибка в наименовании банка-получателя. В этом случае действует иной порядок верного определения платежа.

Как проверить КБК на правильность

Увидеть актуальные КБК можно на сайте ФНС в разделе «Налогообложение в РФ»/ «Коды классификации доходов бюджета». Выберите ИП, юридическое или физическое лицо и нужный налог.

На сайте ФНС есть и сервис для заполнения платежного документа. Укажите налогоплательщика и расчетный документ, далее введите КБК в специальное поле. Так можно узнать, для каких платежей используется этот код.

Автор статьи: Елизавета Кобрина

Облачный сервис Контур.Бухгалтерия помогает формировать платежные поручения для уплаты налогов — остается только перенести их в интернет-банк и оплатить. Ведите учет, сдавайте отчетность и начисляйте зарплату вместе с нами. Рассчитывайте налог и формируйте платежки бесплатно.

Попробовать бесплатно

Наказания

Если перечислить деньги с опознанием или же не вовремя отправить налоговую декларацию, штрафных санкций от ФНС компании не избежать. Определимся, что грозит нарушителям:

- Если просрочить авансовый платеж, начислят только пени, в соответствии со статьей 75 НК РФ.

- Если опоздать с итоговым расчетом, то налоговики начислят пени, а также штраф от 20 % до 40 % от неоплаченной суммы налогового обязательства.

- Если просрочить со сдачей налоговой декларации по УСН — минимум 1000 рублей, максимум — 30 % от суммы в декларации. В общем случае 5 % от суммы налогового обязательства из просроченной отчетности (строка «к уплате в бюджет») за каждый полный и неполный месяц опоздания.

Сумму штрафов можно снизить, если у учреждения имеются на то уважительные причины. Например, порыв линии связи при сдаче отчетности по защищенным каналам связи.

Ошибки в платежках

Как мы отметили выше, за ошибку в платежке налогоплательщик может дорого заплатить. Чтобы избежать наказаний, проводите систематические сверки с ФНС. Обяжите своего бухгалтера проводить квартальные выверки по расчетам с ФНС (можно и чаще).

Что делать, если обнаружилась ошибка в платежном поручении? В первую очередь определяем характер ошибки. Оцениваем два показателя: получатель (ФНС) и КБК, а именно первые три цифры — код главы. Для Налоговой инспекции он имеет постоянное значение 182.

Итак, если оба показателя верны, то составляем письмо в ФНС об изменении реквизитов платежа. Указываем номер и дату платежки, сообщаем об ошибке (указываем, какие реквизиты были указаны неправильно). Затем вписываем верные данные. Ставим подписи руководителя и главбуха и печать организации.

Если ошибка в получателе и в коде главы администратора доходов, то придется разыскивать деньги. В первую очередь обратитесь в ИФНС. Если транш все же завис и бюджетной системе (зачислился на счета налоговой инспекции), то действуйте по инструкции, описанной выше. Если денег в бюджетной системе нет, то обращайтесь в банк за розыском денежных средств. Это займет довольно много времени. Поэтому рекомендуем вам оплатить долг перед бюджетом, не дожидаясь возврата.